Obroty dostawców typu pure-play rosną szybciej niż cała branża półprzewodników

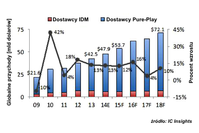

| Gospodarka ArtykułyŁączne dostawy półprzewodników od producentów kontraktowych w 2014 r. mają wzrosnąć o 13% do 47,9 mld dolarów, po wzroście w roku poprzednim o 13% i w 2012 r. o 18%, poinformowały wspólnie firmy prowadzące badania rynku Global Semiconductor Alliance (GSA) i IC Insights. W roku 2015 przewidywane dostawy w sektorze foundry mają wynieść 53,7 mld dolarów, czyli o 12% więcej w skali roku, zapowiedziały organizacje.

Ostatnią dekadę charakteryzuje regularny wzrost znaczenia usług kontraktowej produkcji półprzewodników, świadczonych przez producentów typu IDM oraz przede wszystkim pure-play. W 2004 r. na zlecenie wyprodukowano 21% wszystkich półprzewodników. W 2009 r. odsetek ten zwiększył się do 24%, a aż do 37% w roku 2014. Wzrostom tym sprzyja przechodzenie producentów typu IDM na model fab-lite czy fabless. Wytwarzanie układów jest już tak powszechne i łatwo dostępne, a zarazem korzystne pod względem kosztów, że niemal wszystkie nowe firmy technologiczne wchodzą na rynek jako firmy fabless.

Prawie żaden z obecnych startupów nie może się poszczycić rozpoczęciem działalności z własną fabryką układów, czyli większość z nich to fablesy. Według szacunków w 2018 r. na zlecenie z zewnątrz powstawać będzie 46% wszystkich półprzewodników. Rynek układów wytwarzanych na kontrakt będzie w latach 2013-2018 rósł w średnim rocznym tempie 11%, prawie dwa razy szybciej niż cały rynek półprzewodników.

Pure-play versus IDM

Sprzedaż półprzewodników w sektorze foundry w mld dolarów oraz średnia roczna stopa wzrostu, źródło: IC Insights

Obecnie około 88% układów dostarczanych w modelu foundry wytwarzają producenci typu pure-play, 12% zaś producenci IDM, świadcząc zlecenia na rzecz innych firm. Z tych dwóch rodzajów firm w 2015 r. dostawy od graczy pure-play mają rosnąć w tempie 13-procentowym, a od IDM-ów w tempie zaledwie 2%. Według przewidywań analityków dostawcy usług foundry, w tym ich oba rodzaje, zainwestują w biznes w 2015 r. 23,2 mld dolarów, o 9% więcej w skali roku. Poziom wykorzystania fabryk u czwórki największych dostawców typu pure-play nie maleje. Szacunkowo wzrósł on w 2014 r. do około 92%, w porównaniu do 89 i 88% w latach wcześniejszych.

W podziale na grupy produktów, 53% półprzewodników wytwarzanych przez firmy typu foundry w 2014 r. stanowiły układy do komunikacji, 18% - układy do produktów konsumenckich, a 14% trafiało do komputerów i produktów pokrewnych. Inne półprzewodniki wędrowały na rynki motoryzacyjne, przemysłowe czy medyczne.

W ostatnich latach wśród dostawców układów ostro uwidocznił się trend przechodzenia na model fab-lite, któremu poddaje się coraz więcej IDM-ów. Do grona takich firm dołączyła niedawno większość głównych japońskich dostawców, w tym Toshiba, Renesas, Sony i Fujitsu. Wcześniej drogą tą poszli producenci z USA oraz z Europy STMicro, NXP i Infineon - znacznie ograniczając inwestycje w zaplecze produkcyjne, w szczególności kosztowne nowoczesne fabryki płytek o średnicy 300mm - i, co za tym idzie, zacieśnili współpracę z zewnętrznymi wytwórniami układów.

Praktycznie wszystkie obecne IDM-y, poza Intelem i dostawcami układów pamięci, nie inwestują w fabryki więcej niż 10% obrotów, chociaż średnie inwestycje w zakłady produkcyjne dla firm z branży w ciągu ostatniej dekady wynosiły 20%. Biorąc pod uwagę tę rezygnację z inwestycji w technologicznie zaawansowane fabryki oraz cyfrowe technologie CMOS następnej generacji nietrudno uniknąć zastanowienia, czy czasem większość IDM-ów ostatecznie nie przekształci się w dostawców typu fabless, związanych z producentami kontraktowymi.

Według firmy analitycznej IC Insights liczba IDM-ów wytwarzających układy logiczne zmalała z 22 firm przy technologii procesu 130 nm do zaledwie dwóch stosujących proces 22/20 nm. Oznacza to nic innego tylko bardzo dobre perspektywy rozwoju dla czterech największych producentów kontraktowych - TSMC, Globalfoundries, UMC i SMIC.

Marcin Tronowicz