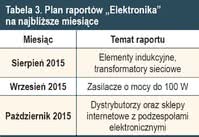

Nie tylko identyfikacja, ale także coś więcej, czyli konwergencja w RFID

Zastosowania przemysłowe są też coraz częściej źródłem konwergencji w zakresie RFID, w ramach której do wnętrza transpondera wbudowuje się dodatkowe funkcje kontrolno-monitorujące. Najczęściej jest to pomiar temperatury i wilgotności, które pozwalają kontrolować warunki klimatyczne transportu i przechowywania produktów.

Taki tag z pamięcią i czujnikiem temperatury staje się tym samym rejestratorem ze zdalnym odczytem, pełniącym także funkcję dostarczyciela danych dla zakładowych systemów traceability i kontroli jakości. Oczywiście takie funkcje dostępne są w wersjach aktywnych, nowoczesne pasywne transpondery mają za to dużo pamięci, nawet do 128 kB, dzięki czemu mogą być nośnikiem danych serwisowych, rejestrem usług czy katalogiem.

Duża wbudowana pamięć odciąża systemy bazodanowe zarządzające siecią urządzeń ze zdalną identyfikacją, zwłaszcza w zakresie wymaganej szybkości komunikacji w systemach rozproszonych, bo zasadnicza część danych jest ładowana do pamięci transpondera.

Kolejną usługą konwergentną z RFID jest lokalizacja. Czyli, że nie tylko otrzymujemy za pomocą czytnika informację o obecności transpondera, ale także dość dokładnie poznajemy jego położenie. Jest to zagadnienie coraz bardziej istotne w aplikacjach magazynowych i postrzegane jako znaczący czynnik wpływający na wydajność pracy. Oczywiście nie chodzi o lokalizację typu GPS, bo do niej wymagana jest widoczność nieba, a dodatkowo dokładność rzędu kilku metrów jest zdecydowanie za mała. Tutaj chodzi o radiopelengację, możliwą do realizacji w czytnikach z systemem wieloantenowym typu MIMO.

Na koniec warto dodać, że nowoczesne czytniki w systemach zdalnej identyfikacji to uniwersalne i wydajne systemy akwizycji danych (kolektory) zdolne do pracy w wielu pasmach częstotliwości, w tym UHF, także wyposażone w dodatkowy skaner kodów kreskowych (tzw. all in one) i wspomniany system lokalizacji. Nie tylko zapewniają one dużą wydajność, ale sprawdzają się w warunkach hybrydowych, gdy obok siebie funkcjonuje wiele różnych technologii znakowania produktów.

RFID w przemyśle

Zdalna identyfikacja w aplikacjach przemysłowych z reguły wiąże się z optymalizacją procesów produkcyjnych w dużych zakładach przemysłowych. Zarządzanie towarami, śledzenie przepływów oznakowanych materiałów, półproduktów i gotowych produktów między kolejnymi etapami ich przetwarzania oraz monitorowanie przebiegu poszczególnych procesów ułatwia synchronizację różnych etapów produkcji, realizowanych często w kilku halach oraz w obrębie wielu linii produkcyjnych.

Zdalna identyfikacja w aplikacjach przemysłowych z reguły wiąże się z optymalizacją procesów produkcyjnych w dużych zakładach przemysłowych. Zarządzanie towarami, śledzenie przepływów oznakowanych materiałów, półproduktów i gotowych produktów między kolejnymi etapami ich przetwarzania oraz monitorowanie przebiegu poszczególnych procesów ułatwia synchronizację różnych etapów produkcji, realizowanych często w kilku halach oraz w obrębie wielu linii produkcyjnych.

W ten sposób likwiduje się przestoje, efektywniej i szybciej a więc taniej realizuje się zlecenia. Tagi wielokrotnego użytku mogą również pełnić funkcję przenośnych baz danych i są doskonałym źródłem informacji dla zakładowych systemów traceability, o których dzisiaj się tak wiele mówi w kontekście jakości.

Obudowanie fabryki czytnikami i wbudowanie tagów do narzędzi i sprzętu wykorzystywanego podczas produkcji jest kosztowne. Jednak taki system jest w stanie dostarczyć cennych informacji, które następnie pozwalają na poziomie analiz komputerowych na wybranie miejsc przechowywania sprzętu, kolejności wykonywania czynności, ułożenia materiałów i surowców tak, aby całość była realizowana szybciej i mniejszymi środkami. Za tym idą wymierne korzyści finansowe.

RFID a biznes

Silne powiązanie aplikacji RFID z nowymi inwestycjami w przemyśle, w logistyce towarów i podobnymi dziedzinami o charakterze profesjonalnym, a w mniejszym stopniu z rynkami masowymi jak było kiedyś (bilety), powoduje, że wzrost obrotów branży powiązany jest z bieżącą koniunkturą w przemyśle, a nie w całej gospodarce.

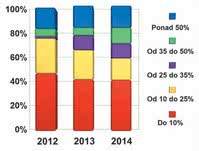

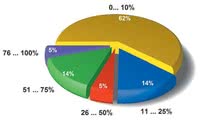

Tezę tę potwierdzają zebrane w ankietach dane na temat wzrostów i spadków obrotów w latach 2012-2014 dla firm zajmujących się identyfikacją. Z wykresu na rysunku 4 wynika, że większość dostawców może pochwalić się niewielką skalą wzrostu tego biznesu, nieprzekraczającą 10% w skali roku. Ponadto widać, że sytuacja na rynku przez cały czas się poprawia, bo pola przyporządkowane wyższym procentowym wskaźnikom stają się coraz większe z upływem lat.

Biorąc pod uwagę, że sytuacja na rynku wciąż jest niepewna, jesteśmy w okresie między jednym a drugim okresem budżetowym UE oraz że większe projekty najbardziej ucierpiały w ostatnich latach na kryzysowych cięciach, taki wynik jest całkiem niezły - średnio dla 2014 roku wzrost rok do roku wyniósł ok. 27%. Branże profesjonalne zawsze były odporne na kryzys i jak widać, ma to solidne potwierdzenie w liczbach.

Rys. 5. Ocena, jakie dla omawianego biznesu było pierwszych pięć miesięcy 2015 roku i jak oceniana jest przez specjalistów konkurencja na rynku RFID

Uzupełnieniem podanych danych jest wykres z rysunku 5, gdzie pokazano ocenę koniunktury w omawianym biznesie w pierwszych pięciu miesiącach 2015 roku oraz stopień konkurencji. 52% pytanych specjalistów było zdania, że warunki biznesowe były takie same jak wcześniej, 43% było zdania, że są nawet lepsze.

To dobry wynik! Konkurencja na rynku przez prawie dwie trzecie pytanych określona została jako zauważalna, 31% postrzega ją jako silną. To całkiem umiarkowane opinie, wskazujące, że rynek produktów RFID jest szeroki od strony branż i asortymentu, tak że dostawcy mają całkiem spore pole manewru.

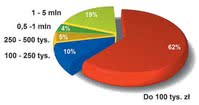

Rys. 6. Struktura obrotów dostawców ze sprzedaży produktów RFID. 62% firm nie przekracza rocznie 100 tys. zł

Obroty uzyskiwane przez poszczególnych dostawców uczestniczących w tym zestawieniu zależą od wielkości firmy i stopnia jej zaangażowania w tytułowej tematyce. Zgodnie z danymi z rysunku 6, dla blisko dwóch trzecich sprzedaż takich produktów jest niewielka i mało znacząca dla całego biznesu albo raczej jest duża z obrotami rzędu 1-5 mln zł rocznie (co piąta firma z tabeli 2).

Zestawienie to dotyczy tylko firm wymienionych w tabeli 2. W rzeczywistości rynek RFID w Polsce jest szerszy, bo obejmuje nierzadko wiele specjalistycznych i odległych od tematyki "Elektronika" zastosowań, nie wszystkie przedsiębiorstwa udostępniły nam dane. Niestety zwykle jest tak, że te o największej sprzedaży odmawiają podania takich informacji i tym samym można oczekiwać, że nasz wykres w tej "górnej" części jest niepełny.

Rys. 7. Udział sprzedaży produktów RFID w obrotach dostawców. Blisko dwóm trzecim firm produkty te przynoszą nie więcej niż 10% obrotów

Udział sprzedaży produktów RFID w obrotach dostawców wymienionych w tabeli 2 pokazany został na kolejnym rysunku 7. Dwie trzecie firm uzyskuje ze sprzedaży tych produktów co najwyżej 10% swoich obrotów, wartość ta przekracza 75% tylko dla co 20. dostawcy. Innymi słowy, zdecydowana większość omawianych w zestawieniu firm to albo firmy specjalizowane, które zajmują się tylko tą dziedziną, albo takie, dla których RFID jest jednym z wielu obszarów aktywności.

Wartości te nie odbiegają od innych omawianych w raportach sektorów rynku elektroniki i jest to konsekwencja tego, że wiele firm rozwija się poziomo i z czasem ma coraz szersze oferty od strony asortymentu. Stąd udział poszczególnych grup towarów w takim rozbudowanym biznesie musi być niewielki. Liczba firm wąsko specjalizujących się w określonej tematyce produktowej w Polsce ogólnie jest niewielka. Rynek krajowy jest z reguły zbyt mały i niedostatecznie chłonny, aby taki dostawca był w stanie utrzymać działalność.

Struktura ofert i produktów

Rys. 8. Zestawienie obrazujące, które czynniki oferty handlowej są w największym stopniu brane pod uwagę przez klientów przy wyborze dostawcy

Zestawienie wartościujące cechy ofert handlowych pokazane zostało na rysunku 8. Na jego szczycie, zgodnie z wcześniejszymi rozważaniami, znalazła się cena, która jest głównym czynnikiem determinującym możliwość powstania wielu aplikacji wykorzystujących identyfikację radiową. Ale warto zauważyć, że kryterium ceny nie zdominowało wykresu, podobnie jak było to w naszych poprzednich opracowaniach. W zasadzie cena jest tak samo postrzegana w sensie znaczenia dla wygrania kontraktu, jak parametry techniczne. Niewątpliwie jest to skutek przesunięcia się środka ciężkości rynku na zastosowania przemysłowe i specjalistyczne.

Kolejne miejsca przypadły zgodności ze standardami, kompletnej ofercie produktów u dostawcy oraz dostępności oprogramowania. To także jest wyraźnie odmienne od podobnych zestawień wykonywanych na potrzeby raportów w "Elektroniku" oraz stanowi, że znaczenie integracji, postrzegania identyfikacji radiowej jako całości jest dzisiaj znacznie bardziej zarysowane.

Same transpondery i czytniki stają się jedynie bazą infrastrukturalną do czegoś większego i docelowego. Nabywcy technologii RFID są świadomi, że wykorzystanie pełnych możliwości i funkcji identyfikacji wiąże się coraz bardziej z możliwością integracji identyfikacji z systemem informatycznym przedsiębiorstwa, możliwością połączenia czytników w sieć i podobnymi aspektami.

I wiadomo, że środkiem do tych działań jest oprogramowanie, bo wiele z nowych konstrukcji czytników bazuje na oprogramowaniu, które odpowiada za dekodowanie protokołu. Wymieniając firmware, można dostosować czytnik do innych zadań, dlatego znaczenie kompleksowej obsługi jest tak duże w tym przypadku.

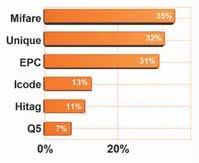

Rys. 9. Ocena, które rozwiązania technologiczne w zakresie radiowej identyfikacji są najpopularniejsze

Na rysunku 9 pokazano ocenę, które rozwiązanie firmowe w zakresie produktów RFID jest w Polsce najpopularniejsze. Zdecydowanym liderem jest tutaj system Mifare, a zaraz po nim Unique. Zestawienie to w zdecydowany sposób potwierdza rynkowy trend, że produkty Mifare, w tym nowa wersja Plus, mają coraz większe znaczenie oraz to, że rynek krajowy cały czas ma dwa silne bieguny.

Jeden leży w aplikacjach prostych bazujących na tagach Unique, związanym z kontrolą dostępu i prostymi czytnikami w aplikacjach zastępujących klucze, a drugi w bardziej złożonych opartych na Mifare. Warto zauważyć, że następną znaczącą wiadomością jest to, że w porównaniu z poprzednią edycją wzrosło znaczenie standardu EPC Gen2.

Standard ten za sprawą działań organizacji EPC Global ujednolicił w zakresie UHF wymianę danych na linii czytnik-etykieta RFID, zapewniając możliwość odczytu danych z identyfikatora RFID w dowolnym kraju na świecie. EPC Gen2 wciąż jest rozwijany, obecnie trwają m.in. prace nad tym, by z uwagi na różne pasma UHF, w jakich mogą pracować czytniki RFID w różnych regionach świata, identyfikatory RFID były uniwersalne i mogły być odczytywane zarówno przez urządzenia pracujące w Europie (865-869 MHz) w USA (915 MHz), jak i na przykład w Japonii (952-954 MHz). Uniwersalne czytniki i tagi obsługujące wszystkie pasma częstotliwości uważane są za eliminację kolejnej bariery i istotny przełom w faktycznej globalizacji i unifikacji standardu UHF na całym świecie i stanowią kolejny krok do szybkiego rozpowszechnienia technologii RFID.

Dostawcy produktów RFID

Rynek produktów związanych ze zdalną identyfikacją ma złożoną strukturę, ponieważ oprócz gotowych urządzeń są na nim także producenci półprzewodników wytwarzający układy scalone będące sercem znaczników oraz czytników, np. NXP, TI, STMicro. Takie produkty są dostępne w sprzedaży u dystrybutorów podzespołów elektronicznych, niemniej są one raczej przeznaczone dla klientów, którzy budują od początku do końca aplikacje związane z identyfikacją.

Kupują je też producenci transponderów, np. Sokymat - po dodaniu do takiego chipa anteny w postaci obwodu rezonansowego i zamknięciu w obudowie, taki chip staje się gotowym produktem - kartą lub brelokiem i można znaleźć go w ofertach wielu dostawców. Można kupić też czyste transpondery, nanieść na nie swoje logotypy i sprzedawać dalej jako produkt firmowy.

W taki sposób działają znane m.in. firmy z obszaru automatyki przemysłowej, które mają wyroby RFID pod własną marką. To, jaki chip siedzi wewnątrz transpondera lub czytnika, ma drugorzędne znaczenie, ponieważ ich funkcjonalność elektryczna jest podobna, a środowiskowo jest definiowane głównie przez właściwości anteny i obudowy.

Poza dostawcami chipów do zdalnej identyfikacji, czyli głównie dystrybutorów półprzewodników, na rynku działają firmy sprzedające transpondery i czytniki OEM, a więc bez obudowy. Są one nabywane przez dostawców gotowych urządzeń i systemów identyfikacji, np. systemów kontroli dostępu do pomieszczeń, rejestracji czasu pracy, domofonów, a nawet do kserokopiarek po to, aby rozliczać ich użycie na poszczególnych pracowników.

Trzecią liczną i najbardziej zróżnicowaną grupę dostawców tworzą dostawcy kompletnych systemów związanych z automatyką i przemysłem, w tym dystrybutorzy i integratorzy zajmujący się wdrożeniami aplikacji związanymi z RFID. Oferowane przez nich systemy często są fragmentem większej całości, np. systemów zarządzania produkcją, urządzeń do oznaczania i znakowania i podobnych.

Zestawienie w tabeli

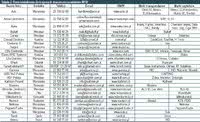

Zbiorcze zestawienie ofert dostawców produktów RFID pokazane zostało w tabeli 1. W tabeli 2 zamieściliśmy dane kontaktowe wraz z listą znajdujących się w ofertach tagów i czytników. Pierwsze dwie tabele zostały podzielone na części charakteryzujące transpondery, czytniki w obudowie i wersje OEM.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród krajowych dostawców podzespołów i systemów do RFID.