Przejmowane są nie tyle mniejsze firmy, w słabej kondycji finansowej, ale silne i wartościowe marki, o które toczy się zwyczajna licytacja, czego przykładem było ostatnio kupowanie Atmela, Farnella i nadciągające kolejne wielkie akwizycje, w których o Intersila stara się Renesas, a ON Semi o Fairchild. Ponieważ każda taka akcja znacząco zmienia krajobraz branży, warto przez chwilę zastanowić się, o co w tym wszystkim chodzi i jaki jest wspólny mianownik takich działań.

Pierwszym czynnikiem sprawczym dla licznych akwizycji jest to, że z normalnej działalności nie da się zapewnić wielkiego wzrostu biznesu. Silna konkurencja, coraz mocniejsza pozycja producentów azjatyckich i światowa gospodarka będąca cały czas w nie najlepszym stanie powodują, że dzisiaj małe jednocyfrowe wzrosty biznesu w skali rocznej uznaje się za dobre. Kupno firmy o synergicznej ofercie jest więc okazją do skokowego wzrostu obrotów, w tym niezłej premii dla zarządu. A o kapitały inwestycyjne nie trzeba się zbytnio martwić, bo stopy procentowe są niskie, a wiele krajów drukuje pieniądze po to, aby rozruszać gospodarkę. Są one podstawą tanich kredytów inwestycyjnych i bazą wielu funduszy rozwojowych.

Pierwszym czynnikiem sprawczym dla licznych akwizycji jest to, że z normalnej działalności nie da się zapewnić wielkiego wzrostu biznesu. Silna konkurencja, coraz mocniejsza pozycja producentów azjatyckich i światowa gospodarka będąca cały czas w nie najlepszym stanie powodują, że dzisiaj małe jednocyfrowe wzrosty biznesu w skali rocznej uznaje się za dobre. Kupno firmy o synergicznej ofercie jest więc okazją do skokowego wzrostu obrotów, w tym niezłej premii dla zarządu. A o kapitały inwestycyjne nie trzeba się zbytnio martwić, bo stopy procentowe są niskie, a wiele krajów drukuje pieniądze po to, aby rozruszać gospodarkę. Są one podstawą tanich kredytów inwestycyjnych i bazą wielu funduszy rozwojowych.

Drugą wspólną częścią akwizycji jest to, że pozwala zapewnić skok technologiczny, na przykład zaistnieć w IoT lub komunikacji bezprzewodowej, podzespołach mocy dla samochodów elektrycznych, uzupełnić podstawowy biznes o pokrewne dodatki, aby nie musieć odsyłać klientów do konkurencji, żeby dokupili parę typowych układów potrzebnych prawie w każdym projekcie. Widać to wśród producentów mikrokontrolerów, którzy rozszerzyli ofertę o układy analogowe związane z kondycjonowaniem sygnału, komunikację, a teraz rozbudowują się w zakresie komponentów zasilających.

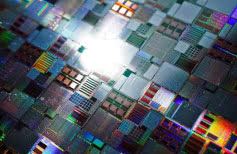

Trzecią cechą charakterystyczną jest to, że akwizycje pozwalają zapewnić odpowiednio duże wydatki na rozwój technologii przy słabym wzroście rynku. Takie możliwości mają jedynie duże firmy, czyli biznes prowadzony w wielkiej skali, bo są to ogromne koszty. Doskonałym przykładem mogą być tutaj podzespoły mocy z azotku galu i węglika krzemu, które umożliwiają budowę ultrasprawnych systemów zasilania. Podobnie jest z nowoczesnymi czujnikami MEMS, matrycami CMOS, których opracowanie wymaga posiadania wyspecjalizowanej fabryki i zespołu znakomitych fachowców, o których dzisiaj na tyle niełatwo, że nierzadko "kupno" ich razem z całą firmą bywa jedyną możliwością.

Trzecią cechą charakterystyczną jest to, że akwizycje pozwalają zapewnić odpowiednio duże wydatki na rozwój technologii przy słabym wzroście rynku. Takie możliwości mają jedynie duże firmy, czyli biznes prowadzony w wielkiej skali, bo są to ogromne koszty. Doskonałym przykładem mogą być tutaj podzespoły mocy z azotku galu i węglika krzemu, które umożliwiają budowę ultrasprawnych systemów zasilania. Podobnie jest z nowoczesnymi czujnikami MEMS, matrycami CMOS, których opracowanie wymaga posiadania wyspecjalizowanej fabryki i zespołu znakomitych fachowców, o których dzisiaj na tyle niełatwo, że nierzadko "kupno" ich razem z całą firmą bywa jedyną możliwością.

Ostatni czynnik dotyczy specjalizacji. Współczesna elektronika staje się coraz bardziej złożona i skomplikowana, tak bardzo, że nie da się być dobrym we wszystkim. Rynek też na tyle szybko się zmienia, że producenci półprzewodników nie są w stanie własnymi siłami podążać wystarczająco szybko za trendami. Kupno perspektywicznej z punktu widzenia trendów firmy jest zatem działaniem obliczonym na to, aby w przyszłości nie wypaść na margines. Przykładem może być rynek pecetów, który szybko ustępuje miejsca technologiom mobilnym i zmusza do reorientacji strategii biznesowej.

W takich okolicznościach w zasadzie można jedynie pytać o to, kto będzie następny w kolejce. A ona wcale nie jest taka długa. Potencjalnym celem mogą być Intersil (na celowniku Renesasa), Maxim, Xilinx, Lattice Semiconductor, Silicon Labs, Marvell oraz IDT. Oznacza to, że pierwszy etap konsolidacji branży półprzewodników powinien zakończyć się za mniej więcej rok i należy sobie życzyć, aby ten etap był jednocześnie ostatnim, a nie wstępem do kolejnych przejęć większych firm przez jeszcze większe.

Robert Magdziak