Moduły komunikacyjne a biznes

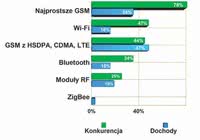

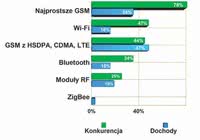

Rys. 7. Ocena potencjału poszczególnych typów modułów M2M pod względem dochodów dla dostawców i stopnia konkurencji

Na rysunku 2 zilustrowano zmiany w sprzedaży zanotowane przez dostawców urządzeń komunikacyjnych w latach 2013-2015. Jak widać, w każdym kolejnym roku sytuacja na rynku systematycznie się poprawiała. Coraz mniej firm notowało niewielkie przyrosty sprzedaży, a liczba tych, którzy mieli wzrosty większe niż 10%, zauważalnie rosła.

Bezsprzecznie rynek komunikacji rozwija się w niezłym tempie, co biorąc pod uwagę dużą liczbę dostawców i silną konkurencję, jest niezłym wynikiem. Omawiany sektor rynku należy do grupy branż o wysokim poziomie innowacji oraz do technologii, które nierzadko przyczyniają się do oszczędności (np. energii elektrycznej) lub też pozwalają na daleko posuniętą automatyzację pomiarów.

Inwestycje w takie urządzenia są elementem rozwoju, funkcją postępu technicznego i odzwierciedleniem nowego podejścia do rozwiązywania wielu standardowych problemów. Ich efektem są wzrosty sprzedaży: spore, stabilnie rosnące i bez niespodzianek lub wahań cyklicznych. Obroty 41% dostawców omawianych urządzeń komunikacyjnych zawierają się w przedziale 100-500 tys. zł rocznie, co znaczy, że produkty te sprzedają przy okazji, nie w pełnym asortymencie i bez większego, ponadstandardowego zaangażowania.

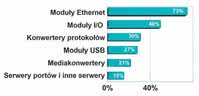

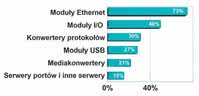

Rys. 8. Struktura sprzedaży poszczególnych typów urządzeń do komunikacji bezprzewodowej w podziale na typy sprzętu

Liczba tych, dla których komunikacja jest biznesem znaczącym i ważnym (sprzedaż powyżej 5 mln zł), wynosi 21% (rys. 3). To o 10% mniej niż zanotowaliśmy w analogicznym badaniu rynkowym wykonanym trzy lata temu, co może być efektem wzrostu konkurencji i liczby dostawców lub tamten wynik zawierał premię z okazji Euro 2012 i inicjatyw się z nim wiążących.

Jednocześnie wynik ten wskazuje, że krajowy rynek produktów M2M ma widoczną polaryzację na wyspecjalizowane w tej tematyce firmy, które silnie się angażują w sprzedaż, mają kompleksowe oferty i współpracują z wieloma dostawcami oraz takie, które sprzedają relatywnie niewiele, np. moduły radiowe jednego producenta lub tanie GSM. Zgodnie z wykresem z rysunku 4 dostawców specjalizowanych, dla których komunikacja jest jedyną lub najważniejszą częścią biznesu, jest tylko 7%.

To niewiele, zwłaszcza gdy zestawi się tę liczbę z grupą na przeciwnym końcu - jest to blisko 60% firm. Przy tak rozłożonych proporcjach, silna konkurencja cenowa jest naturalną konsekwencją. 63% ankietowanych uznało ją za silną, nikt nie był zdania, że jest ona niewielka (rys. 5). Rewelacyjnie natomiast wyglądają oceny tendencji w koniunkturze obserwowane przez specjalistów - aż 83% pytanych uznało, że sytuacja się poprawia, co dobrze wróży na przyszłość zarówno jeśli chodzi o sprzedaż, jak i penetrację rynku przez nowe technologie.

Krzysztof Fijak Krzysztof Fijak

Evatronix

- Nowe technologie komunikacji - jak są przyjmowane na rynku?

W przypadku projektowanych układów nasi klienci coraz chętniej wyposażają systemy w układy komunikacyjne. Szczególnym zainteresowaniem cieszą się układy oparte na transmisji danych z użyciem infrastruktury sieci komórkowych. Jest to główny interfejs komunikacyjny wykorzystywany przez naszych klientów.

Początkowo klienci sugerowali rozwiązania transmisji danych oparte na popularnych SMS-ach. Z czasem, gdy ich wiedza w tym zakresie wzrosła, koncentrują się na transmisji danych w oparciu o TCP/IP oraz zewnętrzny serwer, na którym umieszczają jednostkę centralną zarządzającą opracowywanym systemem rozproszonym.

Zainteresowaniem cieszą się też moduły udostępniające jedynie transmisję danych pozbawioną protokołu. Klienci podczas opracowywania urządzeń chcą stosować własne warstwy komunikacyjne. Na ogół jednak docelowe rozwiązanie wymagające łączności na niewielkie odległości wykorzystuje urządzenia oparte na standardach ZigBee i Bluetooth. Jednym z trendów w tym temacie jest rosnące zapotrzebowanie na rozwiązania niskomocowe pełniące funkcję czujników. W tym przypadku wybór pada na BLE.

- Jakie oczekiwania mają klienci w stosunku do dostawcy rozwiązań komunikacyjnych?

Dostępność komponentów do komunikacji radiowej wymusza udzielanie wsparcia na takim poziomie, że dany klient wybierze właśnie tę ofertę. Najczęściej wsparcie obejmuje pomoc a nawet cały projekt urządzenia elektronicznego. Najczęściej nasze projekty obejmują wykonanie części radiowej urządzenia oraz części zawierającej szybkie interfejsy takie jak DDR3 czy PCIe.

W przypadku oprogramowania wbudowanego wymagane wsparcie to dostarczenie podstawowych bibliotek czy testów danego interfejsu. Klienci starają się zabezpieczyć rozwój produktu przez tworzenie wyższych warstw oprogramowania u siebie. Zakres wsparcia obejmuje również zapewnienie produkcji zaprojektowanych urządzeń, ale z możliwością przeniesienia produkcji do innej firmy.

Jednym z zauważalnych wymagań dotyczących kompetencji dostawcy jest podejście polegające na zapewnieniu przez dostawcę wsparcia rozwiązującego wszelkie mogące pojawić się problemy. W niektórych przypadkach klienci nie wyobrażają sobie współpracy w sytuacji, gdy muszą poświęcać swój czas na rozwiązywanie problemów, które mogą wpłynąć na dostawę ich zamówienia

- Gdzie należy szukać przyczyn szybkiego rozwoju rynku komunikacji?

Panujące obecnie realne zapotrzebowanie, ale i moda na urządzenia IoT powoduje, że nawet gdy urządzenie nie wymaga łączności radiowej, to i tak w wersji finalnej klienci zostawiają miejsce na wmontowanie układu do komunikacji radiowej. Podejście "na zapas" w przypadku miniaturowych modułów radiowych nieznacznie zwiększa koszt, a znacząco zwiększa atrakcyjność rozwiązania przez możliwość zdalnej konfiguracji czy odczytu danych.

Łączność bezprzewodowa ma prawie same zalety. Coś, co jednak w ocenie naszych klientów ją ogranicza, to czasami uzasadniony lęk przed zerwaniem połączenia w wyniku pojawienia się silnych i długotrwałych zakłóceń. Innym zagrożeniem jest możliwość braku łączności w przypadku operowania w granicach dopuszczalnego zakresu. Pomimo tych obaw konieczność zapewnienia łączności dla projektowanych urządzeń powoduje, że łączność bezprzewodowa zyskuje na popularności nawet wówczas, gdy istnieje możliwość zapewnienia połączenia za pomocą przewodu sygnałowego.

|

Struktura ofert handlowych

Rys. 9. Struktura sprzedaży poszczególnych typów urządzeń do komunikacji przewodowej w podziale na poszczególne typy

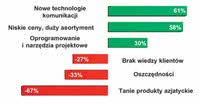

Na rysunku 6 pokazano zestawienie kryteriów, które w największym stopniu wpływają na sukces w sprzedaży produktów komunikacyjnych. Sporym zaskoczeniem jest to, że na pierwszym miejscu nie znalazła się cena, co przy silnej konkurencji na rynku nie byłoby zaskoczeniem. Wysoko oceniono znaczenie kompetencji technicznych dostawców, to, czy produkty mają stosowne certyfikaty i opłacone licencje na oprogramowanie oraz długoterminową dostępność produktu.

Na samym dole wylądowały usługi powiązane ze sprzedażą, co można odczytywać tak, że dostawcy produktów M2M nie są postrzegani przez klientów jako integratorzy systemów zdolni do dostarczania rozwiązań (komponentów, oprogramowania lub całych systemów). Klienci oczekują od nich bycia kompetentnymi firmami handlowymi, zdolnymi do zapewniania wsparcia technicznego, ale już nic ponadto. Widać też, że rynek można już określać jako dojrzały, a więc taki, gdzie nie liczy się tylko ten, kto zaproponuje niższą cenę. Z punktu widzenia rozwoju biznesu, to dobra wiadomość.

Patrząc na rynek od strony dochodów, jakie mają dostawcy omawianych produktów z poszczególnych rozwiązań i standardów technicznych (rys. 7, niebieskie słupki), widać dominację technologii komunikacji za pomocą sieci komórkowych i to już nie tych najprostszych rozwiązań, ale nowszych technologii (3G i 4G), które zapewniają większą wydajność (47% vs. 34%).

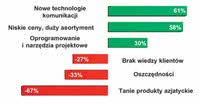

Rys. 10. Zestawienie pozytywnych i negatywnych trendów dla rynku wraz z siłą ich oddziaływania na rynek

Całkiem nieźle wypadły też rozwiązania bazujące na Wi-Fi i Bluetooth oraz moduły RF (16-19%). Dane ankietowe potwierdzają też pomijalnie małe znaczenie standardu ZigBee. Największa konkurencja na rynku jest w zakresie najprostszych modułów GSM-owych, bo to technologia znana od lat, z dzisiejszego punktu widzenia prosta i dostępna z wielu źródeł.

Jeśli chodzi o wolumeny sprzedaży dla urządzeń komunikacji przewodowej i bezprzewodowej, to zdaniem specjalistów w zakresie bezprzewodowym największa ilościowo sprzedaż przynależy ponownie do prostych modułów GSM, a w drugiej kolejności do tych bardziej wydajnych (3G, LTE) - rysunek 8. Powody są dokładnie takie same. W zakresie komunikacji przewodowej (rys. 9) sprzedaż największa jest dla modułów ethernetowych, a więc urządzeń zapewniających dostęp do sieci w tym standardzie oraz modułów I/O, za pomocą których dołącza się do sieci urządzenia peryferyjne.

Rafał Rajczonek Rafał Rajczonek

Advantech Poland

- W jakim kierunku rozwija się rynek komunikacji w przemyśle?

Rynek komunikacji przemysłowej rozwija się w ostatnich latach coraz szybciej. Sprzyja temu projektowanie oraz budowa złożonych sieci, dzięki którym dochodzi do wymiany i akwizycji dużych ilości danych. W szczególności coraz częściej łączy się układy produkcyjne z systemami znajdującymi się poza obszarem produkcji. Kilka ostatnich lat pokazało, że rynek sieci komunikacyjnych ma wciąż bardzo duży potencjał i jest nadal na fali wznoszącej. W mojej ocenie tendencja ta nadal będzie się utrzymywać z obopólną korzyścią dla producentów i użytkowników.

W ostatnich latach obserwuję znaczny wzrost konkurencji w zakresie bardzo szerokiej gamy urządzeń sieciowych do zastosowań w aplikacjach przemysłowych. Obok marek już znanych i cenionych, na rynku krajowym pojawia się wiele rozwiązań od producentów dalekowschodnich. Trudno obecnie rozpatrywać jakość tych rozwiązań, jednak ze względu na agresywną politykę cenową stanowią one spore wyzwanie dla producentów i dystrybutorów bardziej znanych marek.

Nowe, mniej znane marki są często alternatywą dla klientów poszukujących nowych rozwiązań, w szczególności kiedy czynnikiem kluczowym jest ekonomia (cena). Przemysłowe urządzenia sieciowe stanowią najczęściej element oferty firm specjalizujących się w dystrybucji rozwiązań dla szeroko pojętej branży automatyki i elektroniki przemysłowej - takich jak komputery przemysłowe, sterowniki, konwertery czy komponenty elektroniczne.

- Na które grupy produktów jest największy popyt na rynku?

Na przestrzeni kilku ostatnich lat obserwuję wzrost zainteresowania klientów serwerami szeregowymi, tj. rozwiązaniami pozwalającymi na przyłączenie urządzeń z interfejsem RS232/422/485 do sieci Ethernet i rozbudowanymi o funkcje, takie jak np. szyfrowanie połączeń czy wbudowany serwer WWW.

Nasi klienci są coraz bardziej świadomi zagrożeń w funkcjonowaniu przedsiębiorstwa, jakie mogą nieść ze sobą niedostateczne zabezpieczenia w połączeniach sieciowych, które w konsekwencji mogą doprowadzić do przestoju w produkcji, wykradzenia newralgicznych danych firmy. Dlatego wybór odpowiednich produktów nie jest już przypadkowy, a zakup urządzeń nie jest podyktowany wyłącznie atrakcyjną ceną, lecz też marką, niezawodnością urządzenia, wbudowanymi funkcjami, szybkim wsparciem ze strony producenta w razie chęci dostosowania sprzętu (oprogramowania urządzenia) do potrzeb klienta.

Dla klientów istotne znaczenie przy wyborze urządzeń ma również fakt, czy dany produkt przeznaczony jest do zastosowań prze mysłowych, czy ma możliwość montażu na szynie DIN, podwyższoną odporność na ciężkie warunki pracy, zabezpieczenia przepięciowe oraz czy ma zaimplementowaną obsługę protokołów przemysłowych, takich jak Modbus, DF1. Podsumowując - odbiorcy są obecnie zainteresowani markowym sprzętem uznanych producentów, zapewniającym wysoki poziom jakości i niezawodności.

|

Dostawcy produktów komunikacyjnych

Tabela 2. Dane kontaktowe do krajowych dostawców modułów do komunikacji przewodowej i bezprzewodowej

Wśród firm zajmujących się sprzedażą tytułowych produktów można wyróżnić kilka kategorii przedsiębiorstw. Pierwszą tworzą dostawcy komponentów elektronicznych o szerokiej ofercie, dla których moduły komunikacyjne są jedną z wielu pozycji w katalogu. Należą do nich dostawcy katalogowi (Farnell element14, Elfa Distrelec, RS Components, Conrad Electronic, TME) oraz duże hurtownie jak Maritex. Firmy te oferują popularne pozycje (GSM, Bluetooth, Wi-Fi i zwykłe transceivery radiowe), moduły ethernetowe do systemów embedded i podobne.

Drugą grupę stanowią firmy dystrybucyjne o bardziej wyspecjalizowanej ofercie, dla których komunikacja jest jednym z istotniejszych obszarów aktywności, np. Elproma Elektronika, Acte, Eltronika, Microdis Electronics, Elhurt, Masters, Gamma, JM Elektronik, Soyter Components. Reprezentują one najczęściej znane marki i wkładają sporo wysiłku w to, aby poza handlem zapewnić klientom nowości, narzędzia i pełną pomoc techniczną. W przypadku wymienionych firm oferta jest ukierunkowana głównie na rozwiązania bezprzewodowe.

Kolejna liczna grupa dostawców urządzeń komunikacyjnych to firmy z obszaru automatyki przemysłowej sprzedające gotowe modułowe urządzenia komunikacyjne (przewodowe i bezprzewodowe) w obudowach, umożliwiające wymianę danych w sieciach przemysłowych, łączenie rozproszonych sieci lokalnych w różnych standardach - są to m.in. Advantech, Antaira, Astor, Dacpol, Elmark Automatyka, Inventia, Murrelektronik, Phoenix Contact, Tekniska oraz Turck.

Do oddzielnej kategorii można zaliczyć natomiast Arrow Electronics, Future Electronics, które są głownie dostawcami chipów i działają w większej skali. Firmy te mają też w ofercie moduły komunikacyjne.

Marcin Lipka Marcin Lipka

Soyter Components

- Czy moduły GSM ciągle stanowią główny nurt rozwoju aplikacji M2M?

W naszej opinii - jak najbardziej tak i widać to w danych liczbowych dotyczących kupowanych rokrocznie modemów. Rynek na te rozwiązania bardzo wyraźnie się powiększa. Nie wynika to jedynie z konserwatyzmu klientów, którzy w obawie przed nowymi standardami komunikacyjnymi sięgają po sprawdzony GSM.

Dzięki nowym technologiom (jak np. LTE), coraz mniejszym wymiarom rozwiązań oraz niskim koszcie modułów komunikacyjnych rośnie liczba potencjalnych aplikacji. Przykładem mogą być rozwiązania firmy Quectel, które dzięki atrakcyjnym cenom nadają się do aplikacji wrażliwych na koszt (np. smart metering).

To wszystko wpływa na to, że we wzroście wartości rynku IoT, szacowanego wg różnych źródeł od 25 do 35% rocznie, technologia przesyłu danych w sieciach komórkowych zajmuje wciąż silną pozycję.

- Jaką pozycję na rynku zajmują pozostałe popularne technologie?

W przypadku nowych rozwiązań takich jak LoRa czy Sigfox można zaobserwować spore zainteresowanie rynku, z którym jednak nie idą w parze projekty z ich wykorzystaniem. Jeśli chodzi o rozwiązania ISM/Mesh, to wciąż trudno wskazać wiodący standard. Wielu producentów, wiele protokołów, wykorzystywanie różnych częstotliwości i brak kompatybilności pomiędzy różnymi urządzeniami i modułami powoduje, że klienci często nie wiedzą, na jaki przemysłowy typ komunikacji się zdecydować.

Dlatego już nie tylko dla mniej wymagających aplikacji atrakcyjne wydaje się wykorzystanie powszechnie znanych standardów komunikacyjnych jak np. Wi-Fi czy Bluetooth Low Energy, które coraz częściej dają także możliwości komunikacji typu Mesh. Liczba zastosowań dla takich modułów jest praktycznie nieskończona - mówimy tu o aplikacjach zarówno zdalnego dostępu (sterowanie, monitoring, zbieranie danych), jak i połączenia z powszechnie używanymi urządzeniami mobilnymi. Bardzo ciekawym rozwiązaniem wydaje się także chip (ESP32) oraz bazujący na nim moduł firmy Espressif - ESP-WROOM-03, który integruje obydwa standardy komunikacyjne (BT, WLAN), oszczędzając projektantom miejsca, czasu potrzebnego na wdrożenie oraz pieniędzy.

|

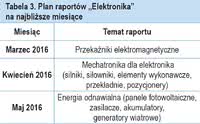

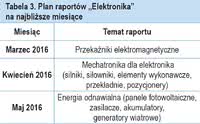

Tabela 3. Plan raportów "Elektronika" na najbliższe miesiące

Tabele z przeglądem ofert

Przegląd ofert dostawców modułów do zastosowań w komunikacji przemysłowej zamieszczony został w tabeli 1. Składa się ona z kilku poziomych części poświęconych poszczególnym grupom produktów: przewodowych, GSM, WLAN, Bluetooth, ZigBee oraz modułom RF.

W tabeli 2 podajemy dane kontaktowe do firm, które nadesłały wypełnione ankiety, wraz ze wskazaniem głównych marek produktów znajdujących się w ich ofertach.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród dostawców modułów do komunikacji przemysłowej w Polsce.