Co dalej z AMD?

| Gospodarka ArtykułyMimo agresywnej polityki rynkowej, wysiłki AMD zmierzające do zmniejszenia dystansu do Intela wydają się nie przynosić rezultatów. Przejęcie producenta układów graficznych ATI Technologies również nie przyniosło spodziewanych korzyści. Analitycy nie są też pewni, czy zmiana profilu działalności na fabless pomoże zwiększyć firmie udziały w rynku. Zdaniem wielu z nich, pogrążony w długach AMD będzie nadal tracił pozycję w branży i grozi mu stanie się jeszcze mniej znaczącym graczem na rynku.

AMD w ostatnich latach odnotowywał wzloty i upadki, próbując dogonić swojego głównego rywala – Intela. Jeszcze na początku 2008 r. firma zwiększyła swoje udziały w rynku procesorów komputerowych do poziomu 13%, o 3% w stosunku do poprzedniego roku. Połowa tego wzrostu, napędzanego korzystną ofertą handlową procesorów dla komputerów stacjonarnych, odbyła się kosztem Intela. AMD nie był jednak w stanie wykorzystać tego sukcesu sprzedaży, aby polepszyć swoją płynność finansową i móc dalej robić kolejne kroki w celu stopniowego umacniania swojej pozycji.

Zdaniem analityków, winna temu jest błędna polityka przyjęta przez władze koncernu. Starali się oni za wszelką cenę dorównać rywalowi, przeznaczając na to znaczące środki finansowe, mimo że rezultatem tych działań było jeszcze większe zaangażowanie Intela w opracowywanie nowych linii układów dające mu kolejne punkty przewagi. Za błąd AMD uważa się skupienie się na rywalizacji w obszarach, w których oferta Intela jest znacznie silniejsza. Zdaniem części analityków, jedyną szansą dla firmy, aby ugrać dla siebie lepszą pozycję na rynku, jest zaprezentowanie nowej technologii, która pomogłaby rozwiązać problemy z programowaniem procesorów wielordzeniowych.

Analitycy przyjęli jednak z mieszanymi odczuciami decyzje firmy, aby nie angażować się na rynku MID (Mobile Internet Devices) czy smartphonów, na których Intel odniósł sukces z układem Atom. Konstrukcja ta jest uważana za jeden z bardziej udanych produktów, jakie trafiły na rynek w 2008 r. Nie uwzględniając układu Atom, dostawy procesorów PC w zeszłym roku zmalały o 2%, jak wynika z analizy Barclays Capital. Jeśli jednak uwzględnić tę konstrukcję, wolumen dostaw wzrósł o 2%.

Shanghai kontra Nehalem

Obecnie główny front walki pomiędzy

obiema firmami to procesory wykonane

w technologii 45nm. AMD w listopadzie

2008 roku, kilka dni przed

podobną konferencją Intela, przedstawiło

układ z rodziny Opteron o nazwie kodowej

Shanghai, czterordzeniowy procesor

przeznaczony głównie do serwerów i stacji

roboczych. Mimo pozytywnego przyjęcia,

nowy układ AMD został przyćmiony

architekturą Intela o nazwie Nehalem.

Obecnie główny front walki pomiędzy

obiema firmami to procesory wykonane

w technologii 45nm. AMD w listopadzie

2008 roku, kilka dni przed

podobną konferencją Intela, przedstawiło

układ z rodziny Opteron o nazwie kodowej

Shanghai, czterordzeniowy procesor

przeznaczony głównie do serwerów i stacji

roboczych. Mimo pozytywnego przyjęcia,

nowy układ AMD został przyćmiony

architekturą Intela o nazwie Nehalem.

Pojawiają się opinie, że o ile linia Shanghai jest w głównej mierze przeniesieniem serii Barcelona do technologii 45nm, nowy układ Intela wprowadza więcej możliwości i stanowi bardziej znaczący krok do przodu pod względem technologicznym. Zdaniem analityków, w najbliższym czasie na pewno wzrośnie użycie układów AMD, jednak rynek procesorów do serwerów będzie niestabilny z obydwiema firmami zyskującymi i tracącymi pozycję lidera w poszczególnych sektorach.

Według Barclays Capital, udziały AMD w rynku procesorów komputerowych zmaleją w najbliższych latach z 22,2% w 2007 r. do 17,9% w 2010 r. Stanie się to w głównej mierze z powodu dużej popularności intelowskich układów Atom w komputerach mobilnych.

Zdaniem AMD, w przypadku czterordzeniowych układów Shanghai uzyskano poprawę wydajności o 35% przy zmniejszeniu poboru mocy do 30% wobec układów Barcelona. Są one taktowane częstotliwością większą o 400 MHz, osiągając 2,7 GHz. Jest to mniej niż w konkurencyjnej platforma Intela Nehalem (ponad 3 GHz), jednak zdaniem AMD serwery wykorzystujące najnowsze procesory firmy z rodziny Shanghai zużywają podczas pracy o 15% mniej energii niż te oparte na procesorach 45nm Intela. W stanie spoczynku oszczędności te rosną do 30%.

Przekłada się to na dodatkowy zysk związany z mniejszymi wymaganiami odnośnie do chłodzenia serwerowni. Układy Shanghai wyposażone są w 8MB pamięci cache, po 512KB pamięci podręcznej drugiego poziomu (L2 cache) na rdzeń oraz 6 MB współdzielonej pamięci podręcznej trzeciego poziomu (L3 cache).

Współpraca z zewnętrznymi układami DDR odbywa się z prędkością 800 MHz. Jest to pierwszy układ AMD wykonany przy użyciu litografii immersyjnej, kosztownej technologii, którą Intel zamierza wprowadzić dopiero przy technologii 32nm. Układy te produkowane są w fabryce Fab36 w Dreźnie, jednak jeszcze w bieżącym roku ich produkcją dodatkowo zajmie się leżąca w tej samej lokalizacji nowsza Fab38. W odróżnieniu od Shanghai, układy Intela wytwarzane są w technologii wykorzystującej dielektryki high-k oraz metalowe bramki, co pozwala zmniejszyć starty mocy. W dalszej perspektywie przewiduje się, że pierwsze układy Intela wykonane w technologii 32nm zostaną przedstawione jeszcze w bieżącym roku, natomiast AMD swoje rozwiązania zaprezentuje w 2010 r.

AMD nadal na minusie

W październiku 2008 roku AMD ogłosiło plany wydzielenia pionu produkcyjnego do niezależnej spółki o nazwie roboczej Foundry i przyjęcia modelu działalności typu fabless. Nowe przedsięwzięcie uzyskało wsparcie ze strony rządu Abu Dhabi (Zjednoczone Emiraty Arabskie), który jako Advanced Technology Investment Co. (ATIC) wykupił udziały w spółce warte 2,1 mld dolarów oraz w dalszej perspektywie przeznaczy kolejne od 3,6 do 6 mld dolarów na budowę nowych linii produkcyjnych.

Początkowo, AMD planowało uzyskać 44% udziałów w powstającej spółce, jednak już w grudniu ogłoszono, że z powodu obniżenia wartości aktywów, jakie firma wnosi do przedsięwzięcia, jej udziały zmaleją do 34,2%. Tak więc 65,2% akcji Foundry przypadnie ATIC. Jedna trzecia z 2,1 mld dolarów, które ATIC zapłaci za udziały w przedsięwzięciu, stanowi zapłatę dla AMD, natomiast 1,4 mld dolarów zainwestowanych zostanie bezpośrednio w spółkę. Dodatkowo, Foundry przejmie należące do AMD linie produkcyjne w Niemczech i USA.

Przejście do modelu fabless pozwoli skupić uwagę firmy na rozwoju produktów i marketingu, obszarach, w których także ma ona zaległości wobec konkurenta. Biorąc pod uwagę obecne uwarunkowania na rynku i kondycję finansową firmy, miała ona małe szanse, aby na polu wydatków na inwestycje dotrzymać kroku Intelowi. Firmy nie stać na budowanie nowych fabryk lub wprowadzanie najnowocześniejszych technologii procesowych. Przeważa jednak opinia, że AMD ma obecnie nikłe, jeśli nie nawet żadne, szanse na odrobienie strat do Intela.

|  | |

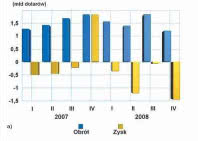

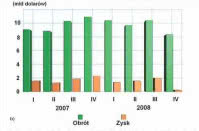

| Rys. 1. Wyniki AMD (a) i Intela (b) za ostatnie dwa lata. Źródło: dane firm | ||

Różnica w obrotach obydwu firm nieustannie rosła od początku lat dziewięćdziesiątych ubiegłego wieku. Jeszcze w 1992 r. obroty AMD wynosiły 1,5 mld dolarów wobec 5,8 mld dolarów Intela. Jednak już w kolejnych latach Intel znacząco odbił się od rywala. W 1994 r. obroty AMD wzrosły o 41%, podczas gdy Intela dwukrotnie do 11,5 mld dolarów. W dalszej perspektywie, Intel zwiększył swoje obroty ponad pięciokrotnie przez ostatnie sześć lat, osiągając 39,8 mld dolarów w 2008 r., podczas gdy AMD zdołało przez ten okres zwiększyć obroty trzykrotnie, do 6,1 mld dolarów.

Ilustruje to, jak ciężkie zadanie czeka zarząd AMD, jeśli firma chce nadal utrzymywać agresywną politykę rynkową wobec konkurenta. Większe przychody oznaczają dla Intela większe możliwości, szczególnie w zakresie kluczowych zagadnień, jak badania i rozwój, wydatki kapitałowe, marketing czy wytwarzanie. Według wyliczeń IC Insights, w okresie od 2004 do 2008 r. Intel wydał na inwestycje 25,6 mld dolarów, podczas gdy AMD na ten cel mógł przeznaczyć jedynie 6,4 mld dolarów. Zdaniem analityków, nadchodzące lata nie poprawią sytuacji AMD. Wydatki kapitałowe Intela w ciągu najbliższych pięciu lat wyceniane są na ok. 30 mld dolarów, co stanowi sumę pięć razy większą niż najbardziej optymistyczny plan inwestycji spółki Foundry.

Cierpi na tym wizerunek AMD w oczach klientów oraz inwestorów. Firma odnotowywała straty, jeszcze zanim kryzys finansowy uderzył w rynek półprzewodników. W pierwszej połowie 2008 r. AMD miał straty 226 mln dolarów, podczas gdy zysk Intela z działalności operacyjnej wyniósł 5 mld dolarów. Końcówka roku tylko pogorszyła kondycję finansową firmy. Trzeci kwartał firma zakończyła ze stratą 67 mln dolarów przy obrotach z kontynuowanych operacji 1,776 mld dolarów.

Ostatnie trzy miesiące, tradycyjnie dobre dla rynku półprzewodników, oznaczały dla firmy straty netto 1,424 mld dolarów przy obrotach 1,162 mld dolarów. W 2008r. AMD uzyskał łączne przychody 5,508 mld dolarów jednak ostatecznie zakończył rok na minusie, mając 3,098 mld dolarów strat. Jest to kolejny rok, kiedy firmie nie udało się uzyskać rentowności.

W 2007 r. straty AMD netto wyniosły 3,379 mld dolarów. W odpowiedzi zarząd firmy zapowiedział w styczniu przeprowadzenie masowych zwolnień, w wyniku których pracę straci ok. 900 osób. AMD już w zeszłym roku ogłosiło redukcję personelu o 10%. Zwolniono wtedy 600 pracowników. Inne wprowadzone działania oszczędnościowo obejmują m.in. tymczasową redukcję płac.

Mieszane odczucia analityków

Duża część analityków nie wierzy jednak w zapewnienia zarządu AMD, że spłata długów spółki, nawet kosztem wyprzedaży części oddziałów, przyniesie znaczące zmiany. Przyjęcie modelu działalności fabless także jest kontrowersyjną decyzją, która nie u wszystkich znalazła zrozumienie.

Wydzielenie działu produkcji przyniosło spółce krótkotrwały zastrzyk finansowy, ale nadal musi ona przeznaczyć znaczące środki na swój wkład w joint venture z ATIC. W odróżnieniu od AMD, polityka Intela w znaczącym stopniu opiera się na integracji procesu projektowania i wytwarzania (model IDM). Zdaniem przedstawicieli firmy, pełna kontrola nad tymi etapami oznacza znaczącą przewagę nad konkurentem, a doświadczenia takich firm jak Cyrix czy NexGen pokazują, że na rynku procesorów model fabless nie zawsze jest korzystnym wyborem. Panuje przekonanie, że środki finansowe, jakie AMD uzyskało ze strony ATIC, wystarczą, aby kontynuować działalność, jednak nie pozwolą na zagrożenie pozycji Intela.

Dodatkowo, sytuacje komplikuje fakt, że Foundry wchodzi na rynek producentów kontraktowych w momencie, gdy nawet gigant branży, tajwańskie TSMC, odczuwa problemy związane z kryzysem gospodarczym. Aby skutecznie rywalizować w tym biznesie, potrzeba dużych nakładów finansowych oraz dostępu do najnowszej technologii. Nie jest jednak pewne, czy zastrzyk gotówki ze strony ATIC i współpraca z IBM w ramach badań i rozwoju pozwoli na skuteczną konkurencję z potentatami pokroju TSMC czy UMC.

Dodatkowo fakt, że fabryki należące do spółki znajdują się w Europie i USA, a nie w Azji, także spotykał się z mieszanymi reakcjami analityków. Pozostaje również pytanie, czy AMD ma prawo przekazać informacje dotyczące technologii procesorów x86 stronie trzeciej, jaką jest Foundry. Jeśli Intel uzna, że jest to niezgodne z umową o wymianie licencji pomiędzy obydwiema firmami pomimo upływu czasu od podpisania dokumentu oraz upływu terminu ważności części patentów, może skończyć się to kosztownym procesem, który mógłby znacząco nadszarpnąć wizerunek oraz pozycję AMD.

Jacek Dębowski