Jaka jest koniunktura w biznesie?

Ciężka sytuacja na rynku ma swoje przełożenie w wynikach sprzedaży. Na rysunkach 5 i 6 pokazujemy zestawienie zanotowanych wzrostów i spadków sprzedaży dla płytek drukowanych odpowiednio dla producentów i importerów. Rozdzielenie ma sens, bo to jednak zupełnie inne rodzaje biznesu. Nietrudno zauważyć, że we wskazanych na wykresie ostatnich trzech latach wyniki sprzedaży importerów są zauważalnie lepsze niż producentów, ale jednocześnie nie dla się powiedzieć, że są one niezależne od tego, co dzieje się w gospodarce.

Jeśli chodzi o wyniki producentów (rys. 5), to każdy kolejny rok po 2010 był niestety coraz gorszy. W 2011 roku co szósta firma zanotowała spadek sprzedaży, a w 2012 roku już co trzecia. W tym samym tempie kurczyła się grupa firm, które miały wzrost sprzedaży, a zwłaszcza nieco większy niż 10% w skali roku. Jest to zapewne złożenie dwóch czynników - pogłębiającej się konkurencji ze strony płytek importowanych oraz cały czas kiepskiej sytuacji w gospodarce.

Spadki sprzedaży u importerów pojawiły się dopiero w 2012 roku, z pewnością na skutek kryzysu, ale pewien udział w tym może mieć to, że aktywnych importerów płytek jest coraz więcej. To już nie jest pusty rynek i za kilkoma pierwszymi dostawcami poszło wielu naśladowców. Także niektórzy producenci i firmy EMS zajmują się obecnie importem obwodów samodzielnie, omijając pośredników, co też ma wpływ na kształt wykresu na rysunku 6.

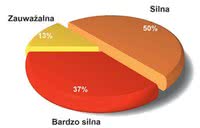

Rys. 9. Konkurencja na rynku PCB - połowa ankietowanych oceniała ją jako silną, 37% nawet jako bardzo silną

Jeśli chodzi o 2013 rok, a więc aktualny okres, to zdania specjalistów są podzielone i nie ma w nich dominującej odpowiedzi (rys. 7). Co trzecia firma uważa, że obecnie warunki biznesowe za dobre, co piąta postrzega je jako nie najlepsze. Linia podziału między odpowiedziami o brzmieniu pozytywnym i negatywnym przebiega mniej więcej przez połowę, czyli na rynku jest raz lepiej, raz gorzej i nie przekłada się to na wyraźny trend. Nieco lepszy obraz daje wykres z rysunku 8, gdzie wprost pytaliśmy o obserwowane zmiany w koniunkturze na rynku obwodów drukowanych w Polsce w ostatnich miesiącach; 52% ankietowanych jest zdania, że sytuacja się poprawia, 21% że słabnie.

Bardziej zdecydowane oceny dotyczą konkurencji panującej na rynku PCB (rys. 9). Połowa pytanych stwierdziła, że jest ona silna, a kolejne 37%, że jest nawet bardzo silna. To także można traktować jako pewnego rodzaju rekord wśród innych branż omawianych w raportach "Elektronika". Tak wyraźnie zarysowanych wskazań i tak zdecydowanej przewagi dla silnej konkurencji w ostatnich trzech latach nie było. Rynek obwodów drukowanych można niestety traktować jako unikalny w skali kraju pod względem trudności biznesu.

Obroty i struktura sprzedaży

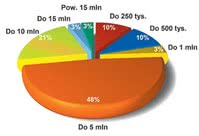

Rys. 10. Struktura obrotów dostawców PCB - najwięcej firm ma sprzedaż zawierającą się między 1 a 5 mln zł rocznie

Uśredniona roczna sprzedaż dostawców obwodów drukowanych pokazana została na rysunku 10. Blisko połowa firm (producentów i importerów) ma obroty zawierające się w przedziale 1-5 mln zł. Można te przedsiębiorstwa traktować jako firmy średniej wielkości. Co czwarta firma ma obroty większe, przekraczające 5 mln zł rocznie, ale odsetek tych największych, które sprzedają płytki za sumę przekraczającą 10-15 mln, to 3%, a powyżej 15 mln zł rocznie kolejne 3%.

Innymi słowy, dużych firm mogących wykazać się sprzedażą ponad 10 mln zł mamy w kraju mniej więcej dwie lub trzy. Dostawcy obwodów drukowanych w kraju to przede wszystkim firmy specjalizujące się w tej tematyce. 48% przedsiębiorstw osiąga z omawianych produktów ponad trzy czwarte swoich obrotów.

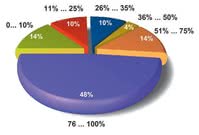

Inaczej mówiąc, co drugi podmiot na rynku oferujący płytki ma oprócz nich coś jeszcze: usługi produkcyjne, sprzedaż komponentów, własną produkcję elektroniki, usługi inżynierskie (rys. 11). W porównaniu z innymi sektorami elektroniki, w omawianym przypadku udział tych, dla których płytki drukowane to mały dodatek, zajmujący do 10% sprzedaży, jest wyraźnie mniejszy. Czyli specjalizacja w branży PCB jest wyższa, nawet jeśli weźmie się pod uwagę, że część firm, które nadesłały wypełnione ankiety, to importerzy, którzy po pominięciu jednego wyjątku nie zajmują się tylko PCB.

Wykres pokazany na rysunku 12 to standardowa ocena czynników składających się na ofertę handlową wraz ze skalą ich ważności. Najważniejsza jest oczywiście cena i termin wykonania. Taką opinię wyrazili dokładnie wszyscy ankietowani i trzeba przyznać, że takiej jednomyślności jeszcze nigdy na łamach "Elektronika" nie było. Kolejny istotny czynnik to jakość, ale znaczące wskazania dostały też kryteria związane z możliwościami technicznymi, długotrwałą współpracą z producentem a także kompleksową usługą produkcyjną.

Znaczenie tego ostatniego kryterium w kolejnych latach może jeszcze wzrosnąć, bo stale rozwijający się sektor EMS w cięższych czasach będzie wchłaniał więcej zleceń produkcyjnych, z kraju i zagranicy. Producenci PCB mogą więc dostarczać im obwody do produkcji lub inwestować w potencjał produkcyjno-projektowy u siebie.

Rys. 11. Udział procentowy płytek drukowanych w całych obrotach firm - dla połowy firm PCB to najważniejszy biznes

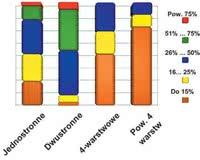

Na koniec warto zerknąć na rysunek 13, na którym uwidoczniono strukturę krajowego rynku PCB, czyli ilustrację, jaką część wolumenu produkcji lub sprzedaży zajmują poszczególne typy obwodów. Wykres obrazuje, ile firm zadeklarowało określony udział procentowy produkcji dla płytek 1-stronnych, 2-stronnych i 4-warstwowych i zawierających jeszcze więcej warstw. Widać, że płytki zawierające minimum 6 warstw dla ogromnej większości dostawców przynoszą co najwyżej 15% sprzedaży, a nikt nie ma z tego typu większości obrotów.

W przypadku płytek 4-warstwowych dla połowy dostawców są one źródłem do 15% sprzedaży, druga połowa ma z nich większe przychody. Najwięcej wytwarzanych płytek w kraju to obwody dwustronne, niemniej także proste płytki 1-stronne mają spore udziały. Są na rynku takie firmy, które z takich obwodów mają większość swoich obrotów. Komentarz do wykresu może być taki, że struktura polskiego rynku PCB jest zdominowana cały czas przez płytki dwustronne, z nadal silnym udziałem obwodów 1-stronnych.

Wyjście poza ten obszar wydaje się prawdopodobnie kluczem do ekspansji zagranicznej, ale mimo upływu lat niestety zmiany są niewielkie. Co więcej, można przypuszczać, że wzrosty w zakresie płytek wielowarstwowych w części zaspokajane są przez importerów, więc gdyby wykonać podobną analizę ograniczoną do producentów, wyniki mogłyby być jeszcze bardziej przesunięte w stronę płytek 1- i 2-stronnych.

|

Importerzy płytek

Rys. 12. Czynniki techniczno-handlowe o największym znaczeniu przy wybieraniu dostawcy płytek. Na pierwszym miejscu ex aequo, cena i termin

Krajobraz firm na rynku obwodów drukowanych zmienia się rzadko, a większość firm produkcyjnych wymienionych w tabeli 2 jest obecna w branży od dawna lub nawet od bardzo dawna. Zmiany w ostatnim okresie to raczej ruchy na plus, bowiem przybyło importerów, a producenci utrzymali swoją liczebność i potencjał.

Jeśli chodzi o importerów płytek, to są nimi dystrybutorzy podzespołów tacy jak Elhurt, Masters i Andpol. Firmy te w ostatnich latach rozszerzyły swoją działalność o usługi montażu i dzisiaj proponują swoim klientom kompleksowe usługi produkcyjne obejmujące komponenty, płytki i układanie podzespołów, a niekiedy także projektowanie i przeprojektowanie płytek. Dla wielu klientów możliwość przekazania starego urządzenia elektronicznego do modernizacji, np. w celu zmiany technologii na SMT, jest cenną możliwością. Na rynku jest coraz więcej firm słabo związanych z elektroniką, a mimo to zmuszonych do elektronizacji swoich wyrobów. Dla nich kompleksowe usługi wydają się modelowo skrojone pod potrzeby.

Płytki drukowane z importu oferuje również firma SoftCom. Specjalizuje się w dostawach wielowarstwowych obwodów drukowanych dla zaawansowanej elektroniki profesjonalnej oraz szybkim wykonywaniu projektów prototypowych. Od niedawna SoftCom również oferuje klientom usługę produkcyjną, nastawiając się na krótkie serie.

Osobną kategorią firmy importowej jest NCAB, który jest pośrednikiem pomiędzy wieloma fabrykami PCB na Dalekim Wschodzie a klientami w Europie. Niemniej duża skala działania firmy daje jej możliwość współpracy z producentami pracującymi na wyłączność NCAB, co sprzyja szybkiej obsłudze, dobrej ofercie i pozwala zachować nadzór nad jakością. Sieć lokalnych biur zapewnia obsługę klienta i rozliczenia. W ostatnich kilku latach grono importerów poszerzyło się o firmy takie jak Profill, Solitech i Technosystem i 3E (firmy kontraktowe), Sidus i Propox (producenci).

Płytki drukowane oferują też dostawcy katalogowi jak RS Components i Farnell element 14. Oferta bazuje na współpracy z zewnętrznymi partnerami (dla Farnella to Eurocircuits) i pozwala np. zamówić płytkę bezpośrednio z programu Eagle.

Producenci krajowi

Rys. 13. Zestawienie obrazujące strukturę produkcji płytek drukowanych w Polsce w podziale na 4 typy PCB i ich udział procentowy w obrotach. Obwody powyżej 4 warstw przynoszą 80% dostawców nie więcej niż 15% sprzedaży

Największe firmy krajowe dysponują dużym potencjałem produkcyjnym, wykonują samodzielnie płytki wielowarstwowe, a sporą część produkcji wysyłają na eksport. Wszystkie firmy z tej grupy to przedsiębiorstwa obecne na rynku od kilkudziesięciu lat. Takie firmy to m.in. Techno-Service, Eldos, Hatron i Kono. W dalszej kolejności można wymienić Eltar, Faldruk, Norel, Unidruk, a także mniejsze firmy jak Elpin, Elmax, Ur-Tex i inne.

Wśród producentów płytek drukowanych znajdują się firmy, które uzupełniają produkcję PCB montażem kontraktowym. Są to Kompania Elektroniczna i Printor. W raporcie uczestniczy także Instytut Tele- i Radiotechniczny wytwarzający prototypy, krótkie i średnie serie płytek i pakietów elektronicznych o wysokim stopniu precyzji. Działalność ta jest pochodną prac naukowych Instytutu, który zajmuje się tematyką obwodów drukowanych.

Chmurka czołowych firm

Ostatnie pytanie w ankietach dotyczyło oceny, którzy producenci obwodów drukowanych mają na rynku najsilniejszą pozycję i mogą być uznawani za liderów. Zestawienie zebranych opinii pokazane zostało na rysunku 14. Pytani specjaliści nie mieli wątpliwości, że marką numer jeden w Polsce w zakresie PCB jest firma Techno-Service, a kolejne to Eldos i Hatron.

O ile w ubiegłym zestawieniu czołowe pozycje różniły się minimalnie między sobą, o tyle obecnie gdański Techno-Service zdominował to zestawienie. Nowością tej edycji są też wyraźnie zarysowane i już wcale niemałe wskazania na importerów takich, jak NCAB i Soft com. To znak, że firmy te wypracowały sobie trwałe miejsce na rynku i są dostrzegane w branży jako znaczący gracze.

Zestawienie w tabelach

Uzupełnieniem analizy rynku jest zestawienie w tabelach 1 i 2, zawierające przegląd ofert i możliwości poszczególnych producentów i dane kontaktowe. Podobnie jak we wcześniejszych naszych opracowaniach przegląd zaczyna się od scharakteryzowania potencjału firmy oraz stopnia jej zaangażowania w produkcję lub sprzedaż obwodów drukowanych, a następnie skupia się na skrótowym przeglądzie oferty, traktując w mniejszym stopniu szczegóły techniczne związane z płytkami. Naszym celem jest szybka orientacja w tym, co oferuje rynek, kto na nim jest obecny i jakie ma możliwości, więc szczegóły techniczne pozostawiamy już do samodzielnej analizy.

Nasze zestawienie obejmuje 33 firmy, co pozwala uznać je za reprezentatywne i aktualne oraz obejmujące znakomitą większość firm z tej branży. W poprzednich dwóch edycjach wzięło udział odpowiednio 30, 26 i 20 firm, co też można traktować jako znak, że tytułową tematyką zajmuje się coraz więcej przedsiębiorstw.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym przez redakcję wśród krajowych dostawców obwodów drukowanych.

Katarzyna Stencel

Katarzyna Stencel