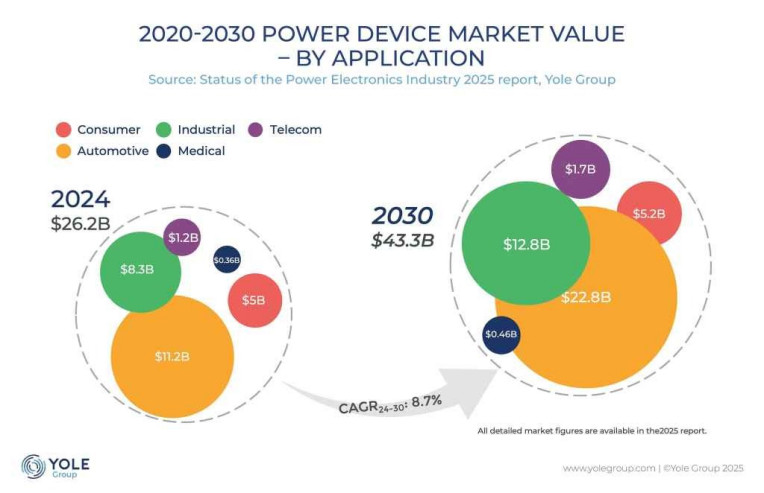

Krótkoterminowe turbulencje w 2024 roku

Eksperci Yole Group zauważają, że gwałtowny wzrost produkcji doprowadził do znacznej nadwyżki mocy produkcyjnych, co skutkowało zwiększonym poziomem zapasów na każdym etapie łańcucha dostaw – od dystrybutorów po odbiorców końcowych. Jednocześnie, spadek średnich cen sprzedaży (ASP) był efektem wzrostu konkurencji kosztowej, zwłaszcza ze strony chińskich producentów.

W konsekwencji, wielu uznanych graczy branży odnotowało niższe przychody w porównaniu do 2023 roku. Sytuację dodatkowo komplikują zmieniające się regulacje rządowe w obszarze OZE i elektromobilności, napięcia handlowe oraz niepewność geopolityczna.

Strukturalny popyt i długoterminowy wzrost

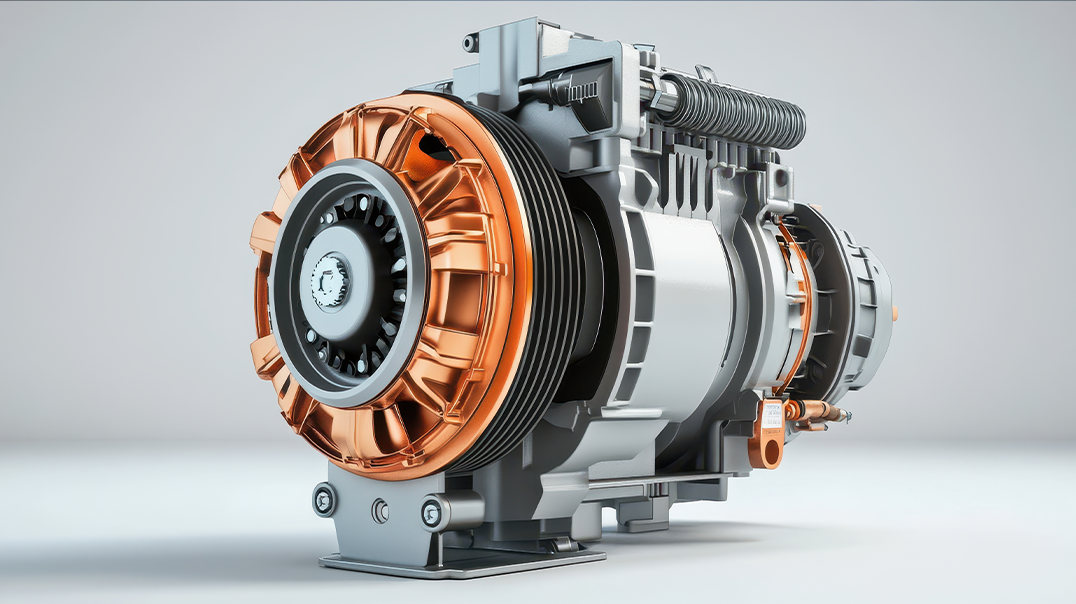

Pomimo zakłóceń, fundamenty wzrostu pozostają silne - są nimi elektromobilność, odnawialne źródła energii oraz elektryfikacja przemysłu. Rośnie również zainteresowanie technologiami nowej generacji - SiC (węglik krzemu) i GaN (azotek galu), choć to układy krzemowe wciąż dominują pod względem wolumenu produkcji.

Przebudowa ekosystemu: awans chińskich producentów

Krajobraz konkurencyjny ulega wyraźnej przemianie. W 2024 roku do globalnej Top 20 po raz pierwszy weszły cztery chińskie firmy: CRMicro, Silan, BYD i CRRC. Skorzystały one z silnego popytu krajowego, rządowych programów inwestycyjnych i dostępu do lokalnych źródeł wafli półprzewodnikowych.

Choć nadal ustępują skalą czołowym graczom, ich dynamika rozwoju – zwłaszcza w segmencie MOSFETów, tranzystorów IGBT i układów SiC – jest imponująca. Kluczową rolę odgrywa też strategia Chin zmierzająca do samowystarczalności w sektorze półprzewodników.

Liderzy pozostają na czele, ale dostosowują strategię

Infineon Technologies, STMicroelectronics i onsemi utrzymują pozycję liderów rynku, zarówno w zakresie układów dyskretnych, jak i modułów mocy. Najszybszy wzrost notują obecnie komponenty SiC i GaN, które odpowiadają na potrzeby coraz bardziej efektywnych systemów zasilania – szczególnie w pojazdach elektrycznych i aplikacjach OZE.

- Fundamenty pozostają mocne, ale branża znalazła się w punkcie zwrotnym – komentuje Milan Rosina, analityk Yole Group. - Firmy, które intensywnie inwestowały w SiC i GaN, muszą dziś zmierzyć się z nowymi realiami rynkowymi – presją cenową i rosnącymi oczekiwaniami klientów.

Nowa faza – mniej ekspansji, więcej precyzji

Obecna sytuacja wymusza zmianę podejścia strategicznego – od dynamicznej ekspansji ku zrównoważonemu rozwojowi, lokalizacji łańcuchów dostaw i optymalizacji portfela produktowego.

Źródło: Yole Group