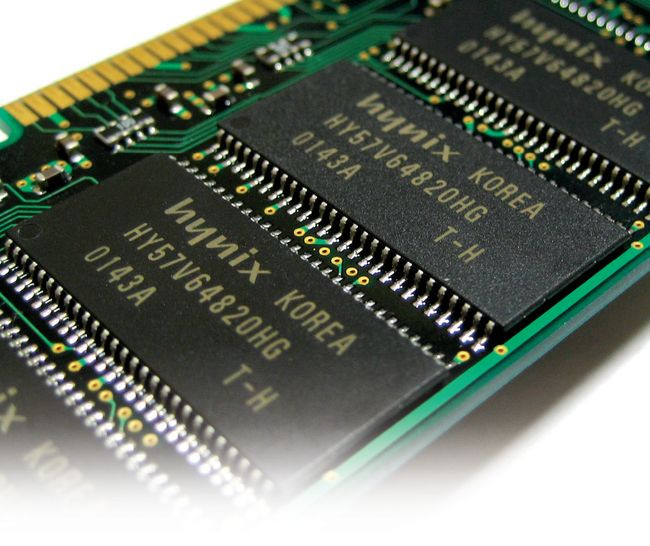

W rankingu największych firm, działających w branży półprzewodników sporządzonym przez Gartnera, praktycznie wszyscy producenci zaangażowani w sektorze DRAM odnotowali straty. Rynek systematycznie traci od początku 2001 r., a ostatnie siedem kwartałów upłynęło pod znakiem ciągłych spadków. Jak wynika z raportu iSuppli, całkowite obroty na tym polu zmalały w ubiegłym roku o 19,8% do 25,2 mld dolarów. Jest to drugi z rządu rok zakończony na minusie. W 2007 r. obroty spadły o 7% do 31,5 mld dolarów.

Rys. 1. Prognozy iSuppli dot. obrotów (kolor zielony) oraz wzrost rynku DRAM (kolor czerwony) w okresie od 2004 do 2012 r. [dane w mld dolarów]

Mimo że bieżący rok nie przyniesie tak dramatycznych spadków , obroty nadal będą maleć. Obecnie przewiduje się, że osiągną poziom o 4,3% niższy niż w 2008 r. Niewielka poprawa będzie odczuwalna dopiero w drugiej połowie roku. W dalszej perspektywie, ceny powinny ulec stabilizacji, jednak pozostaną na tak niskim poziomie, że producenci będą potrzebować zastrzyku finansowego ze strony inwestorów w celu odrobienia strat.

Qimonda otrzymała pakiet pomocy na kwotę 325 mln euro od niemieckiego landu Saksonii. W zamian, ma kontynuować pracę badawczo-rozwojowe w centrach ulokowanych w Portugalii oraz Niemczech. Hynix uzyskał wsparcie finansowe w wysokości 600 mln dolarów ze strony Korea Exchange Bank. O podobną pomoc ze strony rządu ubiegają się tajwańskie Powerchip, Promos oraz Nanya. Spotkało się z to mieszanymi reakcjami analityków.

Zdaniem części z nich, tego typu wsparcie raczej przedłuży kryzys, niż przyczyni się do poprawy sytuacji. Ustabilizować rynek może tylko większa konsolidacja branży oraz ucięcie nadmiarowej produkcji.

Błędna polityka

Winą za ten stan rzeczy obarcza się błędne decyzje podjęte przez dużą część graczy rynkowych na przestrzeni ostatnich lat. Według wyliczeń, po wyjściu z kryzysu w 2001 r., firmy z sektora DRAM odnotowywały ciągły wzrost do 2006 r. W tym czasie ponad trzykrotnie wzrosły wydatki inwestycyjne branży, osiągając łączny poziom 21,1 mld dolarów w 2007 r. Szacuje się, że od 2000 r. całkowite środki przeznaczone na ten cel przekroczyły 100 mld dolarów.

Tylko trzej producenci z Tajwanu wydali w tym okresie na inwestycje ponad 20 mld dolarów. Dalsze zwiększanie produkcji, bez względu na malejący popyt, doprowadziło do znaczących spadków cen i przesycenia rynku. Według analityków Lazard Capital Markets, ceny układów DRAM w ubiegłym roku zmalały o 75%, zbliżając się do poziomu kosztów produkcji. Dodatkowo, inwestycje były często pokrywane z kredytów, co w obliczu kryzysu na rynku finansowym boleśnie odbiło się na kondycji części branży. Dla wielu graczy utrudniony dostęp do kredytów oznacza nie tylko brak środków na nowe inwestycje, ale praktycznie zagraża dalszemu funkcjonowaniu.

Dla ośmiu największych producentów DRAM straty od 2007 r. wzrosły do 8 mld dolarów, a niewykluczone, że w niedalekiej przyszłości osiągną pułap 11 mld dolarów. Traci lider branży, Samsung, który działalność na rynku DRAM prawdopodobnie w IV kwartale 2008 zakończył na minusie.

Branża tnie wydatki

W obliczu tych problemów, firmy ratują się gwałtownymi cięciami kosztów, zwolnieniami oraz wyhamowaniem produkcji. Qimonda ogłosiła nawet wniosek o ogłoszenie upadłości (patrz ramka). Powerchip zapowiedział w grudniu zmniejszenie produkcji o 25%. Ogółem szacuje się, że łącznie producenci z Tajwanu zdecydowali się zmniejszyć wolumen produkcji o prawie 30% w IV kw. 2008 r.

Podobne plany przedstawił Hynix, który utnie produkcję o 20 do 30% oraz zapowiedział redukcje zatrudnienia. Jak donosi Gartner, po ogłoszeniu planów zmniejszenia podaży na rynek, ceny układów DRAM oraz NAND w grudniu nieznacznie wzrosły. Jednak zdaniem analityków, nawet zmniejszenie wydatków inwestycyjnych o 48%, jakie miało miejsce w 2008 r., nie jest wystarczające, aby branża wyszła na prostą. Niewykluczone, że konieczne będzie podjęcie dalszych kroków w celu wyrównania bilansu popytu i podaży na runku DRAM. Według DRAMeXchange, w bieżącym roku można się spodziewać kolejnych obniżek inwestycji, nawet o kolejne 47%.

Tym samym zmaleją wydatki na najnowsze technologie procesowe. Powerchip oraz jego spółka joint venture, Rexchip, opóźnią uruchomienie produkcji w wymiarze 50nm. Również Elpida ograniczy migrację do 50nm tylko dla układów DDR3, podczas gdy DDR2 nadal będą produkowane przy użyciu procesu 70nm oraz 65nm. Samsung prawdopodobnie opóźni wprowadzenie technologii w wymiarze 56nm, pozostając przy dotychczasowo używanych procesach 68nm, natomiast Nanya oraz Inotera wprowadzą nowe procesy , jednak zanim technologie w wymiarze 50nm zostaną użyte, firmy skoncentrują się początkowo na 68nm.

Jacek Dębowski