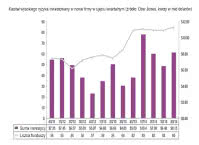

Wartość fuzji i przejęć firm wspieranych przez rodzime fundusze VC wzrosła w IV kw. do 32 mld dolarów, o 60% kwartalnie. W całym 2014 r. na rynku amerykańskim doszło do największej liczby debiutów giełdowych wspieranych przez inwestorów VC od roku 2000. Łącznie 105 firm zdołało zebrać 9,2 mld dolarów.

W ostatnim kw. roku największa część inwestycji przypadła na sektor usług konsumenckich, w tym dostawy usług informacyjnych, podróże i rozrywkę oraz sprzedawców detalicznych. Aktywne na tych rynkach nowe firmy przyciągnęły łącznie 27% całości zainwestowanych środków. W obrębie sektora IT zawarto o 86 umów finansowania więcej niż w sektorze konsumenckim - fundusze płynące do sektora IT były wyższe o 52% w skali kwartału i o 13% w skali roku. Na ten drugi największy obszar zainteresowania inwestorów wysokiego ryzyka przypadło 24% wszystkich inwestycji. Sektor medyczny zgromadził 18% środków.

Największą pulę środków z kapitału VC w IV kw. zdobył twórca aplikacji na przejazdy taxi Uber, gromadząc od 4 dużych inwestorów 1,2 mld dolarów. Drugi największy startup Magic Leap - specjalista od komputerowej technologii rozszerzonej rzeczywistości - otrzymał 542 mln dolarów. Tuż za nim znalazł się Snapchat, deweloper aplikacji sieci społecznościowej, z sumą 476 mln dolarów. Najbardziej aktywnym z inwestorów VC na rynku amerykańskim okazał się New Enterprise Associates, firma m.in. współfinansująca Ubera.

VC poza USA

Kapitał wysokiego ryzyka inwestowany w nowe firmy w ujęciu kwartalnym (źródło: Dow Jones, kwoty w mld dolarów)

Skala aktywności funduszy VC poza Stanami Zjednoczonymi przebiega różnie w zależności od części świata. Na Tajwanie wiele lat temu znaczne inwestycje technologiczne sprawiły, że powstały prawdziwe giganty elektroniczne - TSMC, UMC, Foxconn. Dziś są też tam nowe firmy wytwarzające np. drukarki 3D. Jednak według organizacji branżowej Taiwan Venture Capital Association suma kapitału przeznaczonego na inwestycje w tym kraju obecnie szybko maleje. Aktywny kapitał wysokiego ryzyka na Tajwanie wynosi 4,8 mld dolarów, z czego 1,3 mld w gotówce lub gotowych do spieniężenia papierach wartościowych, podczas gdy w roku 2000 łączny kapitał opiewał na 7,8 mld dolarów.

Przyczyny tej sytuacji są różne. Jedna z nich to zaistniała zmiana struktury branży technologicznej. Obecnie młodzi Tajwańczycy chętniej niż o zakładaniu nowatorskich firm skupionych wokół idei i projektów myślą o karierze w pracy za biurkiem, przez co kapitał VC nie jest tam już w tak dużym jak wcześniej stopniu potrzebny. Inną przyczyną jest odpływanie tajwańskiego kapitału wysokiego ryzyka do Chin - w poszukiwaniu talentów, niższych kosztów działalności, okazji do zarobku na bardziej dynamicznym rynku.

Odwrotna niż na Tajwanie sytuacja panuje w gospodarczo i kulturowo odmiennym Izraelu, bardziej przypominając to co dzieje się w USA. W pierwszej połowie 2014 r. izraelskie firmy technologiczne zebrały z kapitału wysokiego ryzyka 1,6 mld dolarów, o 81% więcej w skali roku. Pierwsze 6 miesięcy ubiegłego roku stało się rekordowym pod tym względem okresem dla branży w tym kraju. W opinii konsultantów KPMG, w przeszłości fundusze VC uznawały fuzje i przejęcia za najlepszą okazję do pomnażania obrotów, obecnie za skuteczniejszą formę inwestycji uznają emisję akcji i debiut giełdowy. W 2013 r. nowe firmy technologiczne w Izraelu zebrały 2,3 mld dolarów z kapitału VC, największą kwotę w okresie poprzedzającej dekady.

Marcin Tronowicz