Problemem, z jakim zmaga się chiński rząd, jest fakt, że 69% półprzewodników wykorzystanych w Chinach w 2007 r. montowanych było w urządzeniach przeznaczonych na zagraniczne rynki. Mimo że władze starają się zachęcić producentów do wytwarzania na lokalny rynek, dysproporcje pomiędzy popytem a podażą będą nadal wysokie. Jednocześnie uwidaczniają się problemy kontraktowych producentów półprzewodników, podczas gdy rynek fabless przeżywa wzrost.

Problemy producentów kontraktowych

Według części analityków, starań Chin, aby rozwinąć przemysł produkcji półprzewodników, nie można nazwać porażką, jednak potencjał tamtejszego rynku nie został w pełni wykorzystany. Sztandarowy chiński producent z tego sektora, Semiconductor Manufacturing International Corp (SMIC), prawdopodobnie w ubiegłym roku odnotował spadek obrotów. Według prognoz, SMIC zamknął 2008 r. sumą 1,45 mld dolarów, podczas gdy w 2007 r. obroty wyniosły 1,55, natomiast w 2006 r. 1,46 mld dolarów.

Firma w III kwartale odnotowała straty na poziomie 30,3 mln dolarów. Jest to szósty kwartał z rzędu, który kończy ona na minusie. Poziom wykorzystania mocy produkcyjnych fabryk SMIC spadł do 90,5% z 92,2% w poprzednim kwartale.

Winą za ten stan rzeczy władze SMIC obarczają przede wszystkim kłopoty na rynku DRAM. Straty na tym polu starano się zbilansować zaangażowaniem na rynku układów logicznych, jednak uniemożliwiły to problemy z uzyskaniem licencji eksportowych oraz przedłużające się badania nad procesem 65nm. Uruchomienie w pełni produkcji układów w tym wymiarze charakterystycznym zapowiedziano dopiero na 2009 r., mimo że jeszcze do niedawna przekonywano, że w obecnym roku firma wprowadzi już proces 45nm.

W listopadzie holding Datong wykupił 16,6% akcji SMIC za sumę 172 mln dolarów. Straty były tak dotkliwe, że analitycy i inwestorzy zastanawiali się, czy uda się utrzymać płynność finansową. Zastrzyk kapitału ze strony nowego inwestora praktycznie pozwolił firmie nadal kontynuować działalność. Prognozy na IV kwartał także nie są optymistyczne. Zdaniem analityków, można się spodziewać dalszego spadku, nawet o 29% w ujęciu kwartalnym.

W obliczu tych problemów władze SMIC zapowiedziały restrukturyzację oraz cięcie wydatków inwestycyjnych, do poziomu 200 mln dolarów. Dla porównania, na cele inwestycyjne w 2006 r. firma przeznaczyła 1 mld dolarów, natomiast w 2008 r. 790 mln dolarów. Według IC Insights, problemy z utrzymaniem rentowności spowodowały, że SMIC spadło na czwarte miejsce listy największych producentów kontraktowych, ustępując trzeciej pozycji tajwańskiemu Chartered.

Pierwsze dwie firmy w zestawieniu, TSMC oraz UMC, w 2008 r. odnotowały obroty na poziomie, odpowiednio, 11,68 oraz 3,75 mld dolarów. Pozostałe chińskie firmy na liście, Hua Hong NEC, HeJian Technology oraz Grace Semiconductor, zajmują dopiero 13., 14. oraz 15. pozycję. Wszystkie prawdopodobnie odnotują w 2008 r. wzrost, jednak nie na takim poziomie jaki oczekiwano. Obroty Hua Hong NEC oraz HeJian wzrosną o 7%, do wartości 360 oraz 355 mln dolarów.

W przypadku Grace wzrost będzie wyższy, o 13% do wartości 350 mln dolarów. Ogółem, udział chińskich producentów w rynku całkowitym zmalał z 14% w 2007 r. do 12,5%. Zdaniem analityków IC Insights, w przyszłości wynik ten może ulec poprawie, nawet do 16% w 2012 r. Receptą może być większa konsolidacja branży. O ile rząd Chin nie pozwoli na przejęcie SMIC przez zagranicznych inwestorów, jedną z możliwości wydaje się połączenie firmy z innym lokalnym graczem. Jako potencjalnego partnera wymienia się Hua Hong NEC.

Rozwój sektora fabless

Rys. 2. Kompleks pokazany na zdjęciu to nie apartamenty lub ośrodek resort-spa, ale chińska fabryka pamięci firmy Micron

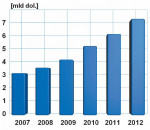

Według iSuppli, zapotrzebowanie na półprzewodniki ze strony Chin na przestrzeni od 2007 do 2012 r. wzrośnie o ponad 60% z 25,8 do 42,1 mld dolarów. Całkowita sprzedaż półprzewodników w Chinach w 2008 r. wzrośnie natomiast o 6,7% do wartości 81,7 mld dolarów. Jest to znaczące spowolnienie, jeśli porównamy ubiegły rok z okresem od 2001 do 2006 r., kiedy to roczna stopa wzrostu sprzedaży wynosiła 28%. Dobrze radzi sobie sektor fabless, który mógł wzrosnąć nawet o 12,3% do poziomu 3,5 mld dolarów.

Widoczny jest trend do zwiększania liczby układów opracowywanych przez chińskich inżynierów. W dalszej perspektywie wartość firm projektujących układy, jednak bez zaplecza produkcyjnego, wzrośnie do 7,1 mld dolarów w 2012 r. Według analityków iSuppli, jest to dowód, że w przyszłości branża technologiczna w Chinach będzie w większym stopniu opierała swój rozwój na innowacyjnych rozwiązaniach dostarczanych przez lokalne centra rozwojowe. Są oni zdania, że motorem napędowym rynku będą produkty przeznaczone na lokalny rynek.

Konsumpcja na tym polu w latach 2007–2012 będzie odznaczała się wzrostem na poziomie 8% w skali rocznej, wspierana umacniającą się walutą oraz wieloma staraniami rządu. Chińscy projektanci układów scalonych rozszerzają swoją działalność także poza sektor bezprzewodowy,

inwestując w rozwiązania przeznaczone do urządzeń elektroniki konsumenckiej czy systemów bezpieczeństwa. Mimo pozytywnych prognoz, chiński sektor fabless także zmaga się ze swoimi problemami.

Według wyliczeń iSuppli, obecnie w Chinach działa ponad 550 firm tego typu, jednak w ciągu najbliższych dwóch lat ok. 100 z nich zniknie z rynku. Wiele z nich już teraz szuka kupców, a w 2008 r. cztery zostały wykupione przez zagranicznych inwestorów. Sytuacja na rynku jest zróżnicowana. Podczas gdy kondycja ok. 50 firm uważana jest za bardzo dobrą, pozostałe walczą o przetrwanie.

Większość z nich to przedsięwzięcia niewielkich rozmiarów. Szacuje się, że ponad 88% nie uzyskało w zeszłym roku obrotów powyżej 10 mln dolarów. W obliczu malejących zysków, zwolnienia, cięcie produkcji czy całkowite zaprzestanie działalności wpisały się trwale w obraz branży w 2008 r.

Specyfiką chińskiego rynku jest duże rozdrobnienie oraz brak dominujących graczy. Zdaniem analityków, wraz z rozwojem branży ulegnie to zmianie i dojdzie do wyłonienia lokalnych liderów. Zgodnie z wyliczeniami PWC, na rynku chińskim można wyróżnić 29 firm, które w 2007 r. uzyskały przychody przekraczające 30 mld dolarów. Za potentata rynku wymienia się Semiconductor Manufacturing International (SMIC), jednak w zestawieniu uwzględniono jedynie firmy, które zajmują się projektowaniem, wytwarzaniem (we własnym zakresie lub zlecając produkcję na zewnątrz) oraz sprzedażą półprzewodników.

Według listy najważniejszych producentów na 2007 r., największą firmą na rynku był HiSilicon, której obroty w 2007 r. wyniosły 170 mln dolarów. Jako jej główne pole działalności wymienia się urządzenia sieciowe, komunikację bezprzewodową oraz media cyfrowe. Główna siedziba firmy mieści się w Shenzen, posiada ona natomiast centra projektowe w Pekinie, Szanghaju, USA oraz Szwecji. Wśród pierwszych dziesięciu firm zestawienia, jedynie trzy odnotowały spadki, podczas gdy pięć osiągnęło polepszenie wartości sprzedaży o ponad 20%.

Rekordzistą jest firma Spreadtrum Communications, która zwiększyła obroty o 249,2%. Według przedstawicieli PWC, 2008 r. poza drobnymi zmianami nie powinien przynieść znaczących przetasowań w zestawieniu.

Wynagrodzenie inżynierów rośnie

Czynnikiem hamującym wzrost inwestycji są rosnące wynagrodzenia pracowników i ceny wyżywienia, elektryczności oraz benzyny. Problemy te potęguje wysoka inflacja oraz słabo rozwinięty rynek akcji. Otwarcie giełdy w Shenzen zostało opóźnione z powodu kryzysu gospodarczego . Dodatkowo, według iSuppli, kapitał venture nie wykazywał dotychczas zainteresowania chińskimi firmami z branży półprzewodników. Mimo to, analitycy przewidują, że dziesięć tamtejszych firm planuje pozyskać kapitał za pośrednictwem Nasdaq.

Zdaniem części analityków, wzrost kosztów pracy nie jest problemem, a w dłuższej perspektywie może pozytywnie odbić się na gospodarce. Pomimo że PKB Chin w ostatnich latach był znacząco większy niż Indii, wynagrodzenie pracowników w tym kraju wzrosło niewspółmiernie mniej. Powolne bogacenie się społeczeństwa prowadzi do niskiego poziomu konsumpcji.

Z perspektywy Chin, działania rządu mające na celu poprawę wynagrodzenia pracowników mogą przyczynić się do stymulacji gospodarki. Jeszcze w 2007 r. inżynier z tego kraju zarabiał ok. 40% stawki, jaką otrzymywał indyjski pracownik na podobnym stanowisku.

Wyższe płace przeciwdziałają negatywnym skutkom odpływu wykwalifikowanej siły roboczej z kraju. Może to także pomóc przyciągnąć pracowników, którzy zdobyli doświadczenie, pracując za granicą, podobnie jak to miało miejsce w przypadku kształtowania się przemysłu półprzewodnikowego w Tajwanie. Dodatkowo, zachęci to większą liczbę młodych ludzi do kształcenia się na uczelniach technicznych.

Jacek Dębowski