|

| Rys. 1. Obroty branży FPGA w nadchodzących latach według prognoz Linley Group, dane w mld dolarów |

Trend ten był widoczny już w III kw. Płacono więcej za elementy elektroniczne, jednocześnie wydłużył się czas realizacji zamówień. Dotyczyło to m.in. elementów analogowych, pojemnościowych, standardowych logicznych, dyskretnych, oscylatorów i układów pamięci. Dla producentów, czynniki te przełożyły się na wyższy poziom wykorzystania linii produkcyjnych i polepszenie rentowności. W normalnych warunkach, wzrost koniunktury pociągałby za sobą zwiększenie inwestycji w rozbudowę fabryk.

Firmy produkujące komponenty elektroniczne są jednak nadal ostrożne przy podejmowaniu tego typu decyzji, szczególnie, że problemy, z jakimi zmaga się gospodarka są nadal aktualne. Tym samym, po drastycznych cięciach w pierwszej połowie roku, kiedy to masowo zamykano fabryki i zwalniano pracowników, nie są one gotowe do sprostania nowym wymaganiom rynku. Według analityków, dopiero na początku 2010 r. można spodziewać się działań w celu wzrostu wydajności i zwiększenia zapasów magazynowych.

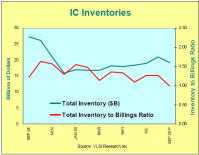

Według firmy analitycznej VLSI Research, pomimo zapowiedzi części czołowych graczy o zwiększeniu produkcji, zapasy półprzewodników na rynku są nadal na niskim poziomie wobec obecnego zapotrzebowania. Jak wynika z opublikowanego raportu, wartość półprzewodników w magazynach odpowiada miesięcznym zamówieniom.

Tym samym, stosunek stanów magazynowych do wartości zamówień odnotowywanych na rynku jest na niskim poziomie w porównaniu z poprzednimi miesiącami, jak również biorąc pod uwagę dane z ostatnich 20 lat.

Zdaniem analityków, pomimo że ilość półprzewodników dostępnych na rynku rośnie, producenci nie nadążają za zwiększającym się popytem. Przejawia się to we wzroście cen i niedoborami na rynku, a wiele wskazuje na to, że stan ten będzie utrzymywać się jeszcze w IV kw. 2009 r.

Winą za ten stan rzeczy obarcza się cięcia w zakresie produkcji, jakie przeprowadzono na początku 2009 r. Niski przepustowość pozostałych na rynku fabryk oraz małe stany magazynowe przełożą się na większą rentowność branży półprzewodników, co znajdzie odbicie w wynikach graczy z tego rynku za 2010 r.

Wzrost zapotrzebowania na półprzewodniki przy jednoczesnym zmniejszeniu mocy produkcyjnych branży na początku 2009 r. sprawi, że producenci układów scalonych wykorzystują swoje linie produkcyjne prawie że w całości. W części czołowych kategorii produktowych, poziom wykorzystania fabryk przekroczył 90%, jak donosi organizacja Semiconductor International Capacity Statistics (SICAS). W III kw. współczynnik ten dla całej branży wyniósł 86,5% wobec 77% w poprzednim. Poziom wykorzystania fabryk operujących na płytkach w wymiarze 300mm wzrósł z 91,9 do 96,1% kwartalnie.

W przypadku procesów w wymiarze technologicznym od 60 do 80nm, współczynnik ten wyniósł 95,7%, natomiast dla zakresu poniżej 60 nm 93,5%. Starsze generacja procesowe z zakresu od 0,25 mikrona do 130nm wykorzystane były w ponad 80%, a powyżej 0,35 mikrona w ok. 70%.

W kwartale tym całkowite zdolności produkcyjne branży zmalały o 1,1% kwartalnie i o 13,2% w ujęciu rok do roku. W przypadku fabryk operujących na krzemie 300mm, zdolności produkcyjne wzrosły o 6,7% kwartalnie. Przeważnie, poziom wykorzystania fabryk powyżej 90% oznacza, że branża będzie inwestować w rozbudowę bazy produkcyjnej. Niemniej jednak, uruchomienie nowych linii przeważnie trwa ok. 9 miesięcy.