Słabe strony

W przemyśle ogniw słonecznych można wyodrębnić dwa zasadnicze zagadnienia, które ciągle pozostają nierozwiązane. Pierwszym jest brak standaryzacji. Kolejny problem stanowi brak planów rozwojowych, podobnych do tych, które są tworzone i realizowane w przemyśle półprzewodników.

Wprowadzenie przemysłowego standardu w sektorze ogniw fotowoltaicznych (PV) przyczyniłoby się do znaczącego zmniejszenia kosztów produkcji. Mimo to, zdaniem ekspertów jest za wcześnie na tego typu normalizację, ponieważ stosowane procesy technologiczne nie są jeszcze w pełni rozwinięte. Plany rozwojowe dla całej branży są z kolei niezbędne, ponieważ wraz ze wzrostem masowej produkcji rośnie potrzeba określenia wymagań dla układów następnych generacji.

Wzorce

Firmy z branży ogniw słonecznych w dużej mierze bazują na doświadczeniach producentów półprzewodników. Dotyczy to głównie automatyzacji procesów technologicznych oraz specjalistycznej wiedzy niezbędnej do poprawy wydajności, wydłużenia czasu pracy paneli słonecznych, wzrostu jakości, zwiększenia sprawności ogniw, jak również optymalizacji produkcji i redukcji tzw. wąskich gardeł.

Można podać wiele przykładów technologii, które z powodzeniem są stosowane w przemyśle półprzewodnikowym, a ich poziom znacznie przewyższa rozwiązania wdrażane w sektorze fotowoltaiki (na przykład rozpylanie katodowe, pasywacja). Eksperci oczekują dalszego wzrostu zaangażowania firm z branży półprzewodników. Jako przykład można podać takich producentów jak Applied Materiale, Oerlikon Solar, Spire Semiconductor, Ulvac, Aixtron, Tokio Electron, KLA Tencor.

Jest to jednak zjawisko stosunkowo nowe, ponieważ dotychczas rynek ogniw był uważany za zbyt wąski i nieatrakcyjny pod względem inwestycyjnym. Sytuacja zmienia się wraz ze wzrostem szybkości rozwoju branży fotowoltaicznej, chociaż pojawiają się także opinie, mówiące o tym, że zwrot kosztów inwestycji nie jest wcale pewny.

Dążenie do niezależności

Wpływ producentów półprzewodników zależy między innymi od technologii wytwarzania ogniw fotowoltaicznych. W zakresie cienkowarstwowych ogniw najnowszej generacji wkład branży elektronicznej jest bardzo rozległy i obejmuje przede wszystkim sam proces technologiczny, chroniony przez prawa patentowe.

Z kolei w obrębie starszej technologii produkcji ogniw opartej o krzem krystaliczny, wpływy te są znacznie ograniczone. W sektorze tym dominują producenci ogniw, pracujący nad własnymi rozwiązaniami. Przemysł PV stał się już bowiem na tyle niezależny, by móc wdrażać własne rozwiązania, stając się dzięki temu dużym rynkiem dla producentów sprzętu. W związku z tym wymagania największych firm produkujących ogniwa słoneczne wobec potencjalnych dostawców z dnia dzień rosną.

Dotychczas przedstawiciele sektora ogniw słonecznych musieli zadowalać się sprzętem oryginalnie przeznaczonym dla przemysłu półprzewodnikowego. Obecnie jednak sytuacja ulega zmianie, ponieważ gwałtowny rozwój elektroniki słonecznej sprzyja powstawaniu rozwiązań dedykowanych wyłącznie dla tej dziedziny przemysłu. Kluczem do sukcesu może okazać się lepsza komunikacja pomiędzy producentami ogniw, a dostawcami sprzętu i surowców dla tego sektora. Usprawniłoby to wymianę najnowszych technologii, co zwiększyłoby wydajność i pozwoliło na obniżenie kosztów produkcji.

W kierunku grid parity

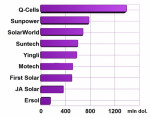

Na przestrzeni ostatnich kilku lat przemysł związany z produkcją ogniw słonecznych wykazywał wyraźną tendencję wzrostową. Dochód w tej branży wzrósł z 10,6 mld dol. w 2006 roku do 17 mld dol. w roku ubiegłym, a zdolność produkcyjna na przestrzeni minionych 5 lat wahała się pomiędzy 30% i 40% w skali roku. Produkcja ogniw słonecznych na świecie w 2007 roku wzrosła do około 3,4GW z 2,2GW w roku poprzednim. Tylko w zakresie ogniw cienkowarstwowych, które stanowią około 12% całkowitego rynku ogniw fotowoltaicznych, odnotowano podwojenie produkcji z 180MW w 2006 roku do 400MW w roku 2007.

Tempo wzrostu było jednak przede wszystkim wynikiem dotacji i motywującej polityki ze strony rządów poszczególnych krajów. Energetyka słoneczna ciągle jeszcze nie jest konkurencją dla konwencjonalnych źródeł energii i dlatego rozwój tej branży był do tej pory uzależniony przede wszystkim od wsparcia organizacji rządowych. Eksperci oceniają, że wkrótce sytuacja zacznie ulegać zmianie i pozyskiwanie klientów dla branży ogniw słonecznych nie będzie wymagało dodatkowego zewnętrznego wsparcia.

Osiągnięcie stanu, w którym korzystanie z odnawialnych źródeł energii słonecznej i z sieci energetycznej stanie się tak samo opłacalne (tzw. grid parity) jest tylko kwestią czasu. W tym celu czołowi producenci ogniw fotowoltaicznych, w tym First Solar, Suntech Power, Evergreen, pracują nad obniżeniem kosztów produkcji o co najmniej połowę. Inwestowanie w sprzęt jest nakierowane na obniżanie kosztów, przy jednoczesnej poprawie sprawności produktu finalnego. Odpowiednie połączenie kosztów i wydajności ogniw sprawi, że elektrownie słoneczne będą mogły konkurować z konwencjonalnymi źródłami energii, takimi jak gaz czy węgiel.

Mniej fabryk

Dotychczasowy szybki rozwój i wzrost sprzedaży przyciągał producentów z branż powiązanych z przemysłem ogniw słonecznych, co skutkowało nowymi inwestycjami. Powstawały kolejne fabryki produkujące ogniwa i moduły słoneczne. W związku z tym rosło też zapotrzebowanie na materiały niezbędne do produkcji paneli słonecznych, czyli przede wszystkim krzem polikrystaliczny.

Istotną kwestią w sektorze ogniw słonecznych stało się więc zapewnienie wystarczającej ilości surowców, przy zachowaniu umiarkowanych cen. To z kolei pociągało za sobą inwestycje w zakresie recyklingu i poszukiwania materiałów alternatywnych dla krzemu oraz rozwój nowych technologii produkcji, w których celem jest zmniejszenie zużycia krzemu.

Obecnie jednak obserwuje się zahamowanie dotychczasowej tendencji w zakresie budowania kolejnych fabryk krzemu polikrystalicznego. Przewidywana produkcja krzemu w aktualnie istniejących zakładach i tak powinna pokryć zapotrzebowanie deklarowane przez producentów ogniw fotowoltaicznych. Mimo, że produkcja ogniw słonecznych wzrasta i podwaja się mniej więcej co dwa lata, co jest spowodowane koniecznością sprostania rosnącemu zainteresowaniu odnawialnymi źródłami energii, to możliwa jest nadmierna podaż krzemu. Krótkoterminowe prognozy przewidują wprawdzie, że w najbliższym czasie ceny krzemu pozostaną wysokie.

Mimo to większość ekspertów twierdzi, że sytuacja zmienia się na korzyść producentów związanych z branżą ogniw słonecznych. Kilogram krzemu polikrystalicznego kosztuje teraz około 450 dol. Analitycy prognozują, że w perspektywie kilku lat cena ta spadnie i będzie się mieścić w zakresie od 50 do 120 dol. za kilogram.

Szacuje się więc, że ceny krzemu w dłuższej perspektywie czasu zaczną spadać. Zdaniem ekspertów zmusi to większość firm do zrewidowania długoterminowych planów dotyczących budowy kolejnych zakładów produkujących krzem. Analitycy z LuxResearch przewidują nawet, że producenci o połowę ograniczą dotychczas ogłaszane plany produkcyjne.

Trudno jest bowiem uzasadnić duże nakłady kapitałowe w sytuacji, gdy rynkowi grozi nadmiar surowców. Eksperci twierdzą, że około 2010 roku zasoby krzemu polikrystalicznego przewyższą zapotrzebowanie. Jest tylko kwestią czasu, nim coraz więcej inwestorów zacznie wycofywać się z planów budowy fabryk.

Norweska korporacja Renewable Energy niedawno ogłosiła najnowsze plany dotyczące opóźnienia w rozpoczęcia produkcji krzemu polikrystalicznego w fabryce w Moses Lake (Washington) o kilka miesięcy. Innym przykładem jest chińska firma Trina Solar, która odstąpiła od planów budowy fabryki krzemu, której koszt szacowano na 1 mld dol.

Monika Jaworowska