Cena zakupu stanowi premię w wysokości 26% średniej ceny akcji KEMET (VWAP - Volume Weighted Average price) za ostatnie 30 dni handlowych oraz 37% jego VWAP za ostatnie 90 dni handlowych.

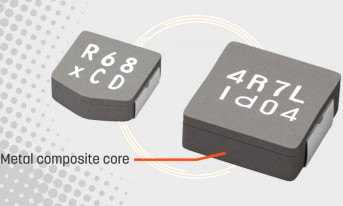

Założona w 1919 roku firma KEMET, mająca siedzibę w Fort Lauderdale na Florydzie, jest wiodącym globalnym dostawcą wysokiej klasy komponentów elektronicznych. Na świecie ma 23 zakłady produkcyjne i zatrudnia około 14 tys. pracowników w 22 krajach, w obu Amerykach, Azji i w Europie. Główne produkty firmy KEMET obejmują kondensatory tantalowe i ceramiczne, kondensatory foliowe i elektrolityczne, czujniki i siłowniki oraz elementy magnetyczne. Produkty te wykorzystywane są w zaawansowanej elektronice samochodowej, aplikacjach przemysłowych, w lotnictwie, medycynie, a także w komunikacji - m.in. w smartfonach, sprzęcie chmurowym i sieciowym i w systemach 5G. KEMET dostarcza też komponenty dla branży zajmującej się energetyką alternatywną. Dzięki zaawansowanemu personelowi badawczo-rozwojowemu i technicznemu oraz możliwościom projektowania, a także mając ponad 1600 patentów i znaków towarowych na całym świecie, firma KEMET może poszczycić się wiodącą pozycją swoich produktów.

W wyniku połączenia z firmą KEMET, Yageo będzie dobrze pozycjonowany jako kompleksowy dostawca pasywnych elementów elektronicznych, w tym wiodącego portfolio kondensatorów polimerowych, tantalowych, ceramicznych, foliowych i elektrolitycznych, rezystorów chipowych, a także magnesów, czujników i elementów wykonawczych. Połączona firma będzie miała większy globalny zasięg i będzie w stanie lepiej współpracować z długoletnimi klientami na całym świecie poprzez połączone 42 zakłady produkcyjne i 14 centrów badawczo-rozwojowych.

Połączenie spółek Yageo i KEMET stworzy lidera w branży komponentów pasywnych o wartości od 28 do 32 mld dolarów, przy rocznych przychodach w wysokości około 3 mld dolarów. Zarówno Yageo, jak i KEMET, mają udokumentowane doświadczenie w przeprowadzaniu dużych przejęć transgranicznych i wierzą, że transakcja ta wygeneruje większą wartość dla klientów i akcjonariuszy obu firm.

Transakcja ma być sfinalizowana w drugiej połowie 2020 r. Po zakończeniu transakcji KEMET stanie się spółką całkowicie zależną od Yageo, a akcje zwykłe spółki KEMET nie będą już notowane na żadnym rynku publicznym.

Źródło: Kemet