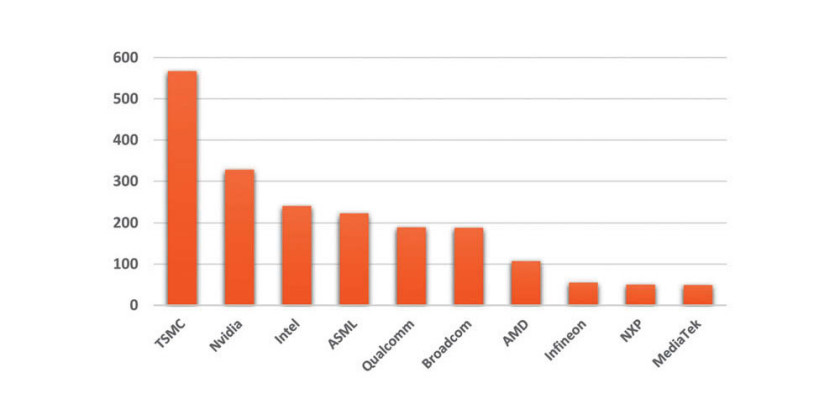

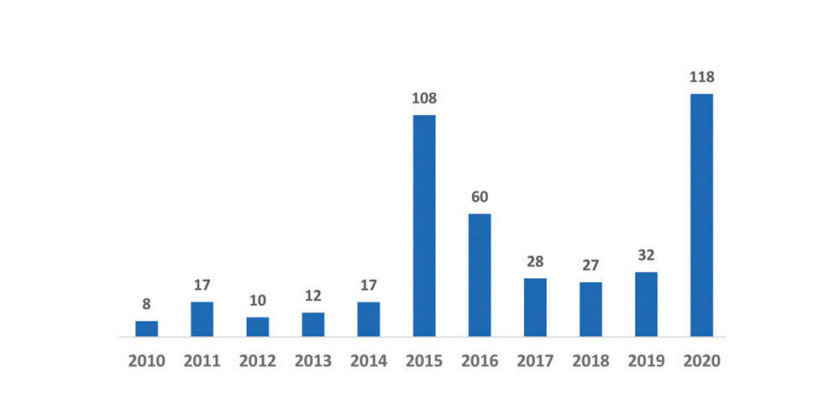

Podobnie jak w poprzednich latach, za niemal całość tej kwoty odpowiadają największe firmy na rynku półprzewodników i układów scalonych chcące umocnić swoją pozycje na rynku nowych i szybko rozwijających się technologii. Wśród szczególnie pożądanych z nich można znaleźć elektryczne samochody i systemy automatycznego prowadzenia pojazdu, nauczanie maszynowe wykorzystywane w systemach wbudowanych, chmury obliczeniowe oraz szeroko pojęte IoT. Seria dużych fuzji dokonanych w 2020 rozpoczęła się od zakupu Maxim Integrated przez Analog Devices za sumę 21 mld dol., co ma poprawić pozycję ADI na rynku motoryzacyjnym, a w szczególności w pojazdach autonomicznych.

Problemy antymonopolowe Nvidii i ARM

Na następne przejęcie rynek zmuszony był czekać do września, kiedy to Nvidia zdecydowała się na zakup ARM od firmy holdingowej Soft bank za 40 mld dol. Była to największe przejęcie dokonane kiedykolwiek na rynku komponentów elektronicznych. Biorąc pod uwagę, że niemal wszystkie procesory wykorzystywane w smartfonach i elektronice mobilnej produkowane są na licencji ARM, zakup ten otwiera przed Nvidią olbrzymie możliwości, w szczególności na rynku sztucznej inteligencji w systemach embedded. Wiele firm produkujących układy SoC oparte na procesorach z rdzeniami ARM, takich jak Samsung, Qualcomm czy Apple, wyraziło swoje zaniepokojenie tym, co się stało, Nvidia zapewniła jednak, że system przydzielania licencji na wykorzystywanie architektury ARM pozostanie bez znaczących zmian mogących zagrozić zdrowej konkurencji. Przejęcie stanie się faktem w marcu 2022 r., po uzyskaniu zgód od odpowiednich agencji rządowych zajmujących się regulacjami rynkowymi w Stanach Zjednoczonych, Wielkiej Brytanii, Unii Europejskiej, Korei Południowej, Japonii i Chinach.

Trzy duże fuzje w październiku

Niecały miesiąc po kupnie Nvidii, Intel ogłosił sprzedaż swojej chińskiej 12-calowej fabryki, razem z całym biznesem zajmującym się produkcją pamięci Flash typu NAND dla SK Hynix. Kwota transakcji wyniosła 9 mld dol. i ma to "utrwalić" pozycję lidera na rynku Flash zajmowaną przez SK Hynix. W końcu października doszły to tego jeszcze dodatkowe dwa wydarzenia: Advanced Micro Devices (AMD) ogłosił zakup Xilinksa za 35 mld dol., co otworzy mu drogę do chipów FPGA. Drugie to przejęcie Inphi – producenta układów scalonych sygnałów mieszanych – przez Marvella za 10 mld dol.

Przejęcia są sposobem na szybkie wejście na potencjalnie lukratywny sektor rynku i wzrost konkurencyjności za pomocą większej skali biznesu. Niemniej zawsze wzbudzają też kontrowersje, bo ograniczają konkurencję i prowadzą do monopoli.