Na wstępie, w celu zobrazowania ogólnej sytuacji, przedstawiamy wyniki ankiety przeprowadzonej na zlecenie firmy Deloitte na grupie tysiąca dyrektorów amerykańskich korporacji i firm z sektora private equity, których zapytano o planowane fuzje i przejęcia oraz to, jaki ich zdaniem wpływ na nie będą miały pandemia koronowirusa i ogólnoświatowa sytuacja polityczno-ekonomiczna, na którą z kolei wpłynie m.in.: zmiana prezydenta w Stanach Zjednoczonych, konflikt na linii Stany Zjednoczone - Chiny i skutki Brexitu. Wśród respondentów byli przedstawiciele różnych branż, w tym z sektorów: energii, produkcji, technologii, ochrony zdrowia, bankowego.

Zmienia się definicja i nastawienie do M&A

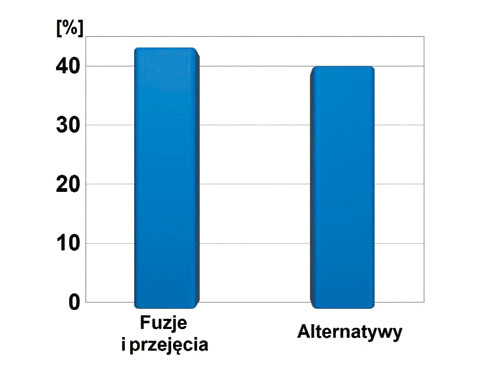

Ważnym wnioskiem z badania Deloitte jest to, że rozszerzeniu ulega definicja transakcji M&A, bowiem 42% ankietowanych jest zainteresowanych nie tylko ściśle fuzjami i przejęciami, lecz również ich alternatywami, w tym przede wszystkim sojuszami, partnerstwami, spółkami joint venture i spółkami specjalnego przeznaczenia SPAC (Special Purpose Acquisition Companies). Dla porównania 39% respondentów preferuje model tradycyjny. Ta proporcja świadczy o coraz bardziej ekspansywnym podejściu do tego typu operacji.

Jest to z pewnością wynikiem strategii w zakresie transakcji M&A, której przyjęcie zadeklarowali przedsiębiorcy w obliczu pandemii Covid-19 i globalnej niestabilności polityczno- ekonomicznej - 57% z nich zdecydowało się bowiem na podejście ofensywne, a jedynie 43% preferuje postawę defensywną. W efekcie respondenci od marca 2020, gdy Światowa Organizacja Zdrowia uznała Covid-19 za pandemię, w 60% wykazują większą skłonność do fuzji i przejęć. Wśród nich 43% jest od tego czasu bardziej zainteresowanych nowymi transakcjami M&A, a 17% nawet dużo bardziej. Jedynie 16% ankietowanych potwierdziło sceptycyzm w tym zakresie. Na dowód tego na pytanie o to, jak pandemia wpłynęła w ich przypadku na zawieranie nowych umów tego typu, 56% korporacji i 70% firm z sektora private equity odpowiedziało, że się na nich jeszcze bardziej przez to skoncentrowali.

Mergers & Acquisitions - wyzwania online

Pytani o to, co jest obecnie największym wyzwaniem dla udanej operacji fuzji lub przejęcia, ankietowani odpowiedzieli, że są to: niepewne warunki rynkowe (15%), przełożenie strategicznych potrzeb biznesowych na strategię M&A (15%), wycena aktywów, łatwość/trudność finansowania (14%) oraz brak celów akwizycji (7%). Ponadto z powodu koronawirusa pojawiła się nowa kategoria problemów, a mianowicie te występujące ze względu na konieczność ograniczenia kontaktów bezpośrednich, przy zawieraniu tytułowych transakcji online.

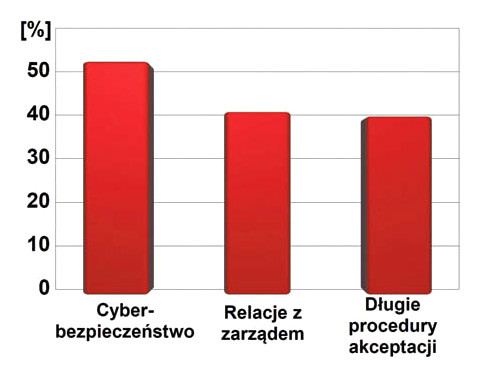

Chociaż generalnie nie wydaje się, by zmiana ta w dużym stopniu wpłynęła na ostateczną realizację fuzji ani przejęć, bowiem aż 87% respondentów ankiety potwierdziło, że ich organizacje były w stanie je przeprowadzić wirtualnie równie skutecznie, jak wcześniej, nie oznacza to jednak, że nie towarzyszyły temu nowe wyzwania. Za największe z nich ankietowani uznali zagrożenie cyberbezpieczeństwa (51%). Problemem przy zawieraniu transakcji wirtualnie są również umiejętności w zakresie budowania relacji z zespołami zarządzającymi (40%) i wydłużone procedury akceptacji przez organy nadzorujące (39%).

Oczywiście z tego powodu trudności pojawiają się także na etapie integracji przedsiębiorstw. Największe z nich występują podczas: integracji technologii (16%), dopasowywania w zakresie prawnym (16%), komunikacji z klientami (13%) i z pracownikami (12%), przyjmowania modelu operacyjnego (12%), ustalania kwestii podatkowych (8%).

Stan obecny i przyszłość fuzji i przejęć

Generalnie większość respondentów (58%) stwierdziła jednak, że pandemia i globalna niepewność polityczno-gospodarcza w umiarkowanym stopniu wpłynęły na ich aktywność w zakresie M&A. Mimo to 92% z nich wstrzymało co najmniej jedną ze swoich transakcji, zaś 61% zatrzymało więcej niż trzy fuzje / przejęcia. Z kolei 78% musiało zrezygnować z co najmniej jednej takiej umowy, a 46% z trzech albo więcej transakcji M&A.

Pocieszające jest to, że 61% ankietowanych spodziewa się, że aktywność operacji fuzji i przejęć w Stanach Zjednoczonych powróci do poziomu sprzed pandemii w ciągu najbliższych 12 miesięcy. Zaznaczyć przy tym trzeba, że zainteresowanie zagranicznymi przedsiębiorstwami jest niższe w porównaniu z zeszłorocznym. Na przykład w przypadku Wielkiej Brytanii spadło ono z 24% do 16%, a Chin z 14% do 7%. Generalnie zaś 17% (w porównaniu do 9% w 2019 roku) pytanych przyznało, że nie planuje fuzji ani przejęcia firmy zagranicznej.

Co sprzyja M&A w przemyśle elektronicznym?

Wracając do branży elektronicznej, pomijając generalnie pozytywne nastawienie do transakcji tego typu ujawnione w badaniu Deloitte, wymienić można kilka powodów, dla których w ciągu najbliższych kilku lat oczekiwać można zwiększenia się ich liczby w tym sektorze.

Przede wszystkim decydująca będzie duża dostępność celów dla akwizycji lub fuzji w postaci startupów specjalizujących się w innowacyjnych technologiach. Wynika to stąd, że od dawna przedsiębiorstwa te uzyskują wsparcie, ułatwiające im rozpoczęcie działalności. Nie brakuje również oczywiście nowych, jeszcze niezagospodarowanych albo niszowych technologii, w których mogą się specjalizować.

Kolejny powód to niskie stopy procentowe, które ułatwiają pozyskiwanie środków na ten cel. Ponadto oczywiście ogromną rolę odgrywają wspomniane nowe technologie - w tym przede wszystkim sieci 5G, edge computing, sztuczna inteligencja czy rozwój innowacji w przemyśle motoryzacyjnym (auta autonomiczne). I chociaż z powodu pandemii w zakresie wdrażania tych innowacji obserwuje się teraz spowolnienie, stan ten nie będzie oczywiście trwać wiecznie. Natomiast w związku z wyzwaniami, jakie niesie ich rozwój, przedsiębiorcy, którzy chcą nadążać za najnowszymi trendami technologicznymi, powinni dysponować odpowiednimi zasobami w zakresie technologii, infrastruktury oraz personelu. Fuzje i przejęcia okazują się najszybszym sposobem na uzupełnienie ewentualnych braków w tym zakresie - zamiast miesiącami, a nawet latami budować zespół specjalistów oraz rozwijać zaplecze sprzętowo-organizacyjne, zazwyczaj łatwiej jest sięgnąć po gotowe rozwiązanie.

Przejęcia - sukces czy porażka z perspektywy czasu?

Oczywiście to, czy wykup innego przedsiębiorstwa albo połączenie z nim przyniosą spodziewane korzyści, okazuje się dopiero po fakcie. Często niestety to, co było zapowiadane jako przełomowe wydarzenie, jak transakcja przejęcia ARM wspomniana we wstępie, z perspektywy czasu wydaje się nie spełniać pokładanych w nim oczekiwań. Przykładami takich operacji są: przejęcie przez Texas Instruments firmy Burr-Brown albo akwizycja National Semiconductor przez tę pierwszą. Obie operacje, chociaż generalnie wzmocniły pozycję Texas Instruments, ani dla tej firmy, ani dla branży w zasadzie nie okazały się rewolucyjne.

Inaczej może się okazać w przypadku planowanego przejęcia przez Analog Devices firmy Maxim Integrated. W połączeniu z transakcją akwizycji Linear Technology, do której doszło w 2017 roku, ten krok może sprawić, że Analog Devices stanie się w segmencie układów analogowych potężną konkurencją dla Texas Instruments. Na rywalizacji pomiędzy tymi firmami może zyskać cała branża, ponieważ napędzać będzie ona innowacje technologiczne. Między TI i ADI można też oczekiwać nasilania się konkurencji cenowej, na czym z kolei skorzystają klienci.

Konsolidacja postępuje

Operacje takie, jak te dotychczas wymienione, jak i m.in. niedawne przejęcie przez Intela izraelskiej firmy Mobileye, specjalizującej się w nowych technologiach dla motoryzacji, czy jakiś czas temu akwizycja Broadcom Corporation przez Avago, świadczą o tym, że już od dawna zapowiadana konsolidacja w przemyśle elektronicznym zaczyna stopniowo dochodzić do skutku. Wprawdzie tempo jest wolniejsze, niż mogłoby być, gdyby nie pandemia, ale mimo to ważne, że do transakcji takich, jak przejęcie ARM, mimo wszystko dochodzi. Warto dodać, że w tych kryzysowych warunkach są one dużo łatwiejsze do przeprowadzenia, gdy firmy jeszcze przed epidemią utrzymywały długotrwałe, dobre relacje, jak na przykład Maxim Integrated z Analog Devices.

Przykładem na to, jak przejęcia mogą wzmocnić pozycję przedsiębiorstwa i w jakim stopniu mogą skonsolidować branżę, są firmy z sektora EDA. Liczba akwizycji dokonanych przez trzy największe przedsiębiorstwa w tym segmencie branży elektronicznej, tzn. Synopsys, Mentor i Cadence, wynosi średnio od kilkudziesięciu do nawet kilkuset w przypadku pierwszego z wymienionych gigantów na rynku EDA. W tym przypadku zazwyczaj przejmowane były stosunkowo niewielkie firmy, bez których żaden z tych trzech liderów prawdopodobnie nie byłby w stanie zbudować tak silnej pozycji. Na rynku EDA dochodziło jednak również do bardziej spektakularnych transakcji. Przykładem jest przejęcie firmy Mentor przez Siemensa. W tym przypadku przedsiębiorstwo, które samo wcześniej przejmowało podmioty mniejsze od siebie, stało się częścią firmy o przychodach większych niż wartość całego rynku EDA.

Przepis na sukces transakcji przejęcia

Generalnie taka jest bowiem ogólna zasada i przepis na dobre przejęcie, tzn. że warto jest kupić mniejszą firmę, która radzi sobie wystarczająco dobrze na rynku i zarobić na tym, wykorzystując swoją ugruntowaną pozycję i rozwinięte kanały promocji oraz dystrybucji. Żeby ten cel osiągnąć, nie wystarczy jednak, żeby transakcja była korzystna finansowo na początku. Chodzi bowiem o to, by uzyskać efekt synergii. Tyko wtedy w dłuższej perspektywie akwizycja się opłaci. Aby to osiągnąć, przed podjęciem decyzji warto rozważyć kilka kwestii.

Jedną z nich jest znalezienie wspólnych punktów, czy to pod względem technologii, klientów, czy chociażby kanałów dystrybucji. Oczywiście przejmując firmę, z którą się nie ma żadnych takich części wspólnych, można próbować podbić nowy rynek, jednak wiąże się z tym większe ryzyko, podobne do tego w przypadku przebranżowienia się. Dlatego najlepiej jest połączyć oba podejścia, na przykład przejmując lub łącząc się z firmą podobną technologicznie, ale z klientami nie tylko z tych branż wspólnych, lecz i z zupełnie nowych.

Rozważna integracja przedsiębiorstw

Na to, czy przejęcie lub fuzja okażą się korzystne, ma wpływ również zachowanie równowagi w zakresie stopnia integracji. Czasami warto jest zapewnić sobie i drugiej stronie transakcji pewną autonomię. Jednak unikać trzeba sytuacji, w której oba podmioty, mimo że oficjalnie stanowią jedną organizację wzajemnie się ze sobą nie utożsamiają, nie biorąc odpowiedzialności ani za sukces, ani w przypadku porażki drugiej strony. Takie podejście w dłuższej perspektywie się raczej nie sprawdzi, a na pewno stanie się wcześniej czy później przyczyną konfliktów.

Wracając do punktów wspólnych, dobrze gdy występują, jednak jednocześnie ważne jest, żeby przedsiębiorstwa nie tylko się uzupełniały, lecz by ze sobą nie konkurowały. W takim przypadku zwykle można tej drugiej organizacji zostawić większą autonomię. Zazwyczaj sprawdza się także inny scenariusz. Chodzi o sytuację, w której dane przedsiębiorstwo w jakiejś dziedzinie rywalizuje z innym, ale właściciel tego pierwszego ma możliwość przejąć konkurencję. Wówczas warto jest te obie jednostki połączyć.

Podsumowanie

Podsumowując, najkorzystniejsze są transakcje, w których obie strony coś zyskują - zazwyczaj jedna jakieś unikatowe rozwiązanie, a druga kanały sprzedaży dotychczas pozostające poza jej zasięgiem, oraz znają zamiary kontrahenta. W tym względzie ważną rolę odgrywają wzajemna uczciwość i zaufanie.

Oczywiście każda taka operacje jest inna i nie ma gwarancji, że stosowanie się do powyższych zasad zaprocentuje sukcesem. Nie każda fuzja czy przejęcie się bowiem udaje, nawet jeśli od początku cele były jasno określone. Podobnie nie każda taka operacja ostatecznie kończy się niepowodzeniem, nawet jeżeli najpierw występowały pewne trudności.

Monika Jaworowska