W 2021 roku półprzewodniki zyskały kluczową rolę w ramach rządowego programu przygotowanego przez prezydenta USA, Joe Bidena, którego celem jest zabezpieczenie łańcucha dostaw. Stany Zjednoczone, Japonia, Indie i Australia ogłosiły niedawno, że będą współpracować w celu stworzenia łańcucha dostaw półprzewodników, ponieważ jest to najważniejsza branża w konflikcie handlowym między USA a Chinami.

W sektorze akumulatorów o dużej pojemności ważne miejsce zajmuje również Korea Południowa. Trzech z 10 największych na świecie producentów akumulatorów do pojazdów elektrycznych ma swoją główną siedzibę w Korei Południowej. Tajwan w tym przypadku nie odgrywa znaczącej roli.

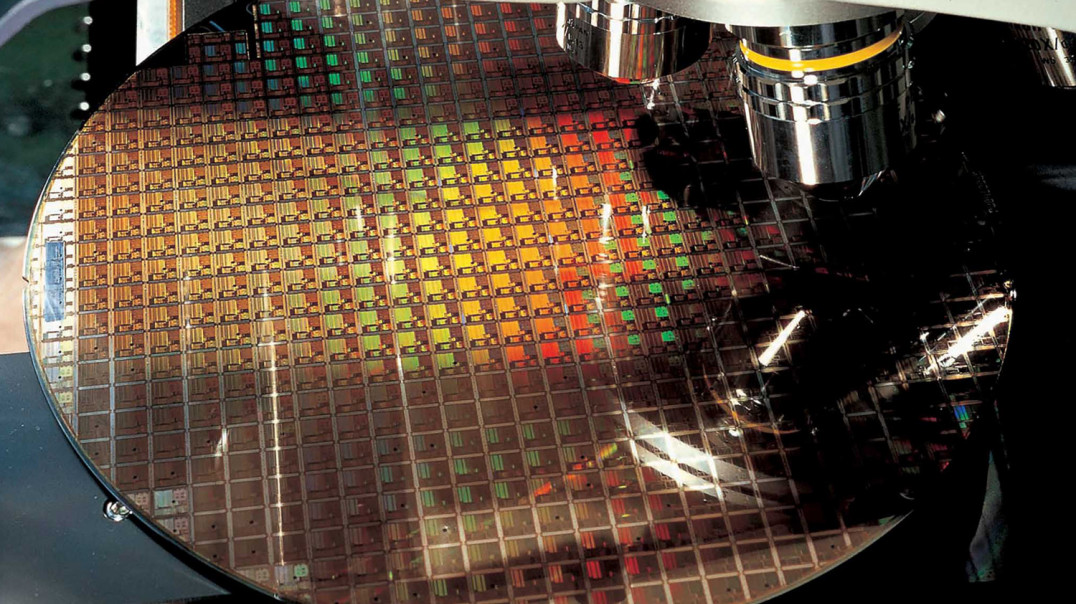

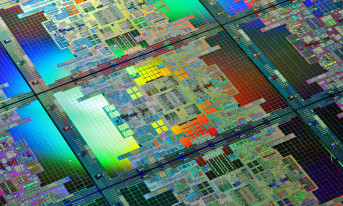

Działalność w zakresie produkcji półprzewodników jest prowadzona przez tajwańskie i południowokoreańskie firmy, jednak dominacja na światowym rynku nie zagwarantuje w pełni zabezpieczonych dostaw. Przede wszystkim przemysł półprzewodników na Tajwanie i w Korei Południowej jest silnie uzależniony od chińskiego rynku. Dostawcy podstawowych urządzeń i materiałów pochodzą z krajów zachodnich. Tajwan i Korea Południowa znajdują się pod geopolityczną presją i pokazały administracji prezydenta USA, że są po amerykańskiej stronie. TSMC i Samsung ogłosiły, że zrealizują w USA plany inwestycyjne na dużą skalę. W przeszłości Tajwan i Korea Południowa pomimo ograniczonych zasobów miały okazję zaangażować się w przemysł IC, jednak nie mogłyby sobie pozwolić na wdrożenia na skalę globalną w zakresie kapitału, wykwalifikowanej kadry i sprzętu.

Amerykańscy giganci internetowi powiększają swoją sprzedaż i zyski, a jednocześnie swoje centra danych. Agencja analityczna IDC wskazuje, że w 2021 roku sektor notebooków wzrośnie o 19%, a telefonów komórkowych o 8%. Dane pochodzą z pierwszej połowy roku.

Co z drugą połową roku?

Wielu obserwatorów zakłada, że chińscy dostawcy utrzymują nadprogramowe zapasy, a tym samym szacują, że rynek notebooków w 2022 roku może odnotować spadek, kończąc trzy kolejne lata wzrostu i cykl charakteryzujący się wysokim popytem na IC. Ponadto presja wywołana przez inflację spowodowała wzrost stóp procentowych. Będzie to czynnik wpływający na branżę i oceny atrakcyjności akcji spółek. Gdy cykl ten dobiegnie końca, Tajwan i Korea Południowa, które zajmują się głównie produkcją i ogromnymi inwestycjami mogą znaleźć się w trudnej sytuacji. Korea Południowa prawdopodobnie ucierpi jako pierwsza.

Źródło: Digitimes