Znaczenie firm kontraktowych stale rośnie. Coraz mniejsze elementy elektroniczne, ciasno upakowane na płytkach wymuszają ich precyzyjne układanie za pomocą drogich urządzeń, które są poza zasięgiem większości małych i wielu średnich firm. Lutowanie bezołowiowe, z którego korzystamy już od półtora roku zaostrzyło wymagania technologiczne związane materiałami technologicznymi, podzespołami i samym montażem.

Wzrost znaczenia jakości elektroniki, w połączeniu z coraz szerszą obecnością w wielu różnych dziedzinach techniki i gospodarki, w połączeniu z wymienionymi problemami technicznymi, od kilku lat tworzą sprzyjający klimat rozwoju outsourcingu.

Rynek

Porównując aktualną sytuację na rynku ze zjawiskami i trendami, przedstawianymi w dwu wcześniejszych raportach poświęconych tematyce montażu kontraktowego, widać powolną ewolucję rynku. Zgodnie z nią produkcja elektroniki w Polsce ulega stopniowej polaryzacji wokół osi, którą tworzy wielkość i pozycja rynkowa firmy.

Duże przedsiębiorstwa produkcyjne, w tym większość liderów w swoich branżach, zatrudniające zazwyczaj kilkaset osób, takie jak na przykład Satel, Aspel, czy EMC, systematycznie dążą do tego, aby całą produkcję realizować samodzielnie i jeśli tylko mogą nie posługują się outsourcingiem. Integracja potencjału produkcyjnego w takich firmach dotyczy nie tylko montażu elektronicznego, ale także płytek drukowanych, obudów i detali z tworzyw sztucznych, dzięki czemu zakłady te są samowystarczalne pod względem produkcji.

Na drugim biegunie można zlokalizować przedsiębiorstwa, które korzystają z usług kontraktowych i są zainteresowane tym, aby oferta dostawców usług była coraz bogatsza. Z reguły są to firmy niewielkie, produkujące specjalistyczne urządzenia lub też krótkie, często zmieniające się serie. Dla nich usługi kontraktowe są nie tylko wygodą, ale również szansą uniknięcia kosztownych inwestycji kapitałowych wymaganych do sfinansowania produkcji.

Drugą grupą, może nawet o większym potencjale, która w coraz większym stopniu korzysta z outsourcingu tworzą firmy, dla których elektronika nie jest główną osią biznesu. Producenci AGD, urządzeń oświetleniowych, wytwórcy sprzętu dla motoryzacji, przemysłu lub automatyki przemysłowej wykorzystują kooperację przede wszystkim po to, aby lepiej skupić się na najważniejszej części swojego biznesu i nie rozpraszać się niepotrzebnie na realizacji zadań, których nie znają na wylot.

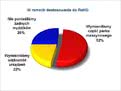

Rys. 2. Wyniki ankiety przeprowadzonej wśród uczestników raporty na temat, czym dla prowadzonego biznesu jest działalność kontraktowa

Elektronika jest obecna dzisiaj praktycznie w każdym urządzeniu technicznym i w mniejszym lub większym stopniu decyduje o funkcjach użytkowych i możliwościach. Elektronizacja produktów stała się dla producentów najlepszą metodą zapewnienia rozwoju, dlatego w miarę upływu czasu coraz więcej firm spoza elektroniki, staje przed koniecznością budowy urządzeń.

Oferta firm kontraktowych w takiej sytuacji jest wybawieniem, gdyż uwalnia od zajmowania się nieznaną tematyką i redukuje do minimum ryzyko związane z brakiem doświadczenia. Zjawisko to widać po tym, że rdzeń ofert związany z montażem jest szybko rozbudowywany o pakiet usług pozwalający w kompleksowy sposób obsłużyć takie niebranżowe firmy.

Oprócz montażu firmy kontraktowe zajmują się wykonaniem płytek drukowanych, kupnem elementów, wykonywaniem detali mechanicznych i elementów z tworzyw sztucznych, jak również prowadzą dla klientów magazyn podzespołów, subkomponentów, a nawet gotowych wyrobów. Spora część omawianych firm pośredniczy w wykonaniu wiązek kablowych, zajmuje się usługami projektowania układów, jak również pisze oprogramowanie dla mikrokontrolerów.

Kompleksowa usługa pozwalająca zająć się całością produkcji urządzenia elektronicznego lub też całego modułu funkcjonalnego do sprzętu AGD staje się punktem docelowym, do którego ewoluują oferty wielu krajowych firm kontraktowych. Ponieważ oferta firm usługowych jest w większości przypadków odpowiedzią na to czego oczekuje rynek, można pokusić się o stwierdzenie, że większość krajowych producentów kontraktowych CEM (Contract Electronic Manufacturers) przekształca się w firmy EMS (Electronic Manufacturing Services) zajmujące się produkcją od pomysłu po gotowy wyrób zapakowany w kartonowe pudełko.

Sprzedaż nadwyżek mocy

Usługi kompleksowe tworzą też dla swoich klientów firmy dystrybucyjne sprzedające podzespoły elektroniczne. Rozwiązują one ten sam problem od drugiej strony, rozszerzając ofertę o płytki drukowane i usługi montażowe. Decyzja o zajęciu się czymś więcej niż tylko sprzedażą najłatwiej przychodzi firmom średniej wielkości, takimi jak JM Elektronik, Masters lub Elhurt.

Dystrybutorzy podzespołów w największym stopniu kierują się w stronę drobnych klientów, tak, aby niepotrzebnie nie konkurować z dużymi subkontraktorami. Obsługa małych firm i drobnych zleceń niechętnie jest przyjmowana przez duże firmy kontraktowe, które widzą w nich problemy organizacyjne i dlatego często ustalają wygórowane ceny za ich realizację. Niewielkie dochody, jakich są one źródłem pogłębiają problemy z dostępem do usług dla niewielkich przedsiębiorstw.

Decyzja o zajęciu się usługami produkcyjnymi jest łatwiejsza, że w początkowej fazie dystrybutorzy nie muszą kupować maszyn. Mogą komasować małe zamówienia w większe partie, co polepsza ich pozycję negocjacyjną w rozmowach z firmami montującymi. Z czasem, po zebraniu stałej liczby klientów dystrybutorzy inwestują w linię produkcyjną, która zapewnia wielokrotnie większą elastyczność działania, jak też pozwala na zaoferowanie lepszych cen.

Dla dystrybutorów podzespołów elektronicznych oferta usług jest też szansą, aby związać klienta bardziej ze sobą. Inaczej mógłby pójść do innej konkurencyjnej firmy, co zawsze jest źle widziane. Małe firmy OEM-owe z czasem stają się coraz większe i dlatego zachowanie prawidłowych relacji z nimi ze strony sprzedawców na każdym etapie działalności jest uważane za najlepsze wsparcie dla długofalowego biznesu.

Niemniej rynek usług kontraktowych oferowanych przez dystrybucję jest dość płytki. Widać to po tym, że liczba dystrybutorów podzespołów zajmujących się montażem i płytkami drukowanymi praktycznie przestała rosnąć. W krajowym biznesie elektronicznym wiele z inicjatyw rozwojowych podejmowanych jest poprzez obserwację firm konkurencyjnych z najbliższego otoczenia, po to, aby gdy pojawi się jakaś wartościowa luka, też z niej skorzystać. Oznacza to, że istniejące firmy dystrybucyjne zajmujące się montażem obsługują aktualnie ogromną większość drobnych zleceń dostępnych na rynku i inni na razie nie mają po co sięgać.

Pozycja dystrybutorów podzespołów w zakresie omawianych usług zależy też od strategii działania dużych firm kontraktowych. Sytuacja na rynku i ich podejście do biznesu zmienia się dość szybko, co należy rozumieć, że nawet, jeśli dzisiaj nie są one zainteresowane obsługą małych zleceń, to nie znaczy, że taki stan będzie trwał wiecznie. Wystarczy, aby przy okazji modernizacji dotychczasową linię produkcyjną przeprofilować na realizację prac prototypowych lub mniejszych zleceń, aby zburzyć dotychczasowy układ sił.

Trzecią grupą firm, która zajmuje się w kraju montażem elektroniki są producenci płytek drukowanych. Podobnie jak inni szukają one w ten sposób swojej drogi rozwojowej. Wiadomo, że firma zamawiająca obwody drukowane gdzieś potem je musi zmontować, istnieje zatem spore prawdopodobieństwo, że przy korzystnej ofercie zleci to w jednym miejscu. Takie podejście do biznesu mają np. Techno-Service, Wojart lub Printor.

Rynek usług kontraktowych jest w Polsce bardzo zróżnicowany i silnie konkurencyjny. Wynika to w dużej części z tego, że oprócz firm, które specjalizują się w tej tematyce, dla których montaż podzespołów jest rdzeniem biznesu, na rynku sprzedawane są nadwyżki mocy produkcyjnych wielu firm spoza tego grona.

Wielu producentów OEM, którzy posiadają linie technologiczne i za ich pomocą realizują produkcję własną stara się poprawić ich rentowność poprzez sprzedawanie wolnych mocy przerobowych. Maszyny w ich przypadku rzadko są obciążone w pełni, co po części bierze się z tego, że wydajność większości dostępnych na rynku automatów pick&place jest stosunkowo duża. Poza tym nawet, jeśli wykorzystanie linii technologicznej jest duże, zawsze można uruchomić drugą lub trzecią zmianę.

Jakość, terminowość, cena

Duża liczba firm obecnych na rynku, które oferują usługi kontraktowe, a zwłaszcza obecność firm sprzedających wolne moce przerobowe, silnie zaostrza konkurencję. Zgodnie z danymi podanymi przez firmy główną osią walki o klienta dla wszystkich przedsiębiorstw są trzy uniwersalne kryteria: jakość, terminowość i cena usługi.

Duża liczba firm obecnych na rynku, które oferują usługi kontraktowe, a zwłaszcza obecność firm sprzedających wolne moce przerobowe, silnie zaostrza konkurencję. Zgodnie z danymi podanymi przez firmy główną osią walki o klienta dla wszystkich przedsiębiorstw są trzy uniwersalne kryteria: jakość, terminowość i cena usługi.

Jest to naturalny zestaw dla tej branży. Z pewnością każda firma usługowa stara się znaleźć swój optymalne proporcje tych kryteriów, które wydają się być dobrze wpasowane w potrzeby firm OEM, jednak szereg firm z czołówki stara się zaoferować coś więcej.

Aby się wyróżnić warto postawić na przykład na elastyczność działania, co wydaje się ważne dlatego, że wiele firm elektronicznych obawia się outsourcingu pod kątem niedostatecznej dostępności do usług, braku możliwości realizacji nietypowych zleceń lub też realizacji niuansów technologicznych.

Kolejnym ważnym czynnikiem różnicującym usługodawców są usługi związane nie tyle z realizowaną produkcją, ale bardziej ze związaną z nią działalnością biznesową: logistyką, finansowaniem produkcji, gwarancjami stałej ceny w długim czasie. Są to zagadnienia charakterystyczne dla dojrzałych rynków i firm kontraktowych o największym potencjale, dlatego pojawienie się sygnałów o ważności takich kryteriów w firmach lokalnych można z pewnością uznać za dowód dojrzałości rynku.