Gdy usługa produkcji ma objąć również zaprojektowanie transformatora impulsowego, wydaje się, że większe atuty mają producenci specjalizujący się w tej grupie wyrobów, jak na przykład Feryster lub Telzam, gdyż dysponują oni kadrą techniczną znającą się zarówno na materiałach magnetycznych, jak i impulsowym przetwarzaniu mocy. Co więcej, wiele tych firm oprócz produkcji i wsparcia technicznego zajmuje się dystrybucją ferrytów, karkasów i akcesoriów, dzięki czemu ich oferty nie tylko zyskują znamiona kompletności, ale również mogą być bardziej konkurencyjne pod względem ceny.

Gdy usługa produkcji ma objąć również zaprojektowanie transformatora impulsowego, wydaje się, że większe atuty mają producenci specjalizujący się w tej grupie wyrobów, jak na przykład Feryster lub Telzam, gdyż dysponują oni kadrą techniczną znającą się zarówno na materiałach magnetycznych, jak i impulsowym przetwarzaniu mocy. Co więcej, wiele tych firm oprócz produkcji i wsparcia technicznego zajmuje się dystrybucją ferrytów, karkasów i akcesoriów, dzięki czemu ich oferty nie tylko zyskują znamiona kompletności, ale również mogą być bardziej konkurencyjne pod względem ceny.

Dystrybucja materiałów magnetycznych przez producenta elementów indukcyjnych to również szansa na pogłębienie wiedzy i dostęp do potencjału inżynierskiego producenta materiałów magnetycznych, co bywa cenne w przypadku złożonych projektów lub wówczas, gdy pojawiają się problemy z nieprawidłowym działaniem zasilaczy.

Trzeba przyznać, patrząc na rynek transformatorów sieciowych w dłuższej perspektywie, że zapewnienie harmonicznego rozwoju dla producentów transformatorów sieciowych, zwłaszcza dla tych, którzy specjalizują się w wersjach o małej i średniej mocy, będzie w końcu wiązało się z uzupełnieniem ofert o podzespoły bazujące na ferrytach. To dlatego, że nie można bez końca ignorować zjawisk i rynkowych trendów ani też liczyć, że rynek będzie się zachowywał zawsze w ten sam inercyjny sposób. Część producentów już tak działa, inni trochę udają, że ta tematyka też dotyczy ich firmy.

Na zamówienie

W poprzednich dwóch edycjach raportu poświęconego transformatorom podkreślaliśmy znaczenie produkcji na zamówienie w ustalaniu pozycji rynkowej krajowych firm i stopnia ich przewagi nad wytwórcami dalekowschodnimi.

W poprzednich dwóch edycjach raportu poświęconego transformatorom podkreślaliśmy znaczenie produkcji na zamówienie w ustalaniu pozycji rynkowej krajowych firm i stopnia ich przewagi nad wytwórcami dalekowschodnimi.

Obecnie wydaje się, że ten element oferty handlowej ma nieco słabszą wymowę i jego rola jako czynnika sprzyjającego konkurencji na rynku stopniowo słabnie. Dotyczy to zarówno transformatorów sieciowych, jak i elementów bazujących na ferrytach.

Zmiany mogą wynikać z tego, że w obu segmentach rynku oferta gotowych produktów z każdym rokiem jest coraz szersza, a moc pobierana przez urządzenia elektroniczne też stopniowo maleje. Rośnie też liczba producentów obecnych na rynku i ich potencjał, gdyż w miarę upływu lat firmy te stają się zwykle coraz większe.

Większe magazyny i rozbudowana sieć sprzedaży powodują, że w efekcie coraz łatwiej jest dobrać transformator sieciowy z katalogu. W zakresie elementów do zastosowań impulsowych w sprzedaży można obecnie znaleźć podzespoły dopasowane do popularnych sterowników i układów zasilających.

Producenci półprzewodników starają się tworzyć aplikacje, bazując w miarę możliwości na elementach standardowych. Widać to po tym, że w aplikacjach wskazywane są konkretne modele dławików lub transformatorów, a nie tylko enigmatyczne opisy bazujące na podaniu jednego parametru – indukcyjności. Widać też, że istnieje współpraca między producentami półprzewodników a producentami elementów indukcyjnych, gdyż do konkretnego układu scalonego konwertera można dokupić pasujący transformator.

Niektórzy producenci półprzewodników, tacy jak na przykład popularna w Polsce firma Power Integrations, idą o krok dalej, gdyż pozwalają za darmo zamówić próbki transformatorów klientom, którzy zaprojektowali ten element w oparciu o dostępne oprogramowanie na ich witrynie internetowej. Upowszechnienie się takich usług może ograniczyć liczbę zleceń kierowaną do producentów krajowych. Znaczenie rynkowe elementów produkowanych na zamówienie maleje również wraz z rosnącymi częstotliwościami pracy impulsowych układów zasilających.

Niektórzy producenci półprzewodników, tacy jak na przykład popularna w Polsce firma Power Integrations, idą o krok dalej, gdyż pozwalają za darmo zamówić próbki transformatorów klientom, którzy zaprojektowali ten element w oparciu o dostępne oprogramowanie na ich witrynie internetowej. Upowszechnienie się takich usług może ograniczyć liczbę zleceń kierowaną do producentów krajowych. Znaczenie rynkowe elementów produkowanych na zamówienie maleje również wraz z rosnącymi częstotliwościami pracy impulsowych układów zasilających.

Zmiana ta pozwala korzystać z dławików o coraz mniejszej wartości indukcyjności, nawet poniżej jednego mikrohenra, a więc elementów, które nawet dla dużych mocy dostępne są w obudowach SMD. Są one produkowane niczym rezystory w typoszeregu standardowych wartości. Duża częstotliwość komutacji, wynosząca kilka megaherców, pozwala coraz liczniej stosować dławiki powietrzne, które na razie są nowością, ale już teraz można traktować je jako kolejny krok w stronę standaryzacji ofert w zakresie indukcyjności w układach mocy.

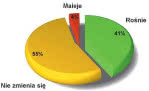

Rozważania na temat znaczenia produkcji na zamówienie potwierdzają się w danych zebranych w ankietach i pokazanych na rysunku 3. Aż 55% odpowiedzi padło na wskazanie, że znaczenie produkcji na zamówienie pozostaje niezmienne, co przy rosnącym rynku wskazuje na możliwą zmianę trendu.

Rynek

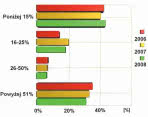

Ostatnie pięć lat producenci transformatorów, podobnie jak cała polska branża elektroniki, z pewnością zapiszą w historii jako dobry okres dla biznesu. Branża transformatorów i elementów indukcyjnych charakteryzuje się dużą stabilnością i w latach 2006–2008 rozwijała się może nie tak szybko, jak inne sektory rynku elektroniki, niemniej z pewnością konsekwentnie i przewidywalnie. Potwierdzeniem są wyniki redakcyjnej ankiety, przeprowadzonej wśród uczestników opracowania, której wyniki pokazujemy na rysunku 4. Wykres zawiera zestawienie zanotowanego wzrostu obrotów firm ze sprzedaży transformatorów sieciowych i impulsowych w ostatnich trzech latach.

Ostatnie pięć lat producenci transformatorów, podobnie jak cała polska branża elektroniki, z pewnością zapiszą w historii jako dobry okres dla biznesu. Branża transformatorów i elementów indukcyjnych charakteryzuje się dużą stabilnością i w latach 2006–2008 rozwijała się może nie tak szybko, jak inne sektory rynku elektroniki, niemniej z pewnością konsekwentnie i przewidywalnie. Potwierdzeniem są wyniki redakcyjnej ankiety, przeprowadzonej wśród uczestników opracowania, której wyniki pokazujemy na rysunku 4. Wykres zawiera zestawienie zanotowanego wzrostu obrotów firm ze sprzedaży transformatorów sieciowych i impulsowych w ostatnich trzech latach.

Jak widać, ponad 40% firm zanotowało wzrosty nieprzekraczające 15%. Jest to wyraźnie mniej niż dla innych podzespołów, jakie były omawiane w raportach "Elektronika", jednak uwagę zwraca bardzo wyrównana skala wzrostów na przestrzeni trzech zaznaczonych lat, z minimalnie uchwytnym trendem spadkowym.

W drugiej wyraźnie widocznej grupie dużych wzrostów zawierają się głównie dystrybutorzy podzespołów elektronicznych o szerokiej ofercie, gdzie transformatory i elementy indukcyjne tworzyć niewielki ułamek obrotów. W takiej sytuacji nawet niewielkie zmiany sprzedaży mogą tworzyć dużą skalę zmian wyrażoną w procentach.

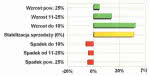

Na rysunku 5 pokazano zebrane dane na temat oczekiwań krajowych dostawców transformatorów uczestniczących w tym zestawieniu w stosunku do najbliższej przyszłości. Generalnie większość, bo około dwie trzecie ankietowanych, oczekuje, że w 2009 roku nastąpi stabilizacja wielkości sprzedaży lub też że firmy osiągną niewielki wzrost obrotów nieprzekraczający 10%.

Biorąc pod uwagę to, co dzieje się w gospodarce i na świecie, i pamiętając, że wiele firm, które zajmują się transformatorami, doskonale pamięta trudności i kłopoty, jakie przechodziliśmy na początku XXI wielu, optymizm ten należy postrzegać jako wiarę w to, że kryzys nie zachwieje filarami branży elektronicznej w Polsce. Niemniej w porównaniu do podobnych zestawień, jakie publikowaliśmy przy okazji raportów w styczniu i lutym, widać oznaki niepokoju – w tamtych zestawieniach nie było jeszcze mowy o spadkach, w tym pojawiły już się takie symptomy.

Biorąc pod uwagę to, co dzieje się w gospodarce i na świecie, i pamiętając, że wiele firm, które zajmują się transformatorami, doskonale pamięta trudności i kłopoty, jakie przechodziliśmy na początku XXI wielu, optymizm ten należy postrzegać jako wiarę w to, że kryzys nie zachwieje filarami branży elektronicznej w Polsce. Niemniej w porównaniu do podobnych zestawień, jakie publikowaliśmy przy okazji raportów w styczniu i lutym, widać oznaki niepokoju – w tamtych zestawieniach nie było jeszcze mowy o spadkach, w tym pojawiły już się takie symptomy.

Jeśli chodzi o ocenę aktualnej sytuacji w branży, to spośród ankietowanych osób nikt nie ocenił jej jako znakomitą, a tylko 10% jako bardzo dobrą. Mimo że aż połowa ankietowanych uważa obecne warunki do prowadzenia biznesu za dobre, to już 40% niestety za kiepskie.

O wspominanej stabilności branży świadczy to, że ankietowani specjaliści zgodnie twierdzą, że liczba dostawców transformatorów w ostatnich latach nie wzrosła w istotny sposób (60% głosów) i że na rynku panuje stabilizacja.

Potwierdzają to dodatkowo dane pokazane na rysunku 6, który ilustruje, jak zmienia się w czasie udział producentów krajowych w obrotach branży – zdaniem 60% głosujących pozostaje on na tym samym poziomie. Jest to kolejny dowód na stabilność rynkowych relacji w zakresie podzespołów elektronicznych, jakie były omawiane w raporcie "Elektronika", transformatory rysują się jako oaza biznesowego spokoju.

Trudno bez cienia wątpliwości stwierdzić, dlaczego tak się dzieje, gdyż od strony technologii, produkcja elementów indukcyjnych nie jest specjalnie skomplikowana i nie wymaga tak kosztownego parku maszynowego, jak na przykład montaż SMT. Mimo że bariera wejścia na rynek nie jest wysoka, na horyzoncie nie widać chętnych do takiej inwestycji.

Trudno bez cienia wątpliwości stwierdzić, dlaczego tak się dzieje, gdyż od strony technologii, produkcja elementów indukcyjnych nie jest specjalnie skomplikowana i nie wymaga tak kosztownego parku maszynowego, jak na przykład montaż SMT. Mimo że bariera wejścia na rynek nie jest wysoka, na horyzoncie nie widać chętnych do takiej inwestycji.

Prawdopodobnie rynek nie jest aż tak duży, aby inwestycja taka przyniosła szybki zwrot nakładów, w perspektywie dłuższego okresu mogą pojawić się zmiany technologiczne w układach zasilania spychające transformatory sieciowe do defensywy, istnieje spore zagrożenie ze strony producentów chińskich i wreszcie aktualny układ sił rynkowych wydaje się być na tyle trwały, że przekonanie do nowego dostawcy mogłoby być zbyt kosztowne.

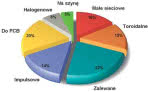

Na rynku trudno też wyróżnić jakąś grupę produktów, w której dochody producentów i dystrybutorów byłyby znacząco wyższe (rys. 7), co nie ułatwia wejścia na rynek nowym graczom. W przeprowadzonym głosowaniu rozkład odpowiedzi okazał się bardzo wyrównany, co dowodzi, że w obrębie Trendy w zakresie technologii i impulsowych specjalizacja jest zjawiskiem rzadkim i dotyczącym niewielkiej liczby firm. Dwa najniższe wskazania przypadły na transformatory przeznaczone do zasilania żarówek halogenowych oraz dla automatyki przemysłowej w obudowach na szynę DIN.

Oba przypadki są szczególne, pierwszy z tego powodu, że w układach zasilania żarówek coraz powszechniej wykorzystuje się zasilacze impulsowe, a drugi przypadek obejmuje aplikacje o dość mocno ograniczonym zastosowaniu, dalekim od masowych aplikacji. Niemniej zgodnie z pokazanymi danymi na wykresie transformatory do oświetlenia halogenowego są chyba przypadkiem najbardziej widowiskowo ilustrującym zjawisko zastępowania tradycyjnych elementów sieciowych przez układy impulsowe.

Dystrybutorzy i producenci

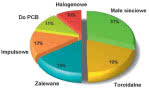

Na rysunku 8 pokazujemy, w których grupach towarowych jest największa konkurencja na rynku krajowym. Większość wskazań w ankietach padło na małe transformatory sieciowe, a następnie na transformatory toroidalne. Tworzą one grupę produktów popularnych, pojawiających się w wielu aplikacjach i urządzeniach i odpowiadającą im część rynku można uznać za największą.

Na rysunku 8 pokazujemy, w których grupach towarowych jest największa konkurencja na rynku krajowym. Większość wskazań w ankietach padło na małe transformatory sieciowe, a następnie na transformatory toroidalne. Tworzą one grupę produktów popularnych, pojawiających się w wielu aplikacjach i urządzeniach i odpowiadającą im część rynku można uznać za największą.

Na kolejnej pozycji znalazła się grupa o nazwie zalewane, czyli innymi słowy, wszystkie podzespoły w wersjach hermetycznych, także toroidalne i małe sieciowe. W ten sposób znaczenie dwóch wymienionych wcześniej najważniejszych grup jest jeszcze większe. Kolejny rysunek przestawia naszą próbę oceny pozycji rynkowej krajowych firm produkcyjnych i marek zagranicznych obecnych na rynku polskim.

Zestawienie powstało w głosowaniu przeprowadzonym w ankietach, jakie wysyłamy do firm zajmujących się omawianą tematyką i dlatego powinno być odczytywane jako subiektywne zestawienie krajowych marek.

Najwięcej wskazań w ankietach padło na łódzką firmę Breve Tufvassons oraz na brzezińskiego Indela, co nie jest dla nikogo zaskoczeniem, gdyż obie firmy są obecne na rynku od wielu lat, wąsko specjalizując się w zakresie transformatorów sieciowych. Warto zauważyć, że ranking zawiera także firmy koncentrujące się na wytwarzaniu podzespołów bazujących na ferrytach, przeznaczonych do układów zasilania impulsowego, takie jak Feryster i ZPI Polfer. Niewątpliwie jest to znak, że produkty przeznaczone do systemów zasilania tworzą od strony produkcji w miarę spójną całość.

Najwięcej wskazań w ankietach padło na łódzką firmę Breve Tufvassons oraz na brzezińskiego Indela, co nie jest dla nikogo zaskoczeniem, gdyż obie firmy są obecne na rynku od wielu lat, wąsko specjalizując się w zakresie transformatorów sieciowych. Warto zauważyć, że ranking zawiera także firmy koncentrujące się na wytwarzaniu podzespołów bazujących na ferrytach, przeznaczonych do układów zasilania impulsowego, takie jak Feryster i ZPI Polfer. Niewątpliwie jest to znak, że produkty przeznaczone do systemów zasilania tworzą od strony produkcji w miarę spójną całość.

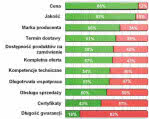

Rysunek 10 pokazuje zbiorcze zestawienie opinii zebranych w ankietach na temat, które kryteria oferty handlowej w zakresie transformatorów są dla klientów najważniejsze.

Oczywiście i zgodnie z przewidywaniami na pierwszym miejscu znalazła się cena, którą jako najważniejsze kryterium decydujące o zakupach wymieniło blisko 90% ankietowanych. To bardzo silne wskazanie, znacznie bardziej zarysowane niż w przypadku innych grup produktów. Drugie kryterium selekcji to jakość, co też wydaje się naturalne, natomiast wysoka pozycja marki producenta, na którą wskazało aż dwie trzecie specjalistów, jest pewnego rodzaju zaskoczeniem, gdyż zwykle w przypadku podzespołów elektronicznych znaczenie marki było znacznie słabsze.

Patrząc na wykres od dołu, komentarza wymaga jeszcze słabe znaczenie długości gwarancji. Wydaje się, że przy położeniu w produkcji ogromnego nacisku na jakość, producenci osiągają stan, w którym poziom reklamacji i zwrotów produktów uszkodzonych jest bardzo niski. Wtedy to, czy gwarancja trwa rok, czy dwa lata, ma mniejsze znaczenie, bo nic nie zmienia to z punktu widzenia potrzeb klienta.

|

Roman Gerek Kierownik sprzedaży w firmie Indel

W ostatnim czasie wprowadziliśmy wiele nowości, takich jak transformatory o mniejszych wymiarach, wersje o większej mocy, transformatory hermetyczne do basenów, wysokonapięciowe do neonów i wiele innych. Z naszych obserwacji wynika, że klienci coraz częściej stosują transformatory w obudowach – zalewane, najmniejszych mocy do 10VA, które są najbardziej niezawodne i najprostsze w montażu. Jednym z impulsów podniesienia jakości produktów było wprowadzenie dyrektywy RoHS, co spowodowało, że wielu producentów zainwestowało w park maszynowy.

W obecnych czasach spowolnienie gospodarcze nie jest tak bardzo odczuwalne z punktu widzenia dużych firm, duża liczba klientów dość stabilnie podtrzymuje zakupy transformatorów. Jak zawsze negatywnymi czynnikami są spekulacje giełdowe dotyczące cen miedzi. Pozytywnym zjawiskiem jest tendencja do wycofywania się w niektórych kanałach dystrybucji elektroniki i elektrotechniki z produktów chińskich.

Według moich szacunków, w Polsce jest ok. 70–80 firm produkujących transformatory, z czego zaledwie 10 wykonuje produkcję profesjonalnie, 15–20 to firmy klasy średniej, a reszta to tak zwane firmy garażowe. Udział producentów krajowych w rynku jest dominujący i wynosi 80–90%.

Dla niektórych firm specjalizujących się w transformatorach do zasilaczy wtyczkowych, gdzie kryterium była tylko cena, zasilacze impulsowe są bardzo dużą konkurencją i w ostatnich latach firmy te zanotowały duży spadek produkcji. Należy jednak pamiętać, że zasilacze te są najczęściej importowane w komplecie z urządzeniami, których się w Polsce prawie nie produkuje, w związku z tym w sumie nie stanowią aż tak bardzo odczuwalnej konkurencji dla transformatorów.

Zdaniem niektórych producentów wyroby chińskie popsuły rynek niską ceną i złą jakością, w zakresie średnich i dużych serii produkcyjnych, których w Polsce nie jest dużo. Na szczęście klienci nauczeni doświadczeniem wracają do wypróbowanych i sprawdzonych typów transformatorów i zasilaczy, licząc się bardziej z jakością obsługi, fachowością, rzetelnością, niż tylko i wyłącznie ceną. |

Zagrożenia i perspektywy rozwoju branży

Rynek transformatorów sieciowych w warunkach krajowych tworzy stabilną branżę, która wydaje się być odporna na wiele zawirowań koniunktury, a nawet konkurencję chińską. Popyt rynku krajowego wzmocniony eksportem dla krajowych producentów jest dzisiaj na tyle wystarczający, żeby normalnie funkcjonować, jednak nie znaczy to, że w aspekcie długofalowym ta sielanka nie zmieni się na niekorzyść.

Rynek transformatorów sieciowych w warunkach krajowych tworzy stabilną branżę, która wydaje się być odporna na wiele zawirowań koniunktury, a nawet konkurencję chińską. Popyt rynku krajowego wzmocniony eksportem dla krajowych producentów jest dzisiaj na tyle wystarczający, żeby normalnie funkcjonować, jednak nie znaczy to, że w aspekcie długofalowym ta sielanka nie zmieni się na niekorzyść.

Zagrożeniem z pewnością są nowoczesne systemy zasilające bazujące na impulsowym przetwarzaniu mocy, w którym postęp techniczny jest bardzo szybki i może doprowadzić z czasem do przetasowań w krajobrazie firm. Rosnące koszty pracy, wzrost cen energii, kursu walut i innych kosztów działania firm na rynku polskim, zawężają marże handlowe i powodują, że rośnie zagrożenie ze strony tanich dostawców.

Zjawisko to może spowodować cięcia kosztów produkcji i tym samym powrót do stanu, w którym rynek był ponad 5 lat temu. Z kolei szansą na rozwój może być rozszerzenie ofert o elementy bazujące na ferrytach, usługi szybkiego prototypowania, zwłaszcza realizowane w aspekcie ponadkrajowym.

Zestawienie zbiorcze

Rynkiem transformatorów sieciowych zajmujemy się w "Elektroniku" już po raz trzeci (poprzednie edycje: 2/2005 i 9/2001), dlatego opis profilów poszczególnych firm, jakie były publikowane przy tamtych okazjach, zostały pominięte. Raport niniejszy koncentruje się na najbardziej aktualnych zjawiskach panujących w branży, niemniej wiele innych obserwacji pozostaje nadal aktualną.

Dlatego osoby, które chciałyby dowiedzieć się więcej o rynku, prosimy o przejrzenie archiwalnych wydań, które zamieszczamy na naszym portalu www. elektronikab2b.pl. Przegląd aktualnych ofert w zakresie transformatorów publikujemy w tabelach 1–3, a dane kontaktowe do firm, które nadesłały ankiety, zostały zebrane w tabeli 4.

Prezentacja ofert w tabelach została podzielona na kilka części tematycznych: transformatory sieciowe, elementy specjalizowane, podzespoły indukcyjne oraz ogólna charakterystyka oferty firm, dzięki czemu orientacja nie jest skomplikowana.

Robert Magdziak