Szeroki zakres ich aplikacji powoduje, że wypadkowa sprzedaż odpowiada ponadto średniej sytuacji gospodarczej w przemyśle elektronicznym. Na korzyść traktowania ich jako papierka lakmusowego przemawia również fakt, że sprzedażą tych elementów zajmuje się wiele firm dystrybucyjnych, są obecne lokalne przedstawicielstwa znanych producentów zagranicznych, a wielu producentów realizuje też sprzedaż bezpośrednią na potrzeby największych klientów OEM, producentów kontraktowych i zakładów produkcyjnych związanych z najbardziej popularnymi w Polsce branżami, jak motoryzacja lub AGD.

Złącza w dużych ilościach kupują ponadto obecne w naszym kraju specjalizowane firmy zajmujące się produkcją wiązek kablowych. Z pewnością front sprzedaży jest imponująco szeroki. Biorąc pod uwagę wydarzenia ostatnich miesięcy związane ze spowolnieniem gospodarczym, widać było również, że producenci złączy jako pierwsi sygnalizowali złą koniunkturę spośród wielu przedsiębiorstw związanych z elektroniką.

|  |

Jeśli chodzi o orientację we wzrostach obrotów zanotowanych w ostatnich latach, może przydać się zestawienie pokazane na rysunku 1. Zebrane zostały tam dane na temat zmian dynamiki wzrostu obrotów dla okresu 2006–2008 w kilku przedziałach procentowych, zgodnie z tym co podali nam w ankietach poszczególni dystrybutorzy.

Niewątpliwie dla branży najlepszy był rok 2007, gdyż większość firm odnotowała wtedy spore wzrosty sprzedaży wynoszące średnio około 30%, a koniunktura na rynku okazała się pomyślna dla wszystkich. Rok wcześniej też nie było źle, ale w 2006 roku rynek złączy wyraźnie nabierał dopiero rozpędu. Z kolei ubiegły, 2008 rok, który dla większości firm elektronicznych był niezwykle udany i jednoznacznie pozytywny, w przypadku omawianych elementów wykazywał już wyraźne wahania. U kilku firm pojawiły się spadki sprzedaży, a u innych skala wzrostów zaczęła dość mocno oscylować wokół średniej.

Z danych nie wynika oczywiście, że rok 2008 był zły, ale na pewno był przełomem i zakończył okres jednoznacznie pozytywnego w liczbach prosperity. W uzupełnieniu danych historycznych na rysunku 2 pokazane zostały analogiczne informacje na temat oceny pierwszych trzech miesięcy 2009 roku, a więc jednego z najważniejszych okresów dla obrotów wielu firm, który zwykle jest wnikliwie obserwowany i traktowany jako zapowiedź tego, co będzie się działo przez pozostałe miesiące. Najwięcej, bo aż blisko 40%, firm poinformowało w ankietach o zanotowanym niewielkim wzroście nieprzekraczającym 10%, z tym że większość odpowiedzi w tym przedziale była bliska zera. Wymowne jest też to, że co piąta ankietowana firma przyznała się w ankiecie do spadku obrotów powyżej 25% w skali roku. Maksymalne spadki podane w ankietach sięgnęły 40%, w efekcie porównanie roku 2008 z początkiem 2009 wygląda z pewnością zaskakująco.

Wykresy na temat wzrostu sprzedaży złączy w ostatnim okresie uzupełnia rysunek 3 ilustrujący, które branże w największym stopniu zostały dotknięte w ostatnich miesiącach spadkami sprzedaży złączy. Ponad połowa wskazań dotyczy motoryzacji, sporo głosów padło także na branże profesjonalne takie jak wojsko i przemysł oraz AGD. Dane pokazane na rysunku 3 odpowiadają tym samym ogólnej pozycji Polski jako istotnego dostawcy części systemów i usług dla producentów samochodów. Mimo że negatywny wpływ spowolnienia gospodarczego w gospodarce światowej sięga krajowych firm elektronicznych, 63%, a więc większość uczestników raportu uważa aktualną sytuację na naszym rynku za dobrą, a jedynie 21% za kiepską. Zdaniem 65% ankietowanych liczba dostawców złączy w ostatnich latach wzrosła, co potwierdza, że jest to produkt atrakcyjny dla większości dystrybutorów.

Piotr Andrzejewski Piotr Andrzejewski

Inżynier produktów DCT (Device Connection Technology) w firmie Phoenix Contact

Istotne jest zapewnienie kompleksowej oferty dostosowanej do potrzeb klientów. Obecna sytuacja na rynku zmusza często producentów urządzeń do wykonywania szybkich, krótkich serii, co pociąga za sobą konieczność dostępności szerokiej gamy złączy w krótkim okresie. Dla klientów projektujących własne produkty znacząca jest również bezpośrednia dostępność do kompletu dokumentacji i rysunków technicznych oraz zapewnienie wsparcia technicznego w doborze odpowiedniego rozwiązania do danej aplikacji.

Producenci często poszukują nowych rozwiązań zarówno w kwestii technologii przyłączania przewodów, jak i montażu złączy na PCB – zaczynają zauważać i liczyć oszczędności na kosztach robocizny. Zwracają się w kierunku szybkich technologii w przypadku złączy do kabli, braku konieczności obróbki przewodu oraz bez użycia specjalistycznych narzędzi. Liczy się też możliwość redukcji kosztów produkcji poprzez wykorzystanie wersji do montażu SMT.

Klienci, dla których liczy się zapewnienie bezawaryjnej pracy wytworzonego urządzenia, przywiązują dużą wagę do jakości złączy. Różnica w cenie wersji najtańszej w porównaniu do ceny elementu o wysokiej jakości zanika w odniesieniu do kosztów rozpatrzenia reklamacji i serwisu, a co ważniejsze – utraconego prestiżu firmy. Zgodnie z zasadą, że awaryjność systemu jest determinowana przez jego najsłabsze ogniwo, producenci starają się stosować elementy zapewniające niezawodność przez cały okres życia produktu. Jedni przyjmują to jako założenie początkowe, inni rewidują swoje poglądy po pierwszych reklamacjach spowodowanych przez awarię tanich komponentów, której mogli uniknąć, stosując lepsze jakościowo podzespoły. |

Ranking

Najbardziej atrakcyjnym elementem

każdego zestawienia są z pewnością rankingi

ilustrujące udział w rynku poszczególnych

dostawców i producentów.

Najbardziej atrakcyjnym elementem

każdego zestawienia są z pewnością rankingi

ilustrujące udział w rynku poszczególnych

dostawców i producentów.

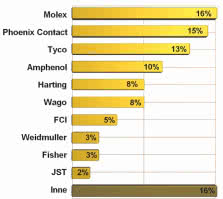

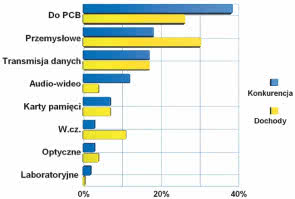

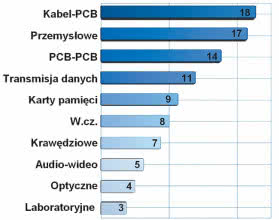

W warunkach krajowych nie jest łatwo przygotować takie zestawienie, a przeszkodą jest brak danych statystycznych o obrotach. Nie wszyscy uczestnicy raportu podają również w ankietach dane na temat wielkości sprzedaży złączy. Dla części są to informacje poufne, firmy o szerokim asortymencie nie zawsze są w stanie wyodrębnić takie informacje z ogólnych zestawień dotyczących sprzedaży. Istotna część złączy, jakie trafiają do Polski, może też pochodzić bezpośrednio od producentów, co powoduje, że informacje uzyskane z sieci dystrybucji i lokalnych przedstawicielstw mogą być słabo skorelowane z sumaryczną sprzedażą rzeczywistą i zestawienie przygotowane w taki sposób będzie mało wiarygodne. Dlatego redakcyjny ranking, jaki pokazany został na rysunkach 4 i 5, ma charakter wyłącznie poglądowy. Powstał on na podstawie redakcyjnych ankiet, w których pytaliśmy o najpopularniejsze firmy dystrybucyjne i producentów złączy w kraju.

Ma on bardziej charakter przeglądu, w jaki sposób postrzegane są poszczególne marki, a w mniejszym stopniu odzwierciedla wyniki finansowe. Jest to dodatkowo uzasadnione tym, że raport dotyczy złączy sygnałowych, a więc elementów przeznaczonych do pracy z sygnałami, w których nie trzeba podawać granicznych wartości prądów i napięć. O ile produkty takie bez problemu można znaleźć w ofertach każdego producenta i dystrybutora, to jednak brak płynnej granicy pozwalającej na kategoryzację w konsekwencji ma przełożenie na nieostry podział rynku od strony udziałów i finansów. Zestawienie to podzielone zostało na dwie części – na rysunku 4 pokazujemy najpopularniejsze firmy dystrybucyjne, a na rysunku 5 producentów zagranicznych.

Większa część firm pokazanych na rysunku 5 ma w kraju swoje biura, oddziały lub inną formalną reprezentację, co z pewnością pozytywnie przekłada się na świadomość i postrzeganie ich marki przez klientów. Wśród dostawców krajowych na pierwszych miejscach znalazły się firmy takie jak TME, Microdis, Maritex, JM Elektronik, a więc czołówka polskich dystrybutorów komponentów elektronicznych, obecnych na rynku od wielu lat i tym samym będących przedsiębiorstwami o ugruntowanej pozycji w branży.

Po stronie producentów zagranicznych również nie ma żadnego zaskoczenia, gdyż wszystkie firmy zaliczają się do znanych, a te z górnych pozycji mogą być wręcz uważane za ikony branży. Wiele z firm wymienionych na rysunku 5 to producenci w największym stopniu związani z automatyką i przemysłem, co potwierdza po raz kolejny znaną regułę mówiącą, że sektor ten tworzy w warunkach krajowych najbardziej wartościową część sprzedaży.