W opinii Steve'a Sanghiego, prezesa Microchipa, wartość akcji wielu producentów analogowych wzrosła o 35–40%, nawet bez żadnych propozycji wykupu. Niewątpliwie, choć dalsze fuzje i przejęcia są dalece prawdopodobne, samo zwyżkowanie akcji nie ułatwia ich ani nie przyspiesza. Według Gartnera od ogromnych przejęć w skali TI-National bardziej prawdopodobne są transakcje kupna firm średniej wielkości, w przedziale od 100 do 200 mln dol.

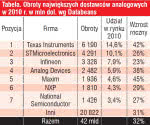

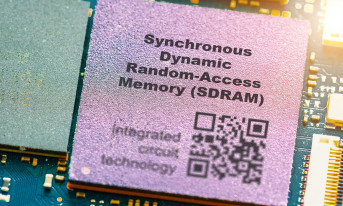

Mimo zainteresowania potencjalnych inwestorów przejęciami, ceny akcji firm powinny wcześniej wrócić do poziomu odzwierciedlającego ich realną wartość. Firma analityczna Databeans oszacowała wartość całego rynku analogowych układów scalonych w 2010 r. na 42,3 mld dol., a jej roczny przyrost wyniósł 32%.

TI liderem

Zanim TI zdecyduje się na zakup kolejnych firm, potrzebował będzie czasu, aby wchłonąć i włączyć National Semiconductor we własne struktury. Transakcja ta była największym zakupem TI od ponad 10 lat. W opinii prezesa TI Richarda Templetona transakcja miała pokazać silną pozycję i wpłynąć na wzrost firmy. Przejęcie pozwoli TI zwiększyć i uatrakcyjnić ofertę własnych produktów analogowych o 12 tysięcy różnorodnych układów Nationala, które zdaniem prezesa cechuje niezrównana jakość.

W 2010 r. przy sprzedaży na poziomie ponad 6 mld dol., TI zarezerwował dla siebie prawie 15% całego światowego rynku układów analogowych, a dzięki Nationalowi udział ten powiększy się o kolejne 3%. W ubiegłym roku sprzedaż TI wzrosła w skali rocznej o 42%, dzięki czemu jeszcze bardziej zwiększyła się jego przewaga nad zajmującym drugie miejsce STMicroelectronics. W roku ubiegłym TI uruchomił produkcję w nowej, analogowej fabryce RFAB w Teksasie operującej na płytkach 300mm.

Według Databeans ukończenie II etapu rozbudowy RFAB pozwoli TI zwiększyć obroty na rynku analogowym o kolejne 2 mld dol. rocznie. Teksański dostawca sprzedaje szczególnie dużo układów standardowych i katalogowych, w tym układów zasilania. Sprzedaż układów analogowych TI realizuje w największym stopniu na rynkach przemysłowych, ale również konsumenckich.

Inne firmy z USA

Poza TI, wśród firm zainteresowanych wykupem innych najczęściej wymieniane są trzy: Maxim, Microsemi oraz On Semiconductor. Wszystkie one przechodzą etap zwiększania skali produkcji i w ciągu ostatnich lat przejmowały inne firmy. Rok temu Maxim kupił Teridian Semiconductor, fablesowego dostawcę scalonych liczników energii elektrycznej, jak również innych układów zasilania.

Wcześniej firma kupiła od Ziloga fabryki i technologię układów do zabezpieczeń transakcji pieniężnych, gdzie produkowano mikrokontrolery Zatara. Z kolei wyspecjalizowany w dostawach układów analogowych i mixed-signal Microsemi przejął niecały rok temu za 430 mln dol. Actela, tym samym wchodząc na rynek FPGA, w tym w wersjach specjalistycznych np. odpornych na promieniowanie, na rynki kosmiczny, lotniczy i obronny.

Na powyższych przykładach widać, że dostawcy układów analogowych szukają okazji do rozszerzenia asortymentu i sprzedaży m.in. przez łączenie biznesu analogowego z komplementarnymi lub nowymi technologiami. Szereg produktów Maxima ma dzięki rozwiązaniom Ziloga bardziej zaawansowane zabezpieczenia, a w ofercie Microsemi wzbogaconej o układy FPGA pojawiły się bardziej kompleksowe systemy elektroniczne przeznaczone na wspomniane rynki profesjonalne.

Cele do przejęcia

Analitycy spekulują również, które firmy mogą stać się celami do przejęcia, wymieniając Advanced Analogic Technologies, Intersil, Monolytic Power Systems czy Power Integrations. Advance Analogic Technologies znajduje się w mało komfortowym położeniu, ponieważ ostatnio maleją jego obroty i przynosi straty. W I kw. br. firma uzyskała obroty 20 mln dol., podczas gdy w ostatnim kw. roku ubiegłego osiągnęła 22 mln, a rok wcześniej 24 mln dol. Strata netto AAT pogłębiła się do 7,7 mln, z 4,2 mln dol. rok wcześniej.

W odmiennej sytuacji jest Intersil, dostawca układów analogowych typu IDM, który rok wcześniej sam przejął fablesowego producenta układów mixed-signal Techwella. Intersil w I kw. roku sprzedał półprzewodniki za 199 mln dol., o 5% więcej w ujęciu rocznym i o 3% więcej kwartalnie. Jednak jego zysk netto zmalał do 14 mln dol. w I kw. br., z 28 mln rok wcześniej i z 26 mln dol. w ostatnim kw. 2010 r.

Jako kolejny cel do przejęcia wymieniany jest Power Integrations, choć firma ma stabilną pozycję, a jej wyniki są z roku na rok coraz lepsze. W 2010 r. obroty PI wyniosły 300 mln dol., o 39% więcej w skali roku. W I kw. br. uzyskał obroty 77 mln dol. i zysk netto 10 mln dol. Power Integrations dostarcza wysokonapięciowe sterowniki dla zasilaczy małej i średniej mocy.

W zeszłym roku firma zdołała sprzedać ponad miliard układów scalonych. Za akcent europejski na analogowym rynku M&A można uznać czerwcowe przejęcie Texas Advanced Optoelectronic Solutions (TAOS), producenta fotodetektorów, czujników zbliżeniowych i koloru, przez Austriamicrosystems za 320 mln dol.

Teksaski producent optoelektroniki, firma o rocznych obrotach 81 mln dol., od lat korzystała u Austriamicrosystems z dostaw usług foundry. Zdaniem austriackiej firmy układy TAOS rozszerzą i uzupełnią jej asortyment innowacyjnych sensorów, przyczyniając się do wzrostu sprzedaży na rynkach smartfonów, tabletów i innych komputerów PC.

Marcin Tronowicz