Powodem tak wysokich wzrostów jest poza poprawiającymi się perspektywami dla biznesu półprzewodników, coraz większa popularność modelu działalności typu fabless i fablite. Skłaniają ku temu przede wszystkim czynniki ekonomiczne, bo budowa nowoczesnej fabryki układów scalonych to niezmiennie od lat wydatek rzędu 3–4 mld dolarów.

Powodem tak wysokich wzrostów jest poza poprawiającymi się perspektywami dla biznesu półprzewodników, coraz większa popularność modelu działalności typu fabless i fablite. Skłaniają ku temu przede wszystkim czynniki ekonomiczne, bo budowa nowoczesnej fabryki układów scalonych to niezmiennie od lat wydatek rzędu 3–4 mld dolarów.

Podobnie przewiduje IC Insights, zakładając wzrost stopnia wykorzystania fabryk z 78% w II kw. 2009 do 89% na początku 2010. Oznacza to uzyskanie stanu sprzed kryzysu, kiedy to przed spadkiem do 68% w ostatnim kwartale przez większą część 2008 r. współczynnik ten utrzymywał się w okolicach 90%.

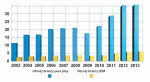

Sytuacja równie źle wyglądała na początku 2009 roku, gdy wykorzystanie fabryk spadało do poziomu 57%. Obecnie koniunktura poprawia się wraz ze staraniami OEM-ów do uzupełnienia uszczuplonych stanów magazynowych. Przełoży się to na roczny średni wzrost obrotów na poziomie 11% w okresie od 2008 do 2013 r. Jest to tempo dwa razy wyższe niż dla branży półprzewodników ogółem.

Co prawda rynek producentów układów scalonych na zamówienie (pure play) skurczy się o 16% w roku bieżącym, jednak już przez trzy kolejne będzie wzrastał w tempie ponad 20% rocznie. Tym samym pozycja firm tego typu będzie stale się umacniać. Segment pure play kontrolować będzie 84% całkowitego rynku produkcji półprzewodników w bieżącym roku, podczas gdy reszta przypadnie firmom typu IDM. Tak dobra koniunktura na rynku znajduje odbicie w wynikach czołowych graczy.

TSMC i UMC odnotowały znaczący wzrost zamówień w ostatnich miesiącach, w szczególności na układy sieciowe i komunikacji bezprzewodowej. Linie TSMC operujące na krzemie 65nm są zapełnione prawie w całości, podczas gdy poziom wykorzystania fabryk UMC pracujących na płytkach w wymiarze 8 cali przekroczył 90%. Wśród czołowych odbiorców TSMC wymienia się przede wszystkim MediaTek, Qualcomm, Broadcom, CSR oraz Atheros. Co ważne, wszystkie te firmy zainteresowane są procesami w wymiarze 65nm. Według zarządu TSMC, wraz z ogólną poprawą kondycji branży półprzewodników, obroty firmy w 2010 r. przekroczą poziom z ubiegłego roku.

Terminologia towarzysząca produkcji półprzewodnikówIDM – (Integrated Devices Manufacturing) – terminem tym określa się firmę zajmującą się produkcją półprzewodników, która posiada własne fabryki wytwarzające układy scalone i jednocześnie zajmuje się projektowaniem i opracowywaniem układów scalonych na własne potrzeby. Do tego modelu działalności zalicza się wiele dużych firm półprzewodnikowych, jak na przykład Texas Instruments lub Freescale albo Samsung. Fabless – to producent półprzewodników nieposiadający własnych fabryk. Firma taka zajmuje się wyłącznie opracowywaniem projektów układów scalonych, które następnie są zlecane do produkcji innym firmom dysponującym własnymi fabrykami. Takich firm jest na rynku bardzo wiele. Pierwszy był Xilinx, która pojawił się na rynku na początku lat 90. ubiegłego wieku, drugą firmą fabless była Chips and Technologies. Do grupy tej zaliczają się też Altera, NVidia, Broadcom, LSI Logic. Fablite – termin uzupełniający, określający producenta IDM posiadającego własne fabryki i realizującego w nich część produkcji, ale w pewnym obszarze zlecającego projekty do producentów zewnętrznych (foundries). Pure Play – to producent układów scalonych, który ma fabryki półprzewodników (foundries), ale nie zajmuje się opracowywaniem układów scalonych. Taka firma zajmuje się wyłącznie realizacją zleceń płynących ze strony firm fablite i fabless. Przykładem mogą być tajwańskie firmy TSMC i UMC lub singapurski Chartered, chiński SMIC, a także X-Fab, MagnaChip. Foundry – to skrót myślowy od silicon wafer foundry, oznaczający fabrykę półprzewodników. Termin ten początkowo oznaczał producenta Pure Play, dzisiaj jego znaczenie jest szersze i rozciąga się ogólnie na produkcję półprzewodników. |

Wzrost nie wyhamuje konsolidacji

Należy się spodziewać, że branża, dostosowując się do nowych wymagań, będzie reagować zwiększeniem działań konsolidacyjnych. Jest to typowa odpowiedź rynku na stan dekoniunktury. Procesy te jednak nie ustaną mimo odczuwalnego wzrostu zamówień. Analitycy zwracają uwagę na wzrastającą presję cenową, jaką w najbliższych latach będą wywierały działania Samsunga i Globalfoundries.

Rys. 1. Prognoza IC Insights dla branży producentów półprzewodników na lata 2003–2013 (dane w mld dolarów)

Podczas gdy chińscy producenci, jak SMIC, Grace, Hua Hong NEC oraz HeJian, starają się zdobyć większy kawałek rynku dla siebie, czołowi dostawcy z Tajwanu, czyli TSMC oraz UMC, równie agresywnie umacniają swoją pozycję. Sytuacja ta szczególnie odbija się na mniejszych producentach, jak Silterra, Altis czy Landshunt, którzy odczuwają coraz większą presję ze strony silniejszej konkurencji.

Bardzo prawdopodobne, że w niedalekiej przyszłości firmy te staną się przedmiotem przejęć, jeśli chcą utrzymać się na rynku. Zdaniem analityków, nawet skupienie się na rynkach niszowych czy oferta z niższej puli cenowej nie gwarantuje im przetrwania. Wzmożenie transakcji fuzji i przejęć widoczne jest szczególnie w Chinach. Połączenie Hua Hong NEC oraz Grace Semiconductor nie tylko odbije się na kształcie tamtejszego przemysłu półprzewodników.

Niewykluczone również, że SMIC przejmie Cension oraz Wuhan Xinxin, dwóch producentów, którymi obecnie zarządza. Rosnące koszty wprowadzania nowych technologii sprawiają, że tylko firmy z odpowiednio zasobnym portfelem będą w stanie finansować badania na tym polu, aby dotrzymać tempa czołowym graczom. Sytuacja ta uderzy również w największych w branży.

Nieuniknione, że doprowadzi to do uszczuplenia klubu czołowych dostawców do trzech nazw firm. O ile TSMC nie musi się jeszcze martwić o swoją pozycję lidera, zaciekła walka toczy się o drugie miejsce na podium. Najważniejszym wydarzeniem obecnie jest niewątpliwie przejęcie Chartered przez Globalfoundries. Dzięki tej transakcji, firma ma szansę zastąpić tajwańską UMC na pozycji drugiego, co do wielkości, producenta półprzewodników.

Nie stanie się tak jednak, jeśli UMC ostatecznie przejmie chińskie HeJian Technologies. Udziałowcy firmy wydali zgodę na zapłatę 285 mln dolarów za pozostałe, nienależące do UMC 85% udziałów w spółce. Na korzyść firmy działa niedawne złagodzenie obowiązującego w Tajwanie prawa dotyczącego możliwości przeprowadzania inwestycji na terenie Chin.

Wcześniej, za złamanie tych restrykcji, rząd Tajwanu domagał się dla UMC kary 155 tys. dolarów oraz więzienia dla trzech członków zarządu. Ostatecznie, uznał sąd, nie doszło do złamania prawa i zarówno firmę jak i oskarżonych uwolniono od zarzutów. Zarząd Globalfoundries nie ukrywa swoich ambitnych planów zdobycia większej części rynku, nawet jeśli oznacza to bezpośrednią konkurencję z TSMC.

W tym celu nie boi się podejmować kontrowersyjnych decyzji. Podczas gdy cała branża oszczędza, Globalfoundries nie tylko rozpoczyna budowę nowej fabryki, ale na lokalizację wybiera nie kraje o niskich kosztach, czyli przede wszystkim Azje, ale stan Nowy Jork.

Dzięki hojności głównego inwestora, czyli pochodzącego z emiratu Abu Dhabi funduszu ATIC, firma jest w stanie przeznaczyć na zakup Chartered 3,9 mld dolarów. Spekulacje na ten temat pojawiły się co prawda jeszcze w maju, jednak dotychczas przedstawiciele spółki zaprzeczali wszelkim pogłoskom.

Agresywna polityka firmy jest odpowiedzią na zarzuty części obserwatorów o małej samodzielności Globalfoundries, którego jedynym poważnym klientem początkowo było założycielskie AMD. Po zawarciu współpracy z ST Microelectronics oraz ARM, przejęcie klientów Chartered jest kolejnym sukcesem spółki. Wśród najważniejszych partnerów przejętego biznesu wymienia się Microsoft , Broadcom oraz Qualcomm.

Według analityków, najnowsze decyzje Globalfoundries mogą przynieść zaskakujące zmiany na rynku. Jeszcze niedawno nie spodziewali się oni wzrostu znaczenia rynkowego spółki przynajmniej przez najbliższy rok. Nie tylko brakowało jej poważnych klientów, ale również jedna fabryka w Dreźnie i znajdujący się w budowie ośrodek w USA to za mało, aby stanowić realną konkurencję dla TSMC czy nawet UMC. Dziś kombinacja dostępu do zaawansowanych technologii, coraz szersze kontakty w branży i silne zaplecze finansowe w postaci ATIC stanowią silne atuty spółki na globalnym rynku.

Jacek Dębowski