Mimo, że firmy te funkcjonują jako biznesowi partnerzy dostawców typu OEM, faktycznie to zleceniodawcy kształtują obustronną relację handlową. Dostawcy usług produkcji kontraktowej nie mają bezpośredniego kontaktu z końcowymi użytkownikami wytwarzanych produktów, chyba że mieści się to w zakresie zaaprobowanym przez zleceniodawcę. Producenci kontraktowi mają także ograniczony wpływ na dostawców i dystrybutorów komponentów, co nie czyni ich partnerami równorzędnymi.

Biznes jak wiele innych

Producenci kontraktowi nie mają w zwyczaju spierać się ze swoimi klientami o lepsze warunki dostaw, chociaż często pobierane przez nich marże są na tyle niskie, że firmy te zdają się balansować na progu opłacalności. Z tego powodu usługodawcy EMS sami najlepiej rozumieją znaczenie poprawy własnej marży i rentowności, i systematycznie, na różne sposoby, do tego dążą. Jednym ze sposobów polepszenia opłacalności biznesu jest rozszerzanie oferowanych usług o nowe, takie jak usługi projektowe, w tym weryfikację istniejących projektów pod kątem technicznym i ekonomicznym, czy nawet tworzenie projektów od nowa, a także obniżanie kosztów oparte na doskonaleniu procesów i optymalizacji (value engineering). Z drugiej strony firmy EMS niejednokrotnie wybierają taktykę wycofania się z produkcji mało dochodowej.

Potwierdzeniem tezy o trudnym charakterze biznesu dostaw kontraktowych mogą być wyniki czołowych firm z sektora. Tajwański Foxconn, chociaż w sierpniu br. odnotował wzrost sprzedaży na świecie, w okresie od stycznia do sierpnia osiągnął obroty 76,8 mld dol., o 7,5% mniejsze niż w analogicznym okresie roku ubiegłego. Flextronics zdołał uzyskać w finansowym roku 2012 sprzedaż za 29,4 mld dol. oraz marżę brutto zaledwie 5,2%, co jest typowym wynikiem dla sektora EMS. Kolejna firma znana z rynku globalnego oraz w Polsce to Jabil. O jego trudnościach świadczą niedawno ujawniane problemy z przestrzeganiem praw pracowników w Chinach, w tym miliony dolarów niewypłaconych nadgodzin, czas nadgodzin 3-krotnie przekraczający dopuszczalne normy, dyskryminacja przy naborze i inne. Nie najlepiej to świadczy o firmie, ale także pokazuje jej determinację w cięciu kosztów. Z powodu malejących zamówień na rodzimym rynku amerykańskim Jabil zamknął niedawno zakład produkcyjny zatrudniający ponad 700 osób w Arizonie.

| Dziesięciu największych dostawców usług EMS na świecie w 2012 r. według branżowego serwisu MMI |

||

| Pozycja | Firma | Lokalizacja |

| 1 | Foxconn | Tajwan |

| 2 | Flextronics | Singapur |

| 3 | Jabil | Floryda, USA |

| 4 | CalComp/New Kimpo | CalComp Electronics - Tajlandia |

| 5 | Celestica | Toronto, Kanada |

| 6 | Sanmina-SCI | Dolina Krzemowa, USA |

| 7 | Shenzhen Kaifa Technology | Shenzhen, Chiny |

| 8 | Benchmark | Teksas, USA |

| 9 | Plexus | Wisconsin, USA |

| 10 | USI | Universal Scientific Industrial - Tajwan |

Dostawcy EMS spoza ścisłej czołówki, m.in. Plexus i Sanmina, osiągają tylko trochę lepszą rentowność od kilku liderów rynku, ale ich obroty są wymiernie niższe. Tak samo jak w innych branżach i profilach biznesu firmy EMS muszą wybierać większe obroty i niższe marże lub nieco wyższe marże kosztem mniejszej liczby zleceń. Nawet olbrzymi Foxconn ma zawsze kłopot, kiedy tylko próbuje sięgnąć po choćby ułamek sowitych zysków notowanych przez swojego największego klienta - Apple’a.

Faza wzrostu

O skali produkcji wykonywanej przez firmy EMS świadczą obroty liderów tego rynku, w przypadku Foxconna w roku ubiegłym rzędu ponad 100 mld dol. Mimo skromnych marż działalność dostawców kontraktowych jest nie do przecenienia w łańcuchu dostaw podzespołów i kompletnych urządzeń elektronicznych, zarówno na rynkach zachodnich, jak i na ciągle rosnących rynkach wschodnich, z Chinami włącznie. Stopniowe rozszerzanie przedmiotu działalności na oferowanie projektów produktów, usługi łańcucha dostaw i logistyczne, usługi posprzedażne etc., świadczy o rosnącym potencjale tego modelu biznesu oraz działalności w obszarach o niskich kosztach wytwarzania. W sektorze EMS trwa konsolidacja, która następuje po zapewnieniu sobie przez dostawców trwałego miejsca w branży elektronicznej. Firmy przywykłe do twardej rywalizacją i niskich kosztów uczą się wytwarzać produkty o wysokiej jakości i prawdopodobnie z czasem dopracują się nowych modeli biznesowych.

Przykładowo, na początku roku Flextronics ogłosił inwestycję rzędu 32 mln dol. w centrum innowacji nowych produktów w Milpitas w Kalifornii. Jest to kolejny etap realizacji strategii firmy podwyższania poziomu jakości i zaawansowania technologicznego wytwarzanych produktów. Proces ten można porównać z rozwojem dawniej japońskich, a obecnie i koreańskich producentów samochodów. Wchodząc na rynek, zaczynali oni od tanich małych i średnich modeli, teraz oferują także auta duże i terenowe.

Z czasem wśród dostawców EMS znajdą się firmy gotowe produkować nie tylko dużo i tanio, ale zaoferują także niezawodne urządzenia wysokiej klasy. Na tej płaszczyźnie napotkają oczywiście uznane marki zachodnie, które mają własną ofertę innowacyjnych produktów z górnej półki. Oba modele wytwarzania - kontraktowy oraz projektowo-produkcyjny - współistnieją i ścierają się w różnych segmentach rynku w różny sposób. Dla renomowanych marek i producentów będzie gorzej, kiedy sprawni managerowie u dostawców kontraktowych zdołają połączyć tanią produkcję na dużą skalę z ofertą innowacyjnych urządzeń wysokiej klasy, konstruowanych według własnych projektów.

Daleki Wschód

W perspektywie globalnej istnieją dwa ośrodki wytwarzania urządzeń elektronicznych na kontrakt - Ameryka Północna i Daleki Wschód. Poza tym, że obaj liderzy rynku pochodzą z tego ostatniego, wśród największych firm EMS przybywa firm z Chin i okolic.

Na przestrzeni ostatnich trzech lat z pierwszej dziesiątki największych dostawców usług kontraktowej produkcji sprzętu elektronicznego wypadła jedyna firma europejska - Elcoteq, niegdyś dostawca Ericssona i Nokii i kontraktowy producent telefonów BlackBerry. Do pierwszej dziesiątki dołączyły za to chiński Shenzhen Kaifa oraz notowany na szanghajskiej giełdzie Universal Scientific Industrial (USI). W 2012 r. na czwartym miejscu, tuż za Jabilem, uplasował się CalComp z Tajlandii, należący do tajwańskiego grupy New Kinpo, dostawcy EMS/ODM i układów zasilania o zatrudnieniu ponad 80 tysięcy pracowników.

Lider rynku nie przestaje inwestować. Po zawirowaniach z prawami pracowników w Chinach firma otwiera się na nowe kierunki, planując rozwój zaplecza produkcyjnego m.in. w Brazylii i Indonezji. Jednym z ostatnich zamierzeń firmy, jak informował dziennik "China Post", jest zespół zakładów produkcyjnych w Indonezji, które mają być realizowane w ciągu najbliższych pięciu lat. W tym kompleksie fabrycznym o przewidywanej wartości 10 mld dol. powstawać mają telefony komórkowe, tablety i inne wyroby.

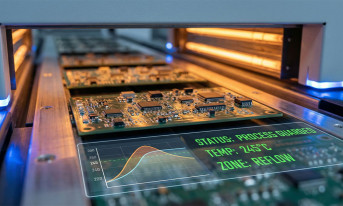

W Chinach rosnące oczekiwania płacowe skłaniają lokalnych dostawców usług EMS do zwiększania wydajności i zdolności produkcyjnej. Jedną z typowych zmian jest przejście z montażu ręcznego na automatyczny montaż powierzchniowy (SMT). Firmy zaopatrują się więc w większą ilość sprzętu montażowego oraz budują nowe linie i zakłady produkcyjne. Urządzenia do montażu SMT są zazwyczaj sprowadzane od dostawców z zagranicy, takich jak Fuji, Yamaha, Samsung, Universal czy Siemens.

Na lokalnym rynku ponad 80% firm pochodzi z samych Chin i większość z nich to podmioty małe i średnie. Pozostała mniejszość firm zagranicznych dominuje jednak na chińskim rynku, rezerwując dla siebie ponad 80% obrotów. Są to praktycznie wszyscy pozostali gracze z pierwszej dziesiątki, a więc Foxconn, Flextronics, Jabil, CalComp, Celestica, Sanmina, Benchmark, Plexus i USI.

Marcin Tronowicz