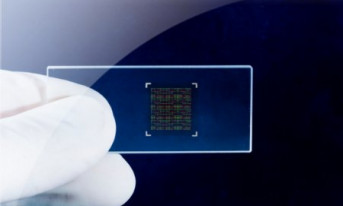

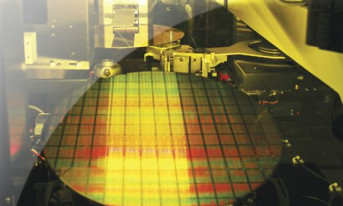

O prymat w zaawansowaniu procesorów produkcyjnych zaciekle walczą TSMC i Globalfoundries. Ta ostatnia firma niedawno ogłosiła, że w 2014 r. zaoferuje 14-nanometrową technologię FinFET, co można traktować jako swoiste wyzwanie rzucone TSMC, liderowi produkcji układów na kontrakt pod względem obrotów i marży.

Globalfoundries kontra TSMC

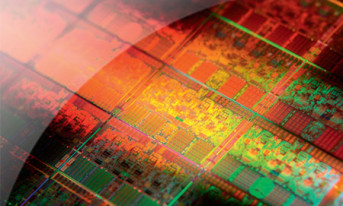

Przed wejściem Gloablfoundries na rynek TSMC był niekwestionowanym i jedynym liderem w dostawach usług foundry, jednak firma z kapitałem ze Zjednoczonych Emiratów Arabskich zmieniła układ sił. Według IC Insights w roku 2012 Globalfoundries ma uzyskać 65% obrotów z zaawansowanej technologii procesu produkcyjnego o wymiarze 45nm lub niższym, podczas gdy TSMC osiągnie tylko 37% obrotów z tak zaawansowanej technologii procesu.

TSMC to jednak od lat największy potencjał zakładów fabrycznych. Sprzedaż półprzewodników firmy wykonanych w procesie o wymiarze 45nm i niższych w 2012 r. wyniesie 6,23 mld dol., w porównaniu do analogicznej sprzedaży za 2,79 mld dol. prognozowanej dla Globalfoundries.

TSMC to jednak od lat największy potencjał zakładów fabrycznych. Sprzedaż półprzewodników firmy wykonanych w procesie o wymiarze 45nm i niższych w 2012 r. wyniesie 6,23 mld dol., w porównaniu do analogicznej sprzedaży za 2,79 mld dol. prognozowanej dla Globalfoundries.

Wieloletni gracz nr 2 na rynku usług foundry, tajwański UMC, uzyska z zaawansowanej technologii procesu 45nm i niższego 11% obrotów, poinformował IC Insights. Czwarty na rynku SMIC ma najmniejszy z czołówki producentów pure play udział w nowoczesnych technologiach produkcji. Chińska firma dopiero niedawno wdrożyła technologię 45nm do produkcji wielkoseryjnej i według IC Insights w 2012 r. osiągnie z niej sprzedaż na poziomie poniżej 1% obrotów.

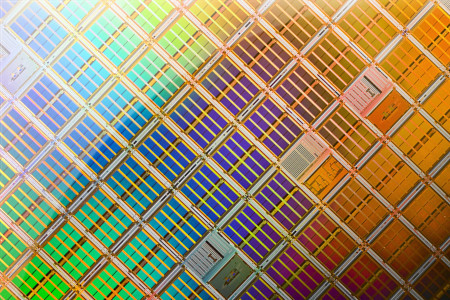

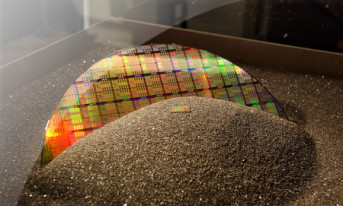

W opinii firmy analitycznej, za pojedynczą płytkę krzemową w roku obecnym TSMC uzyska średnio 1190 dolarów. W ślad za nim sytuuje się Globalfoundries, który z pojedynczej płytki średnio wygeneruje 1157 dolarów, SMIC natomiast odpowiednio 759 dolarów. Oczywiście procent sprzedaży układów wykonanych w zaawansowanej technologii ma wymierny wpływ na zysk firmy.

| Tab. 1. Obroty czołowych dostawców kontraktowych z technologii procesu < 45nm, w mln dolarów (źródło: IC Insights) | ||||||||

| TSMC | Globalfoundries | UMC | SMIC | |||||

| Okres | Sprzedaż | % łącznej sprzedaży |

Sprzedaż | % łącznej sprzedaży |

Sprzedaż | % łącznej sprzedaży |

Sprzedaż | % łącznej sprzedaży |

| 1K 2012 | 1320 | 37% | 586 | 62% | 75 | 9% | 1 | <1% |

| 2K 2012 | 1518 | 35% | 701 | 64% | 87 | 9% | 1 | <1% |

| 3K 2012 | 1717 | 37% | 762 | 66% | 121 | 12% | 2 | <1% |

| 4K 2012 | 1671 | 40% | 741 | 68% | 144 | 15% | 2 | <1% |

| Razem 2012 | 6226 | 37% | 2790 | 65% | 427 | 11% | 6 | <1% |

Liderzy branży

Na liście 20 największych dostawców półprzewodników przygotowanej przez IC Insights znajduje się trzech czołowych producentów typu pure play. W II kwartale 2012 r. cała trójka liczona łącznie odnotowała kwartalny wzrost obrotów o 20%, co jest bardzo dobrym wynikiem na tle pozostałych 17 dostawców układów, dla których średni łączny wzrost wyniósł zaledwie 1%. Według IC Insights średni łączny wzrost dla wszystkich 20 największych dostawców, łącznie z 3 dostawcami kontraktowymi, wyniósł 3% w skali kwartalnej.

Trzech producentów pure play otwiera więc ranking największych dostawców klasyfikowanych pod względem tempa wzrostu. Stopień wykorzystania fabryk przez TSMC wyniósł w omawianym okresie 102% (więcej niż 100 ze względu na sposób wyliczania go przez firmę). Globalfoundries, dzięki wzrostowi obrotów o 18%, usytuowało się na 16 miejscu największych dostawców układów, i w nieodległym czasie zdaniem analityków, firma ma duże szanse przeskoczenia Fujitsu na 15 pozycji.

Trzech producentów pure play otwiera więc ranking największych dostawców klasyfikowanych pod względem tempa wzrostu. Stopień wykorzystania fabryk przez TSMC wyniósł w omawianym okresie 102% (więcej niż 100 ze względu na sposób wyliczania go przez firmę). Globalfoundries, dzięki wzrostowi obrotów o 18%, usytuowało się na 16 miejscu największych dostawców układów, i w nieodległym czasie zdaniem analityków, firma ma duże szanse przeskoczenia Fujitsu na 15 pozycji.

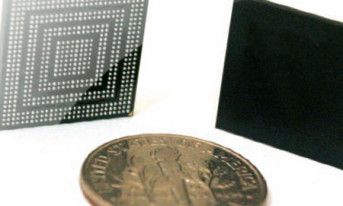

Nowe produkty przewidziane na IV kwartał 2012 r. mogą wpłynąć na dalszą poprawę popytu na ogólnym rynku półprzewodników. Należą do nich wprowadzona kolejna wersja iPhone'a - "5", z takimi nowościami jak szybki internet LTE, aparat z matrycą 8 Mpix i trzy mikrofony, oraz zapowiedziana na koniec października nowa wersja systemu operacyjnego Microsoftu - Windows 8, dostosowana także do smartfonów i tabletów. Również Intel ma jeszcze w 2012 r. zaoferować kilka rodzajów swoich bardzo cienkich ultrabooków.

Ponadto IC Insights przewiduje, że dzięki sukcesom ekonomicznym dostawców fablesowych, jak też przechodzeniu czołowych IDM-ów (TI, STMicroelectronics, Renesas) na model fab-lite, przed producentami półprzewodników typu pure-play rysuje się pomyślna perspektywa silnego popytu na najbliższych kilka lat.

| Tab. 2. Liderzy rynku półprzewodników według stopy wzrostu w I poł. 2012 r. w mln dolarów (źródło: IC Insights) | ||||

| Miejsce | Firma | Siedziba | Obroty w 1 poł. 2012 r. |

Zmiana 2K 12 / 1K 12 |

| 1. | TSMC | Tajwan | 7905 | 22% |

| 2. | Globalfoundries | USA | 2060 | 18% |

| 3. | UMC | Tajwan | 1804 | 16% |

| 4. | NXP | Europa | 2053 | 12% |

| 5. | Freescale | USA | 1900 | 8% |

| 6. | SK Hynix | Korea Pd. | 4406 | 8% |

| 7. | Broadcom | USA | 3687 | 8% |

| 8. | TI | USA | 6069 | 7% |

| 9. | STMicroelectronics | Europa | 4123 | 6% |

| 10. | Samsung | Korea Pd. | 14551 | 6% |

Powyżej 45nm

Luka technologiczna pomiędzy SMIC a pozostałymi dostawcami usług foundry jest jeszcze większa, niż pomiędzy trzema liderami pure play a SMIC. Z pozostałych kontraktowych producentów układów, tylko czterech z pierwszej osiemnastki, TowerJazz, Grace/HHNEC, Dongbu i Xinxin, ma w 2012 r. zejść w procesie do wymiaru 90nm lub poniżej, wynika z informacji przedstawionych przez IC Insights. Łączne szacowane obroty pozostałych 14 dostawców kontraktowych mają wynieść 4,6 mld dolarów w 2012 r., około 15% całkowitego rynku produkcji półprzewodników typu pure-play, poinformował IC Insight.

Większość fabryk tych firm usytuowana jest na Dalekim Wschodzie, część w USA. Wśród liczących się dostawców usług foundry z Europy są dwie: X-Fab i STMicroelectronics - od kilku lat czołowy kontraktowy dostawca układów MEMS. W wytwarzanie MEMS-ów chce się zaangażować mocniej również X-Fab. W III kwartale br. firma zadeklarowała, że wyda 50 mln dolarów w ciągu najbliższych trzech lat na rozwój produkcji MEMS. Poza MEMS X-Fab wytwarza na kontrakt układy typu mixed-signal. Jego fabryki mieszczą się w Erfurcie i Dreźnie, a także w Teksasie i Malezji.

Z kolei STMicroelectronics, niezależnie od sukcesów w dostawach MEMS, zmienia obecnie model biznesowy z IDM coraz bardziej na fab-lite, a jego partnerem w usługach foundry jest m.in. Samsung. We wrześniu br. obie firmy ogłosiły współpracę przy wytwarzaniu zaawansowanych produktów STMicro w procesie Samsunga 32/28nm. W fabrykach koreańskiej firmy powstawać będą układy SoC przeznaczone na rynki urządzeń przenośnych, konsumenckich i sieciowych.

Słabsza końcówka roku

Analitycy prognozują słabszą końcówkę roku i niższy wzrost obrotów dostawców usług foundry. Według firmy analitycznej IHS iSuppli już w III kwartale mogli oni uzyskać mniej zamówień na dalszą produkcję. Mimo tendencji wzrostowej na zaawansowane urządzenia technologiczne w całej branży półprzewodnikowej, pod koniec roku firmy dysponujące fabrykami układów zaczną odczuwać gorsze warunki ekonomiczne w skali globalnej. W II kwartale obroty dostawców kontraktowych wzrosły o 16% do 7,8 mld dolarów, poinformowało IHS iSuppli. Wzrost wyhamował w III kwartale, a obroty firm szacunkowo wyniosły 8,3 mld dolarów, 8% więcej w ujęciu kwartalnym. IHS przewiduje, że w ostatnim kwartale roku nastąpi 5-procentowy spadek obrotów, do 7,9 mld dolarów.

O ile spadek obrotów w ostatnim kwartale, po wzroście w III kwartale jest czynnikiem typowym dla branży, w tym roku większy wzrost wystąpił już w II kwartale, wcześniej niż zwykle. Jest to związane z przesunięciem początku dostaw układów do nowych urządzeń projektowanych pod kątem sprzedaży masowej z III kwartału na drugą połowę II kwartału, podsumowała agencja.

Przesunięcie to wynika z wprowadzania na rynek konsumenckich produktów bezprzewodowych następnej generacji, takich jak telefony komórkowe i tablety, wcześniej w ciągu roku, aby dłużej trwał okres ich sprzedaży. Dostawcy typu OEM chcą zapewnić sobie również elastyczność, licząc, że będą mogli jak najlepiej utrafić z produktami w szczytowy okresu zakupów.

Słabszy będzie, zdaniem IHS, także I kw. nowego roku. Tendencja zacznie się odwracać w II kwartale, a w kolejnym dostawcy kontraktowi odnotują 10% wzrost obrotów w skali kwartalnej, zapowiada IHS.

Marcin Tronowicz

TSMC