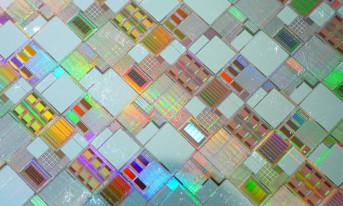

W skład konsorcjum, któremu przewodzi Bain Capital, wchodzą m.in. firmy Apple Inc., Dell Inc., SK Hynix Inc. i japońska firma Hoya Corp. W przyjęciu przez Toshibę oferty Baina kluczową rolę odegrał producent iPhone'ów. Apple interesował się chipową jednostką Toshiby ze względu na strategiczne znaczenie pamięci flash, niezbędnych dla iPhone'ów i innych produktów. Jedynie garstka firm oferuje w tym zakresie najwyższą technologię, a dominującym graczem jest Samsung, który kontroluje około 40% rynku pamięci flash. Firmie Apple zależało na utrzymaniu światowej konkurencji, by pozycja Samsunga nie ulegała dalszemu wzmacnianiu. Bain liczy na ogromny popyt i rosnące ceny chipów pamięciowych.

Zgodnie z umową Bain, Toshiba, SK Hynix i Hoya zapłacą około 960 miliardów jenów za akcje zwykłe i zamienne, podczas gdy Apple, Dell, Kingston i Seagate wydadzą około 440 miliardów jenów za zamienne i niezamienne akcje uprzywilejowane. Powołana przez konsorcjum specjalna jednostka dokonująca przejęcia będzie nosiła nazwę Pangea i otrzyma około 600 mld jenów w formie pożyczek. Firma Seagate zainwestuje 1,25 miliarda dolarów w niezamienne akcje uprzywilejowane.

źródło: Bloomberg