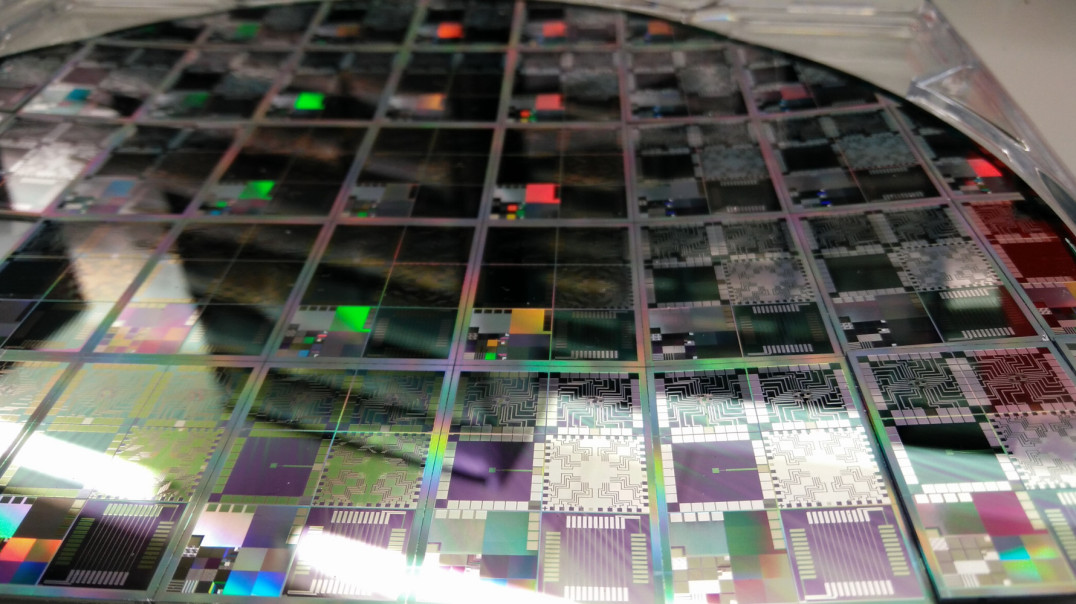

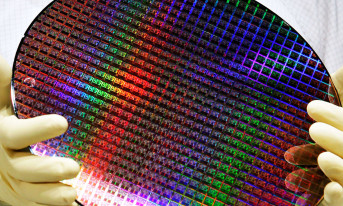

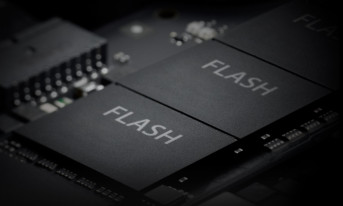

W grudniu Samsung dysponował zdolnościami produkcji na poziomie 2,9 mln płytek krzemowych miesięcznie, liczonymi jako ekwiwalent płytek 200 mm. Stanowiło to 15% światowej produkcji, przy czym dwie trzecie wytwarzanych płytek było wykorzystane w pamięciach flash typu DRAM i NAND. Obecnie firma buduje nowe fabryki w Hwaseong i Pyeongtaek w Korei oraz w Xian, w Chinach.

Tajwański TSMC posiada największy na świecie zakład typu pure-play foundry, który wytwarza 2,5 mln wafli krzemowych miesięcznie, co odpowiada za 12,8% globalnej produkcji. Przedsiębiorstwo jest w trakcie budowy nowego zakładu, który będzie należeć do kompleksu Fab 15 w Taichung na Tajwanie. Dodatkowo w pobliżu kompleksu Fab 14 w Tainan powstaje nowy zakład produkcyjny - Fab 18.

Trzecim co wielkości producentem płytek krzemowych pod koniec 2019 roku był Micron, którego zakłady wytwarzały ponad 1,8 mln płytek, co odpowiadało za 9,4% globalnej produkcji. Do wzrostu mocy produkcyjnych Microna przyczyniło się otwarcie w Singapurze nowej fabryki płytek 300 mm. Firma przejęła również udziały Intela w działającej jako joint venture fabryce IM Flash w Lehi, w stanie Utah. W bieżącym roku Micron planuje otworzyć drugą fabrykę w Manassas, w stanie Wirginia.

Koreański SK Hynix pod koniec roku ubiegłego pod względem produkcji płytek krzemowych zajmował miejsce czwarte. Miesięczna wydajność jego zakładów osiągała prawie 1,8 mln wafli, co odpowiadało za 8,9% światowych dostaw. Ponad 80% z nich wykorzystywano do produkcji chipów pamięci flash typu DRAM i NAND. W 2019 roku firma ukończyła budowę nowego zakładu w Cheongju, w Korei oraz w Wuxi, w Chinach. Kolejna fabryka ma powstać w Icheon, w Korei.

Piątkę największych dostawców płytek zamyka dostawca układów scalonych Kioxia - wcześniej działający pod marką Toshiba Memory - z mocami produkcyjnymi oszacowanymi na 1,4 mln wafli krzemowych miesięcznie. Firma odpowiadała za 7,2% globalnych dostaw. Ich znaczna część była wykorzystana do produkcji chipów pamięci NAND dla partnera technologicznego - Western Digital.

Źródło: DigiTimes