Producenci samochodów, którzy wstrzymali produkcję z powodu braku chipów, rozumieją, że za każdy dolar, który zaoszczędzili dzięki utrzymywaniu zapasów układów scalonych na niskim poziomie, marnują teraz setki w sprzedaży samochodów. Problemy z dostępnością półprzewodników mają ustąpić dopiero w 2023 r., ale zdaniem specjalistów po normalizacji pojawią się kolejne kłopoty - może nastąpić nadwyżka mocy produkcyjnych w 2024 r. i prawdopodobnie będzie brakować ogniw akumulatorowych.

Wszystko zależy od tego, ile nowych fabryk półprzewodników zostanie zbudowanych lub zmodernizowanych w kolejnych miesiącach. Wiele inwestycji we wzrost potencjału produkcyjnego wspierają rządy, które dosypują inwestorom pieniędzy, upatrując w takich działaniach ochrony rynku, przewagi technologicznej, itp. Niemniej, kiedy dany producent jest finansowany przez rząd, czyli rozbudowa mocy wytwórczych staje się polityką, zysk i rentowność przedsięwzięcia nie ma dla niego dużego znaczenia. Celem jest zdobycie udziału w rynku. To będzie problem, największy prawdopodobnie w Chinach.

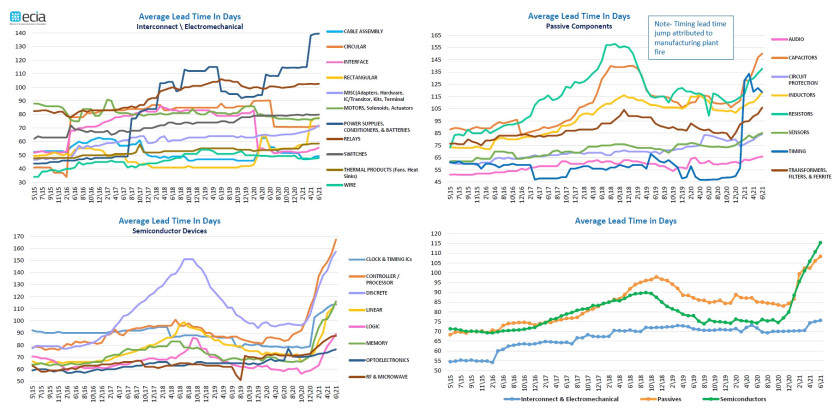

Na zestawieniach średnich czasów dostaw komponentów elektronicznych publikowanych przez stowarzyszenie ECIA nie widać jeszcze żadnych oznak normalizacji. Aktualnie dostępne są dane za czerwiec i mówią one o dalszym wydłużaniu się terminów realizacji zamówień. Warto też zauważyć, że obecna sytuacja jest wyraźnie gorsza od tego, co mieliśmy na rynku w 2018 roku. Cały czas najdłużej trzeba czekać na mikrokontrolery, układy cyfrowe, kondensatory i elementy mocy/zasilające. Aktualnie głównymi czynnikami powodującymi niedobory w zakresie zaawansowanych układów jest migracja rynku z technologii 4G (tj. chipów 12- i 16-nm) do 5G (7 nm i mniej).

Niedobory dają producentom chipów możliwość podniesienia cen. Część fabryk zabezpiecza długoterminowe kontrakty ze strategicznymi klientami po lekko skorygowanych w górę cenach, natomiast zdecydowanie podnosi ceny klientom mniejszym. Duzi klienci zyskują na tym, bo płacą niewiele więcej lub tyle samo, a gdy sytuacja się zmieni, zawsze mogą wymusić renegocjację kontraktów. Wiele producentów chipów staje przed poważnymi problemami wiążącymi się z rosnącą inflacją. Ceny też rosną, bo strategia zaopatrzenia w komponenty zmienia się w firmach z „just-in-time” na „just-in-case”, czyli „kupujmy na zapas na wszelki wypadek, bo nie wiadomo co przyniesie koniec roku”.