Rynek

Szerokie spektrum branż i duża różnorodność zastosowań powinny być pozytywnym stymulatorem rynku układów do bezprzewodowej transmisji. Produkty te nie mają także charakteru nowości, a spora grupa inżynierów, jeśli się już z nimi nie zetknęła, to zapewnie ma ogólną orientację i jest świadoma tkwiących w nim możliwości. Z tego powodu wzrosty obrotów podzespołów i modułów komunikacyjnych powinny być zbliżone do wyników innych grup komponentów elektronicznych. Zgodnie z rysunkiem 1, na którym prezentujemy zanotowane przez uczestników raportu wzrosty sprzedaży, jakie uzyskaliśmy z redakcyjnych ankiet, widać jednak, że potencjał rynkowy omawianych wyrobów nie jest aż tak duży.

Najlepszy pod względem koniunktury był rok 2007, ale już w 2008 część firm zanotowała spadki. Większość wskazań przedstawianych na wykresie też ma maksima raczej w zakresie niższych wartości w przedziale 1–25%, co jest znaczące.Do prawdopodobnych powodów, dlaczego rynek ten może być słabszy, można zaliczyć to, że większość podzespołów i modułów do bezprzewodowej komunikacji trafia do nowych produktów i jest bazą do nowych opracowań.

Zapewne stąd rok 2008, który w wielu innych grupach towarowych był dobry lub nawet bardzo dobry, w układach komunikacyjnych już wykazywał oznaki osłabienia. Rynek czeka też na naprawdę masowe aplikacje, takie jak zdalny odczyt liczników mediów, które powinny pchnąć w górę statystyki, a także na upowszechnienie się komunikacji bezprzewodowej w przemyśle. Poza tymi obszarami producenci muszą silnie ze sobą konkurować i sporo inwestować w rozwój nowych produktów.

Marek Naumowicz Key Account Manager w Acte Jaka jest przybliżona wartość krajowego rynku produktów do komunikacji w pasmach ISM? Polski rynek ISM podobnie jak i inne branże jest praktycznie nieograniczony, zarówno pod względem pomysłowości projektantów, jak i rozwiązań technicznych, jakie można wykorzystać do ich realizacji. W związku z powyższym ciężko jest oszacować rzeczywistą wartość rynkową rozwiązań ISM. Ponadto trzeba zaznaczyć, iż pod względem wykorzystania możliwości rozwiązań radiowych w przemyśle i codziennym życiu cały czas znajdujemy się na początku ścieżki. Możliwe, że w przyszłości doprowadzi ona do całkowitego bądź większościowego odrzucenia rozwiązań przewodowych. Pierwsze kroki na polu rozwiązań z wykorzystaniem częstotliwości ISM stawiały firmy zajmujące się elektroniką konsumpcyjną. W kolejnych latach pojawiły się produkty przeznaczone dla rynku ochrony i monitoringu pojazdów oraz bezprzewodowa transmisja radiowa dalekiego zasięgu. Kolejnym krokiem będzie wdrożenie systemów AMR (Automatic Measurement Reading) na potrzeby firm rozliczających zużycie energii oraz mediów. Już dziś nad takimi systemami pracują polskie firmy wraz z dystrybutorami dostarczającymi np. energię elektryczną do domów, wykorzystując rozwiązania radiowe, które oparte są na europejskich standardach i normach. Jaka jest atrakcyjność podzespołów i modułów z punktu widzenia działalności dystrybucyjnej? W ostatnich latach producenci rozwiązań radiowych znacząco poszerzyli swoją ofertę produktów ISM. Obecnie w dystrybucji obok rozwiązań znanych od dawna, takich jak Bluetooth i Zig- Bee, odnajdujemy całą gamę produktów działających na częstotliwościach 433 MHz, 868 MHz, 2,4 GHz. Nowe rozwiązania w pełni wykorzystują możliwości protokołów radiowych do budowy sieci typu Mesh, przemysłowego standardu bezprzewodowego M-Bus czy bezprzewodowej transmisji PLC. W ostatnim czasie w ofercie dystrybutorów pojawiły się również rozwiązania bazujące na standardzie WiMax, zapewniające dostęp do szerokopasmowego Internetu np. przy przesyłaniu aktualnych obrazów wideo z kamer monitoringu. Niemniej najbardziej widoczny jest rozwój w stronę automatyzacji odczytu liczników. W Polsce jest ponad 10 mln liczników energii elektrycznej i jest to tylko jedno z wielu miejsc, gdzie możemy zastosować radio ISM-owe. Rozwiązania stricte przemysłowe przesuwają się w kierunku drugiego planu – jest to rynek dla rozwiązań pod klucz z względnie mniejszym potencjałem ilościowym projektów. Czego oczekują klienci? Przede wszystkim stabilności rozwiązania. W następnej kolejności pomocy przy wyborze odpowiedniego dla klienta produktu oraz wsparcia technicznego. Z doświadczenia mogę stwierdzić, iż rzetelne przekazanie klientowi informacji o dostępnych produktach ISM wyklucza ewentualne nieporozumienia wynikające z wygórowanych oczekiwań klienta wobec produktu, a przyspiesza podjęcie decyzji w kwestii zastosowania urządzenia. Co zmienia się w technologii tych produktów? Zmiany dotyczą głównie dostępnych protokołów radiowych, np. bezprzewodowy M-Bus, bezprzewodowy PLC. W związku ze wzrastającymi potrzebami klientów odnośnie do zasięgu radiowego, dostawcy opracowują rozwiązania pracujące na nowych częstotliwościach radiowych. Warto nadmienić, iż również polskie firmy oferują rozwiązania ISM w pełni współpracujące z aktualnie dostępnymi produktami zagranicznych dostawców. |

Dla rynku dystrybucji oznacza to, że nowe układy komunikacyjne pojawiają się często, a różnice w parametrach technicznych pomiędzy poszczególnymi producentami są na tyle niewielkie, że promocja sprzedaży nie jest łatwa. Wyniki za pierwszy kwartał 2009 roku obrazują to, co aktualnie dzieje się w gospodarce (rys. 2). Blisko jedna trzecia firm podała, że w ujęciu rocznym notują spadek sprzedaży, czasem jest on nawet głęboki. Dla blisko połowy przedsiębiorstw, które nadesłały ankiety, wyniki z pierwszych trzech miesięcy określone zostały jako stabilizacja sprzedaży, co w kryzysie powinno cieszyć. Niemniej trzeba pamiętać, że nie wszystkie firmy dysponują dokładnymi raportami pozwalającymi patrzeć na wskaźniki sprzedaży w rozbiciu na poszczególne grupy produktów lub też nie robią takich zestawień na bieżąco.

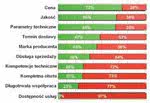

Rys. 7. Zestawienie obrazujące, które czynniki oferty handlowej są w największym stopniu brane pod uwagę przez klientów przy wyborze dostawcy. Zielonym kolorem zaznaczono głosy oddane w ankietach na „tak”, czerwonym na „nie”

Efekt jest taki, że dane, jakie otrzymujemy, są przybliżone lub mogą być niepełne. Ciekawie wyglądają wyniki głosowania na najpopularniejszych dystrybutorów podzespołów i modułów do komunikacji bezprzewodowej, jakie pokazujemy na rysunku 3. Na czołowych pozycjach znalazły się Acte, JM Elektronik, Elhurt i Masters, a więc czołowe firmy krajowego rynku dystrybucyjnego.

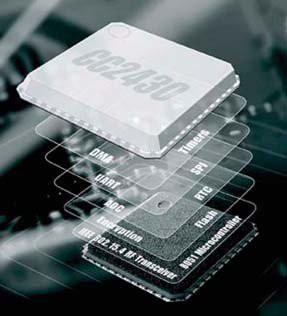

Na kolejnym rysunku 4 pokazane zostało analogiczne zestawienie najpopularniejszych marek zagranicznych, jednak bez podziału na wytwórców modułów i podzespołów monolitycznych. Zwycięstwo w tym rankingu produktów Texas Instruments też nie wydaje się zaskakujące, gdyż Chipcon był jedną z pierwszych firm na rynku, która zaoferowała monolityczne układy scalonych transceiverów na pasma ISM.

Dzisiaj firma jest częścią TI, jednego z największych producentów półprzewodników na świecie. Kategoria „inne” na wykresie objęła takie marki jak m.in. Analog Devices, Nordic Semiconductor, Silicon Laboratories, CML, Cypress, Infineon, a po stronie modułów Micrel, RFM, Hope Micro, Telit. Kolejne dwa rysunki obrazują odpowiedzi na pytanie o to, jaka grupa produktów spośród tego, co jest dostępne na rynku, sprzedaje się najlepiej (rys. 5) oraz w zakresie jakiego asortymentu konkurencja na rynku jest największa.

W obu przypadkach najwięcej głosów zebrały transceivery monolityczne oraz mikrokontrolery z wbudowanym blokiem komunikacji radiowej. Razem oba produkty pokrywają około połowy wskazań. Na drugim biegunie znalazły się moduły hybrydowe, które zdaniem uczestników raportu cieszą się najsłabszym zainteresowaniem, a uzyskiwane przychody ze sprzedaży są jeszcze mniejsze. Takie wyniki są zapewne konsekwencją ich roli rynkowej sprowadzającej się zwykle do najprostszych aplikacji, jak otwieranie drzwi.

Prosta konstrukcja bazująca na odbiorniku superreakcyjnym oznacza też w konsekwencji niskie ceny i dochody ze sprzedaży. Na rysunku 7 pokazane zostało tradycyjne zestawienie ilustrujące wyniki głosowania w ankietach nad znaczeniem dziesięciu głównych cech oferty handlowej dostawców układów ISM.

Największe znaczenie mają oczywiście cena, jakość wykonania i parametry techniczne, a więc standardowy zestaw kryteriów, który praktycznie zawsze okupuje czołowe pozycje takich zestawień. Kolejne dwa miejsca przypadły na termin dostawy i markę producenta, co może sugerować, że konstruktorzy cenią sobie produkty pochodzące od dużych i znanych firm, kładących nacisk na rozwój i nowe konstrukcje, takie, do których istnieje dobre wsparcie techniczne i są narzędzia projektowe, biblioteki darmowego oprogramowania. Stosunkowo słabo postrzegane jest znaczenie kompetencji technicznych dostawców.

Być może dlatego, że w przypadku modułów komunikacyjnych, a więc konstrukcji gotowych do pracy, przetestowanych i pewnych, nie ma potrzeby prowadzenia szczegółowych konsultacji. Z kolei dla układów monolitycznych można wesprzeć się notami aplikacyjnymi i projektami referencyjnymi, co ogranicza konieczność kontaktów z działem wsparcia technicznego.

Wyjaśnieniem może też być to, że typowa aplikacja scalonego transceivera jest bardzo prosta – poza układem scalonym, rezonatorem kwarcowym układ tworzy kilka elementów RC, dwie, trzy cewki o stałej indukcyjności i antena paskowa w postaci standardowej zwymiarowanej pętli lub paska na laminacie płytki drukowanej. Podobnie jak w przypadku nowoczesnych układów zasilających wszystko, co mogłoby sprawiać problemy, zostało ukryte wewnątrz struktury scalonej.

Niewątpliwie rynek podzespołów i modułów do bezprzewodowej komunikacji szybko ewoluuje, a funkcjonalność oraz możliwości techniczne układów zwiększają się wyraźnie z każdym nowym produktem. Liczba producentów półprzewodników zajmujących się omawianą tematyką też powoli wzrasta.

Poza największymi koncernami o szerokiej ofercie do grona wytwórców dołączają mniejsze firmy, tworząc rozwiązania specjalistyczne lub ukierunkowane na specyficzne aplikacje. Ograniczenia mocy nadawania wynikające z pracy w pasmach ISM, ukierunkowanie na aplikacje zasilane z baterii i tym samym konieczność pogodzenia ze sobą wielu sprzecznych czynników, takich jak duży zasięg, niski pobór mocy, małe wymiary anteny, jest wyzwaniem technologicznym i jednocześnie szerokim polem do innowacyjnych projektów.

|

Archiwum raportów Wcześniejsze raporty „Elektronika” są dostępne na stronie: www.ElektronikaB2B. pl. Czytelnikom oferujemy bezpłatną prenumeratę wydania elektronicznego, która jest doskonałym sposobem archiwizowania starych numerów „Elektronika”. Zachęcamy do zaprenumerowania e-wydania „Elektronika”. Bezpłatną prenumeratę w postaci plików PDF można zamówić na: www. elektronikaB2B.pl/eprenumerata. Archiwum raportów W tabeli 3 został zamieszczony plan raportów, jakie ukażą się w „Elektroniku” w ciągu najbliższych miesięcy. Firmy zainteresowane otrzymaniem ankiety i uczestnictwem w raporcie mogą zgłosić się do nas już teraz, co da gwarancję otrzymania ankiety w terminie. Ankiety rozsyłamy pocztą elektroniczną. Zgłoszenia prosimy nadsyłać na adres: raport@elektronik.com.pl. |

Przychody, jakie uzyskują dystrybutorzy ze sprzedaży omawianych podzespołów, zależą w największej mierze od profi- lu rynkowego i specjalizacji firmy, a konkretne kwoty wahają się dość znacznie i znacznie odstają w dół od innych popularnych produktów, jak na przykład złączy lub wyświetlaczy.

Średnia wartość rocznej sprzedaży oscyluje wokół 100 tysięcy złotych, co sugeruje, że przy niskich cenach układów dopiero masowe aplikacje mogą spowodować wzrost atrakcyjności i znaczenia biznesowego.

Przegląd ofert

W raporcie zajmujemy się podzespołami i modułami do bezprzewodowej transmisji danych w pasmach ISM. Od strony produktów oznacza to, że zestawienie obejmuje monolityczne układy scalone nadajników, odbiorników i transceiverów oraz mikrokontrolery z wbudowanym układem komunikacji radiowej. Po stronie modułów raport dotyczy układów wykonywanych techniką hybrydową oraz mniej lub bardziej zintegrowanej wersji zawierającej podzespoły umieszczone na płytce PCB.

Wersja mniej zintegrowana oznacza zwykłe elementy w obudowach SMD na niewielkiej płytce, wersja bardziej zintegrowana korzysta z podzespołów nieobudowanych, dzięki czemu komponenty te charakteryzują się bardzo małymi wymiarami. Podział taki jest oczywiście nieostry, niemniej oddaje to, co można kupić.

Odpowiadający powyższemu podziałowi przegląd ofert zamieszczony został w tabeli 1. Podzielona została ona na poziome sekcje dla transceiverów, mikrokontrolerów i modułów. Szeroka oferta wymusza na wielu dostawcach specjalizację, co widoczne jest poprzez obecność pustych pól. W raporcie wzięło udział blisko 20 firm i jest to drugie opracowanie na ten temat w „Elektroniku”, po trzyletniej przerwie (11/2006).