Mniej więcej dekadę temu w dystrybucji podzespołów elektronicznych na dobre zagościła sprzedaż przez Internet. Okazała się ona znaczącym usprawnieniem biznesu, zapewniając obniżkę kosztów obsługi i poszerzając obszar działania. Firmy dystrybucyjne w znacznej części szybko zaangażowały się w budowę platform sprzedaży online, zlikwidowały sklepy stacjonarne i w dalszej kolejności skupiły się na usprawnieniu logistyki oraz poszerzaniu oferty.

Dzisiaj sprzedaż przez Internet stała się standardem, niemniej ponieważ oferty handlowe są obecnie powszechnie dostępne na stronach dystrybutorów, a wiele z nich prezentuje także aktualne stany magazynowe, klienci zyskali możliwość szybkiego i wygodnego ich porównywania. Efekt jest taki, że to, gdzie trafi zamówienie, w największej części zaczęło zależeć od ceny.

Trudna sytuacja w gospodarce spowodowała, że wielu producentów elektroniki zmuszonych zostało do cięcia kosztów. Dla nich możliwość kupna podzespołów do produkcji z dnia na dzień, bez konieczności planowania i prognozowania, pozwoliła znacząco ograniczyć wielkość podręcznych magazynów w firmach lub nawet całkowicie się ich pozbyć.

Dla specjalistycznych firm działających w małej i średniej skali, jakich w kraju mamy dużo, produkcja łącznie z zaopatrzeniem zaczęła być inicjowana zamówieniem przychodzącym od klienta, bo okazało się, że całość procesu daje się zamknąć w kilka dni. Magazyn dystrybutora stał się tym samym magazynem producenta, bo skoro dostawa następuje nawet w niecałą dobę, zamrażanie gotówki w towarze przestało dla wielu wytwórców mieć sens.

Zachętą do cięcia kosztów poprzez porównywanie cen i wybór najkorzystniejszych ofert jest to, że internetowe platformy sprzedaży prezentują stany magazynowe dystrybutorów w czasie rzeczywistym, a dodatkowo zapewniają elastyczne kwotowanie, czyli cenę zmieniającą się wraz z wielkością zamówienia. W efekcie sprawny zaopatrzeniowiec może optymalizować koszty, wybierając oferty, które w danej chwili są dla niego najkorzystniejsze, bez konieczności telefonowania a nawet opuszczania biurka.

Kolejny krok optymalizacji cenowej to wyjście poza granice kraju. Internet nie ogranicza nikogo do obszaru Polski i to kolejne zjawisko, które aktualnie zmienia rynek dystrybucji. Okazuje się, że kosztem paru dodatkowych dni w terminie dostawy podzespoły można też kupować na Dalekim Wschodzie, bo różnice cenowe pomiędzy tamtejszymi firmami a ofertą rynku krajowego są zauważalne.

Kolejne zjawisko to omijanie sieci dystrybucji i kupowanie bezpośrednio u producentów. Gdy zamówienie jest większe lub dotyczy popularnych i często używanych komponentów, np. pasywnych, istnieje możliwość kupienia ich bezpośrednio u producentów, z czego korzystają np. firmy kontraktowe. Nie są to szybkie zakupy, ale gdy skala działalności rośnie, okazuje się, że może to być korzystna opcja w stosunku do rynku dystrybucji.

Takie kontrakty bezpośrednie kiedyś były cechą charakteryzującą największe zamówienia i firmy działające w skali globalnej. Aktualnie próg akceptacji dla nich przesuwa się w dół, a wielu specjalistów zajmujących się dystrybucją bywa zdziwionych, że producentom łatwo przychodzą decyzje o tym, aby ominąć dystrybutora.

Zachętą do opisanych działań jest pośrednio zaostrzająca się konkurencja pomiędzy firmami, a zwłaszcza oddziaływanie dużych dystrybutorów katalogowych na rynek. Dawniej termin "katalogowy" był pojęciem charakteryzującym oddzielną kategorię przedsiębiorstw tego typu. Dzisiaj, wraz z odejściem katalogów papierowych w przeszłość, jest to już tylko nazwa zwyczajowa.

Takie firmy mają obecnie bardzo szerokie oferty od strony asortymentu, znacznie przekraczające 100 tysięcy pozycji, i sprzedają towar w kanałach B2C, a więc detalicznie od 1 sztuki oraz B2B, zaopatrując producentów. Biorąc pod uwagę powyższe rozważania o zmianach, jakie zaszły na rynku, widać, że rola takich dostawców na rynku i pozycja stale się zwiększa.

Po prostu uwarunkowania na rynku krajowym są takie, że małe i średnie zamówienia stanowią znaczną część obrotów, a jednocześnie silna konkurencja pomiędzy katalogowymi gigantami sprzyja współpracy, w której jest możliwość kupowania z dnia na dzień i tylko tyle, ile aktualnie potrzeba. Takie działanie pozwala pozbyć się kosztów magazynowania, w tym także wydatków osobowych i nie niesie to za sobą zwiększonego ryzyka biznesowego.

Jakość podzespołów jest coraz bardziej istotna

Najważniejsze czynniki ofert handlowych dla dystrybutorów podzespołów elektronicznych. To, że cena jest na samym szczycie i to z bardzo wysokim wskazaniem procentowym, nie jest zaskakujące, podobnie jak druga pozycja dla terminu dostawy, natomiast trzecie miejsce dla jakości podzespołów to już jest jakaś zmiana, bo jeszcze cztery lata temu ten parametr był prawie na samym dole analogicznych zestawień. Wyraźny spadek dotyczy z kolei znaczenia usług dodanych do handlu. Poprzednio były one znacznie wyżej na wykresie, co dowodzi, że czas rozwoju rynku w tym kierunku mamy raczej już za sobą.

Nieodłączną częścią naszego opracowania jest badanie ankietowe, w którym zadajemy wiele pytań na temat zjawisk i problemów widocznych na rynku dystrybucji. Są tam też pytania, jak często specjaliści stykają się z podrabianymi podzespołami i jaki ich zdaniem mają one wpływ na rynek. Zaskakująco, odpowiedzi na to pytanie zawsze wskazywały, że w warunkach naszego kraju problem ten nie istnieje lub też jest pomijalnie mały. W świetle tego, jak dużą wagę przykłada się do minimalizacji kosztów zaopatrzenia, stałej presji na ceny było i jest to dziwne, bo naturalnie można oczekiwać, że wpływ fałszowanych komponentów powinien być wyższy.

Uważna analiza danych płynących z ankiet w tym roku wskazuje, że jednak problem jest, tylko został ukryty pod pojęciem jakości. Okazuje się, że klienci poszukują i są zainteresowani podzespołami dobrej jakości, a termin ten pojawia się na tyle często w wypowiedziach i komentarzach, że nie może to być przypadek.

Pojęcie takie jak fałszywka lub podróbka zapewne wydają się wielu inżynierom za mocne lub nie są oni dostatecznie podejrzliwi, aby powiązać to, że układ im źle działa, z tym, że po prostu trafili na podrobione elementy. Stąd też mówią o słabej jakości, zapominając chyba, że oryginalne produkty opuszczające magazyny producentów zawsze są testowane i kontrolowane, a więc po prostu dobre.

Słaba jakość, czyli podrobione podzespoły, są niestety współczesną plagą i skoro mają z nimi poważne problemy nawet DARPA i NASA, to nie może być tak, że u nas ten problem nie istnieje. Fałszowane elementy są trochę w naszej branży tematem tabu, bo konkurencja między dostawcami jest duża i gdyby wyszło, że ktoś nimi handluje, to z pewnością wywołałoby wśród klientów reakcję obronną i wycofanie się z transakcji. Ale problem bezsprzecznie jest.

Kiepskie podzespoły krążące w obiegu i okresowe wpadki sprzyjają dużym renomowanym firmom, takim, które są powiązane umowami z producentami i zapewniają dla komponentów tzw. traceability. Pod tym pojęciem kryje się możliwość sprawdzenia i udokumentowania przebiegu całego łańcucha zaopatrzenia, czyli poznania drogi, jaką komponent przebył od linii produkcyjnej jego wytwórcy po moment, gdy został on zamontowany.

Pełna informacja na temat numerów seryjnych i partii, łącznie z datami zdarzeń magazynowych są właśnie taką informacją wykorzystywaną przez systemy śledzące i podawaną przez oprogramowanie w najlepszych platformach internetowych. Oczywiście posiadanie traceability to zadanie dla systemów komunikacji i oprogramowania, niemniej w przyszłości będzie to standard dla wszystkich i takie samo kryterium wartościowania dostawców, jakim kiedyś było ISO.

Coraz mniej niezależności

Zestawienie różnego typu czynników, które w największym stopniu wspierają sprzedaż komponentów elektronicznych. Jak widać, wsparcie techniczne jest tam na najwyższej pozycji, przebijając wszystkie pozostałe kryteria związane z ofertą handlową, takie jak szybka dostawa lub szeroka i kompleksowa oferta podzespołów.

Z roku na rok zmniejsza się liczność tzw. dystrybutorów niezależnych, a więc niezwiązanych umową o współpracy z producentem. W zasadzie co chwila pojawiają się informacje o tym, że ktoś nawiązał taką współpracę, stając się autoryzowanym dystrybutorem, nierzadko nawet wyłącznym. Proces ten wynika po części z chęci zapewnienia szczelności łańcucha dostaw, po części jest to też rezultat tego, że rozwój rynku dystrybucji odbywa się w znacznej mierze poprzez powiększanie asortymentu i liczby pozycji znajdujących się w ofertach. Trwanie przy niezależności byłoby tu istotną przeszkodą.

Autoryzacja producenta plus szeroka oferta to także jedna z metod poprawy rentowności biznesu dystrybucyjnego. Na elementach popularnych, tzw. commodities, zarabiają w zasadzie tylko największe firmy, takie, które obsługują dużych odbiorców, gdyż wówczas spore zamówienia przy minimalnych marżach są w stanie zapewnić im odpowiednie przychody.

Mniejsi dystrybutorzy, aby osiągnąć ten sam efekt, muszą poszerzać bazę produktów lub specjalizować się po stronie takich wyrobów, które są unikalne pod kątem funkcjonalności, wymagają dużego wsadu inżynierskiego uzupełniającego handel lub są wykorzystywane przez na tyle małą grupę odbiorców, że dla największych firm stają się one mało atrakcyjne. Czyli w niszach.

Montaż, płytki oraz wiązki nie są już tak oczekiwane jak dawniej

Opinie specjalistów wyraźnie wskazują, że usługi produkcyjne (montaż, wiązki) będące dodatkiem do dystrybucji komponentów przestały być już czymś oczekiwanym przez klientów. Nie widać też, aby oferta rynku poszerzała się tutaj o kolejne firmy proponujące takie wartości dodane. Raczej widać stabilizację, bo grono zaangażowanych w to firm jest w zasadzie niezmienne (JM elektronik, Andpol, Masters).

Za taką sytuację odpowiada prawdopodobnie to, że w ostatnich latach oferta rynku w zakresie usługowego montażu w kraju stała się znacznie większa i dostępna także dla małych serii i prototypów, a więc w obszarze, w którym kiedyś były problemy. Ponieważ klienci nie mają już specjalnych kłopotów z tym, aby szybko zmontować nawet parę płytek, takie usługi łączone przestały się rozwijać. Ponadto dla kilku firm dystrybucyjnych, które zajęły się montażem, biznes ten tak bardzo się rozwinął, że przestał być rodzajem dodatku, a stał się drugim filarem biznesowym. Przykładem może być tutaj Elhurt.

Bezsprzecznie firm kontraktowych mamy w kraju wiele i często też zapewniają one kompleksowe usługi, a więc płytki i komponenty, przez co rozwój rynku dystrybucyjnego w tym kierunku wyhamował. Nie wydaje się, aby w przyszłości usługi towarzyszące dystrybucji odeszły w niebyt, gdyż na rynku zawsze będzie zapotrzebowanie na kompetencje techniczne i niedrogie oferty kompleksowe. Raczej staną się one niszą i nie będą rozwijać się w kierunku wiązek kablowych i montażu, bo tu już miejsca są zajęte.

Coraz większe wymagania co do wsparcia technicznego

Naturalny rozwój rynku dystrybucyjnego postępuje poprzez zwiększanie liczby reprezentowanych producentów i liczby pozycji produktowych w ofercie. Firmy dążą do tego, aby w danej dziedzinie, w której się specjalizują, mieć możliwie kompleksowy zestaw produktów pozwalających dobierać im rozwiązania najbardziej optymalne do danej aplikacji lub potrzeb klienta. Kompleksowe portfolio to także szansa na to, że klient kupi jak najwięcej w jednym miejscu, a więc np. mikrokontroler, wyświetlacz, przetwornik, czujnik, układ komunikacyjny, złącze, obudowę itd. Widać to na wykresie, gdzie pokazane zostały najczęściej pojawiające się w ankietach opinie na temat planów dystrybutorów na kolejne lata.

Kompleksowa usługa handlowa, a więc zdolność dostawcy do dostawy wszystkich pozycji wyszczególnionych w zamówieniu bez względu na to, czy dany produkt ma się w ofercie, czy też nie, zawsze była czymś pożądanym i oczekiwanym. Niemniej warto zauważyć, że z czasem oczekiwania klientów w zakresie udzielanej im pomocy są coraz większe.

Kompleksowe zaopatrzenie dotyczy warstwy handlowej i ma przełożenie po prostu na chęć zwiększenia wartości zamówienia i silniejszego związania z klientem. Natomiast więcej zmian jakościowych widać w zakresie pomocy technicznej, której dystrybutorzy muszą świadczyć coraz więcej. Widać to zwłaszcza w produktach złożonych, takich jak moduły komunikacyjne, modemy, gdzie konieczne jest nie tylko zaprojektowanie warstwy sprzętowej, ale także nierzadko oprogramowania do aplikacji.

Ubocznym kosztem rosnącej specjalizacji dystrybutorów, tego że sprzedają oni unikalne i złożone produkty, jest to że trzeba dla nich świadczyć znacznie szerszą pomoc techniczną, daleko wykraczającą poza doradztwo handlowe i selekcję produktu, dostawę próbek i ewentualnie narzędzi projektowych.

Oczywiście tworzenie schematu i pisanie oprogramowania za klienta, nawet, jeśli jest to prosty i krótki kod, wydaje się pracochłonne i ryzykowne, niemniej w praktyce może to być jedyny sposób na sprzedaż. Formalnie takie zlecenie powinno obsłużyć biuro projektowe lub integrator, ale wiadomo, że w większości przypadków na takie eleganckie podejście nie ma budżetu. Stąd też wielu klientów wymusza usługi projektowe na dystrybutorach i to dzisiaj jest ta "górna półka" tego, co kryje się pod pojęciem wsparcia technicznego.

Źródło tej potrzeby kryje się w tym, że katalogi podzespołów są pełne elementów, oferty producentów są podobne do siebie i coraz rzadziej konstruktor jednoznacznie jest pewien, co mu jest potrzebne. Do tego dochodzi to, że nie zawsze wybór optymalny od strony technicznej, a więc wybrany po przewertowaniu katalogów, jest najlepszy do danej aplikacji, gdyż pewne produkty są popularne, szeroko dostępne i magazynowane, na inne trzeba czekać.

To samo dotyczy cen, bowiem te popularne elementy, a zwłaszcza produkowane przez wielu producentów, są tańsze. Dlatego wsparcie techniczne nie polega na przekazaniu informacji technicznej, bo do tego służy właśnie Internet, ale na pokazaniu konstruktorom, które produkty są warte zainteresowania w danych aplikacjach.

Codziennym kłopotem współczesnego inżyniera-projektanta jest też brak czasu. Liczba problemów technicznych i wymagań, które trzeba uwzględnić podczas tworzenia produktów, stale się zwiększa, co powoduje, że coraz mniej inżynierów jest zainteresowanych samodzielnym przekopywaniem się przez setki stron z dokumentacją.

W warunkach krajowych wiele innowacyjnych firm elektronicznych, to przedsiębiorstwa niewielkie. Tworzą je zapracowani ludzie, którzy w naturalny sposób oczekują, że dostawca nie tylko im sprzeda, ale także doradzi, co w ich przypadku byłoby najlepsze. A skoro taką pomoc konstruktorzy dostają od wielu dostawców, to z czasem sięgają po więcej, czyli projekt.

Platformy handlowe B2B

Znamienną cechą współczesnej dystrybucji jest coraz większa automatyzacja działań handlowych, logistycznych i informacyjnych. Realizacja takiego celu następuje poprzez tzw. internetowe platformy B2B i B2C, które pozwalają na taką daleko posuniętą samoobsługę. Ceną takich narzędzi jest to, że są one powiązane w czasie rzeczywistym z tym, co firma ma w magazynie, a informacja handlowa jest wsparta materiałami technicznymi (karty katalogowe), zdjęciami, certyfikatami (RoHS, WEEE, CE).

Do tego dochodzi zarządzanie wysyłką, konto klienta z wpłatami, fakturami, historią, narzędzia do importu BOM, wycen, systemy rabatowania, promocje i ceny specjalne skrojone pod określonych klientów lub wręcz konkretnego odbiorcę, komunikacja z klientem itd. Nawet z tego zarysu widać, że możliwości platform sprzedaży cały czas się zwiększają w stosunku do tego, co było kiedyś i wykraczają znacznie poza to, co dzisiaj daje typowy sklep internetowy przypięty do witryny. Oczywiście granice między platformą a sklepem są płynne i nieostre, ale bezsprzecznie widać, że większe firmy inwestują w rozwój funkcjonalności platform internetowych, a przykład idzie od dużych zagranicznych firm katalogowych.

Ważną cechą i wyróżnikiem zaawansowanych platform jest wyszukiwanie parametryczne i opisowe, za pomocą którego można wyszukać komponent, bez znajomości jego symbolu, czyli za pomocą jego funkcjonalności. Jest to istotne dla projektantów w czasie tworzenia aplikacji, ponieważ ułatwia dobranie komponentu, który będzie spełniał wymagania co do parametrów i jednocześnie będzie dostępny w sprzedaży.

Wyszukiwanie parametryczne dla popularnych elementów ogólnego przeznaczenia (standardowych) pozwala także na wybranie takiego, który będzie najkorzystniejszy w zakresie ceny do możliwości. Wyszukiwanie parametryczne staje się też koniecznością przy dużych ofertach handlowych, bo niewiele osób jest je w stanie objąć.

Dostawcy podzespołów - kategorie

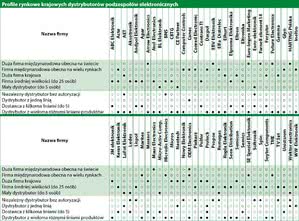

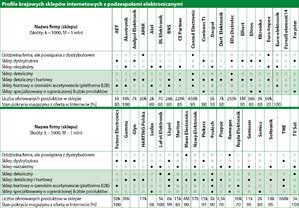

Rynek dystrybucji komponentów w Polsce łączy w ramach branży około 100 firm, z czego zdecydowana większość z nich ma już ponad 10 lat. W tej liczbie daje się wyróżnić kilka grup o podobnym profilu rynkowym.

Na pewno jedną z wyraźnie zarysowanych grup są dostawcy określani terminem katalogowi, mimo że to już tylko nazwa zwyczajowa, która została z dawnych czasów. Dawniej firmy te można było poznać po grubych papierowych katalogach, dzisiaj w większości przypadków katalog jest już w Internecie, ale pozostałe atrybuty, takie jak szeroka oferta liczona w setkach tysięcy pozycji, obsługa klientów detalicznych i małych firm są cały czas aktualne.

Dostawcy katalogowi to ponadto firmy nieprowadzące sklepów stacjonarnych, do których głównym kanałem kontaktowym jest Internet i telefon. Największe takie firmy to globalne przedsiębiorstwa zagraniczne, jak Farnell element14, RS Components, Elfa Distrelec, Conrad Electronic, a także Digi-Key oraz Mouser. W kraju konkurują one między sobą, a z rodzimych firm także z TME.

Znaczenie biznesu katalogowego w ostatnich latach znacznie wzrosło, bo na rynek polski weszli wszyscy liczący się gracze, a poza tym kryzys przemodelował w wielu firmach podejście do zakupów, w stronę ograniczania magazynu własnego. Producenci elektroniki w niepewnych czasach, zwłaszcza w naszych realiach rynkowych, w których dominują specjalistyczne aplikacje, wolą kupować na bieżąco komponenty, zamiast utrzymywać towar w magazynie. Poza tym na sprzedaż poprzez takie firmy zdecydowało się wielu producentów aparatury pomiarowej lub specjalistycznych aplikacji, bo za jednym zamachem dostali dostęp do wielu rynków i klientów, do których inaczej trudno byłoby dotrzeć.

Druga grupa firm dystrybucyjnych to dostawcy komponentów obsługujący dużych i średnich producentów elektroniki i specjalizujący się w zamówieniach hurtowych. To także duże firmy, obecne na całym świecie. Ich odbiorcami w Polsce są firmy kontraktowe, producenci elektroniki profesjonalnej i przemysłowej.

Firmy takie wyróżniają się na rynku tym, że bardzo blisko współpracują ze swoimi klientami udzielając im wsparcia technicznego, dostarczają próbki, narzędzia projektowe, zapewniają usługi logistyczne i dostawy według ustalonego harmonogramu. Przykłady to korporacja Avnet, czyli Silica, Memec, Abacus i EBV, Arrow Electronics, Future Electronics, Rutronik i TTI. Wymienione grono konkuruje mocno między sobą i w praktyce największe różnice sprowadzają się do linecardu.

Kolejna grupa to mniejsze firmy dystrybucyjne działające w skali krajowej lub europejskiej i często specjalizujące się w określonych grupach produktów, np. komunikacja bezprzewodowa, wyświetlacze, złącza. Takie przedsiębiorstwa zwykle powiązane są umową o współpracy z markowym i znanym producentem, zapewniają wysokiej jakości wsparcie techniczne i utrzymują bliskie relacje z klientami.

W porównaniu do wcześniej wymienionej grupy różnią się mniejszą skalą działania i liczbą reprezentowanych producentów, ale za to mają specjalistyczny profil. Konkurują z zagranicznymi wysoką operatywnością, dobrą znajomością rynku i elastycznością biznesową. Przykłady to JM elektronik, Gamma, Micros, Masters, Elhurt, a po stronie tych bardziej wyspecjalizowanych na aplikacje to Acte, Elproma, Eltron, Dacpol, Glyn, Semicon, Contrans TI, Soyter, Ropla, Microdis oraz bardzo wyspecjalizowane jak Micro-Activ Components, Marthel lub Unisystem.

Jeszcze inną grupę przedsiębiorstw dystrybucyjnych w kraju tworzą niewielkie firmy o charakterze w dużej mierze niezależnym, często składające się z placówki stacjonarnej obsługującej lokalny rynek oraz sklepu internetowego. Przykłady to BNS, Piekarz, Soltronik.

Jest też kilka wyjątków, które trudno dopasować do przedstawionych reguł, jak pojedyncze firmy z Kanady, USA lub Wielkiej Brytanii, które próbują sprzedawać podzespoły w Polsce bezpośrednio z macierzystych oddziałów (np. Rebound).