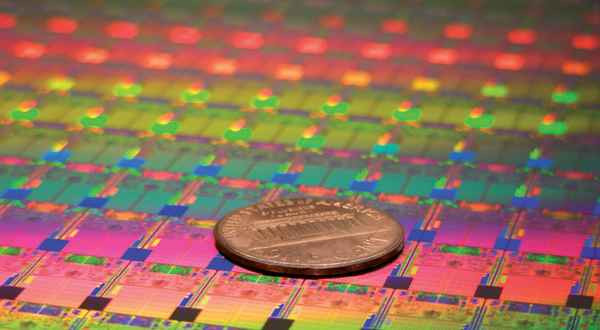

Sprzedaż sprzętu maleje, a negatywny trend napędzany jest zmniejszonym popytem ze strony konsumentów oraz niepewną sytuacją gospodarczą. Zdaniem części analityków, jest to najgorsze załamanie w historii tej branży, a rok 2009 może okazać się gorszy niż się pierwotnie spodziewano. To dlatego, że większość producentów półprzewodników nie zamierza rozbudowywać na razie potencjału produkcyjnego w obawie przed spadającym popytem, malejącymi cenami oraz przesyceniem rynku. Co gorsza, wiele firm nie tylko nie uruchomi kolejnych linii produkcyjnych, ale zamierza zamknąć lub ograniczyć produkcję w już istniejących.

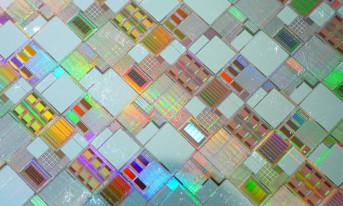

Dodatkowo, coraz trudniejsza sytuacja finansowa wielu firm półprzewodnikowych powoduje, że maleje zainteresowanie producentów najnowocześniejszymi technologiami procesowymi. Z powodu niskiego poziomu wykorzystania mocy produkcyjnych fabryk, spadnie zapotrzebowania na sprzęt ze strony dostawców usług produkcyjnych oraz producentów pamięci. Zarówno mniejsze firmy, jak i najwięksi gracze odczuwają problemy z pozyskaniem odpowiedniego poziomu zamówień. Zła koniunktura może doprowadzić do spadku poziomu wykorzystania fabryk należących do TSMC w I kw. nawet do 40%, podczas gdy w przypadku UMC w IV kw. 2008 r. współczynnik ten wyniósł zaledwie 48%.

O tym, że sytuacja na rynku jest trudna

do przewidzenia, świadczy nawet to,

że analitycy Gartnera w ostatnich miesiącach

czterokrotnie zmieniali przewidywania

co do wydatków kapitałowych

branży. Według prognoz opublikowanych

w marcu, całkowite wydatki na sprzęt

producentów półprzewodników w 2008 r.

wyniosły 30,8 mld dolarów, podczas gdy

w bieżącym spadną o 45,2% do prawie

16,9 mld. W ujęciu produktowym, nakłady

na sprzęt do technologii półprzewodników

zmalały o 31,4% w 2008, natomiast

w bieżącym skurczą się o kolejne 46,1% do

13,3 mld dolarów. Wydatki na sprzęt do

litografii zmaleją w obecnym roku o 52%,

głównie w wyniku słabnącego zainteresowania

metodami immersyjnymi.

O tym, że sytuacja na rynku jest trudna

do przewidzenia, świadczy nawet to,

że analitycy Gartnera w ostatnich miesiącach

czterokrotnie zmieniali przewidywania

co do wydatków kapitałowych

branży. Według prognoz opublikowanych

w marcu, całkowite wydatki na sprzęt

producentów półprzewodników w 2008 r.

wyniosły 30,8 mld dolarów, podczas gdy

w bieżącym spadną o 45,2% do prawie

16,9 mld. W ujęciu produktowym, nakłady

na sprzęt do technologii półprzewodników

zmalały o 31,4% w 2008, natomiast

w bieżącym skurczą się o kolejne 46,1% do

13,3 mld dolarów. Wydatki na sprzęt do

litografii zmaleją w obecnym roku o 52%,

głównie w wyniku słabnącego zainteresowania

metodami immersyjnymi.

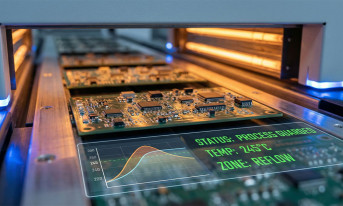

Spadki wydatków na sprzęt do pakowania i montażu wyniosą 29% oraz 46,5% w roku ubiegłym i bieżącym, natomiast na urządzenia do testowania, o 31% w 2008 oraz 34,2% w 2009 r., czyli do poziomu poniżej 2 mld dolarów. Na poprawę będzie trzeba zaczekać do 2010 r., kiedy to wydatki kapitałowe branży półprzewodników wzrosną o 16,6% do 27,8 mld dolarów, a obroty producentów sprzętu do technologii o 20,1% do 20,28 mld. W dłuższej perspektywie, dobra koniunktura na rynku będzie trwać do 2012 r., po czym w kolejnym wydatki na sprzęt zmniejszą się o 15,2%.

W podobnym tonie wypowiadają się analitycy iSuppli. Według nich, wydatki na sprzęt w bieżącym roku zmaleją do najniższego poziomu od sześciu lat, osiągając pułap 35,2 mld dolarów, o 17,6% mniej niż 42,7 mld, jakie odnotowano w 2008 r. Obroty na tym polu były rozczarowujące przez większą część ubiegłego roku, jednak dopiero załamanie koniunktury w III kwartale zadecydowało o negatywnym obrazie branży. Winą za to obarcza się, poza ogólną sytuacją gospodarczą, mniejszy niż się spodziewano rozwój bazy produkcyjnej w Chinach.

Producenci liczą straty

Złą sytuacją odczują wszyscy producenci. Applied, największy światowy dostawca sprzętu do produkcji półprzewodników, odnotował w I kw. fiskalnym 2009 r. sprzedaż 1,33 mld dolarów, wobec 2,09 mld rok wcześniej i 2,04 mld w poprzednim kwartale. Zamówienia zmalały w tym okresie o 59%, a straty netto wyniosły 133 mln dolarów. Największe spadki zamówień odnotowano w Europie (–59%), Ameryce Płn. (–26%) oraz Japonii (–17%).

Według przedstawicieli Applied, podjęte zostaną środki w celu redukcji kosztów działalności, jednak są oni zdania, że dzięki zaawansowaniu technologicznemu oferowanych produktów i dobrej sytuacji finansowej, firma przetrwa obecny kryzys. Dotychczas zapowiedziano zwolnienie co najmniej 2 tys. pracowników. Również ASML odnotował znaczący spadek sprzedaży w końcówce 2008 r. (–50%) w porównaniu z analogicznym okresem rok wcześniej. Straty netto firmy wyniosły 88 mln euro, przy czym kwota ta zawiera koszty cięć personelu, jakie ogłoszono w grudniu. Nie uwzględniając tego, IV kwartał zakończono z zyskiem 11 mld euro, co jest nadal niską wartością wobec 193 mln rok wcześniej. Spadkowi koniunktury towarzyszyło zmniejszenie średnich cen na urządzenia do litografii, z 16 do 15,2 mln euro. Na I kw. 2009 r. firma przewiduje dalsze spadki sprzedaży do ok. 200 mln euro.

Advantest, działający w sektorze sprzętu do testowania, spodziewa się w roku fiskalnym 2008 odnotować spadek sprzedaży o 59% do poziomu 75 mld jenów, podczas gdy straty netto wyniosą 50 mld jenów. Mimo dobrej pierwszej połowy roku, kiedy łącznie sprzedano produkty oraz usługi na kwotę 52,5 mld jenów, załamanie nastąpiło w III i IV kwartale, kiedy sprzedaż spadła do zaledwie 14,6 oraz 7,9 mld. Spadki były odczuwalne we wszystkich obszarach działalności firmy, zarówno systemów do testowania, jak i rozwiązań mechatronicznych oraz wsparcia i usług. Według prognoz firmy, rynek sprzętu ATE (Automated Test Equipment) nadal będzie tracił w bieżącym roku, a obroty spadną do 1,8 mld dolarów.

| Tabela. Prognozy wydatków kapitałowych branży wg Gartnera (dane w mld dolarów) | ||||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Wydatki kapitałowe branży | 44,5 | 23,8 | 27,8 | 38,9 | 48,3 | 24,2 |

| Zmiana | –29,6 % | –46,5% | 16,6% | 39,9% | 24,2% | –12,5% |

| Całkowite wydatki na sprzęt | 30,8 | 16,8 | 20,2 | 28,8 | 35,3 | 29,9 |

| Zmiana | –31,1% | –45,2% | 20,1% | 42,1% | 22,6% | –15,2% |

| Wafer fab equipment | 24,6 | 13,3 | 15,5 | 22,5 | 28,3 | 24,2 |

| Zmiana | –31,4% | –46,1% | 17,1% | 45% | 25,5% | –14,5% |

| Sprzęt do pakowania i montażu | 3,6 | 1,9 | 2,5 | 3,3 | 3,8 | 3,1 |

| Zmiana | –29% | –46,5% | 30,2% | 31,5% | 13,4% | –18,3% |

| Sprzęt do testowania | 2,4 | 1,6 | 2,1 | 2,8 | 3,1 | 2,6 |

| Zmiana | –31% | –34,2% | 32,7% | 33,7% | 10% | –17,1% |

| Inne wydatki | 13,7 | 6,9 | 7,5 | 10,0 | 13,0 | 13,3 |

| Zmiana | –26% | –49,3% | 8,2% | 33,8% | 28,9% | –5,3% |

Zmiana negatywnego trendu nie jest pewna nawet w 2010 roku. Najbardziej będzie to odczuwalne w dziedzinie sprzętu przeznaczonego na rynek pamięci, gdzie sprzedaż spadnie do zaledwie 420 mln dolarów, wobec 1,6 mld w 2007 r. W odpowiedzi, firma ogłosiła przystąpienie do planu restrukturyzacyjnego, obejmującego m.in. ograniczenie personelu, obniżenie płac oraz skupienie działalności w wybranych dziedzinach. Analitycy nie mają wątpliwości, że kryzys nie ominie także reszty graczy, jak ASML, Nikon, Novellus, Lam, TEL czy Teradyne. Trudne warunki mogą spowodować przeobrażenia w branży, a w głównej mierze zwiększyć konsolidację rynku.

Dodatkowo, można spodziewać się ograniczenia funduszy na badania i rozwój. Jeśli branża przeznaczy na ten cel 15% wpływów ze sprzedaży, oznacza to sumę zaledwie ok. 3 mld dolarów. Może to doprowadzić do opóźnienia wprowadzenia procesów opartych na płytkach w wymiarze 450mm. Zdaniem ekspertów, szansą na zyski pozostaje opracowanie sposobów zwiększenia wydajności dotychczas wykorzystywanych urządzeń związane ze zwiększonym wykorzystaniem linii operujących na płytkach w wymiarze 300mm.

Przetrwać najgorsze

Dostarczone przez Semiconductor Equipment Association of Japan (SEAJ) dane dotyczące zamówień na sprzęt z początku roku nie skłaniają do optymizmu. Współczynnik book to bill dla japońskich dostawców sprzętu do produkcji półprzewodników zmalał do 0,55, mimo że jeszcze w grudniu wynosił 0,7. Gorsza sytuacja panuje na rynku Ameryki Płn., gdzie w styczniu odnotowano book to bill 0,48, wobec 0,86 w grudniu. Jest to nie tylko najniższa wartość od kwietnia 2001, ale druga w kolejności najniższa od 1996 r., czyli od momentu, kiedy rozpoczęło publikowanie comiesięcznych raportów.

| Tabela. Zestawienie producentów sprzętu do technologii półprzewodników w 2008 r. według VLSI Research (dane w mln dolarów) | ||||||

| 2008 | Producent | 2008 | 2007 | 2006 | Pozycja w 2007 r. | Pozycja w 2006 r. |

| 1 | Applied Materials | 5877 | 8524 | 8355 | 1 | 1 |

| 2 | ASML | 4367 | 5144 | 4538 | 3 | 3 |

| 3 | Tokyo Electron | 4343 | 6291 | 5030 | 2 | 2 |

| 4 | KLA-Tencor | 2112 | 2771 | 2349 | 4 | 4 |

| 5 | Lam Research | 1903 | 2623 | 2200 | 5 | 5 |

| 6 | Nikon | 1742 | 2147 | 1881 | 6 | 7 |

| 7 | Canon | 1090 | 1308 | 1267 | 11 | 10 |

| 8 | Hitachi | 1055 | 1385 | 1263 | 9 | 11 |

| 9 | Dainippon Screen | 1041 | 1329 | 1323 | 10 | 9 |

| 10 | Novellus Systems | 969 | 1509 | 1636 | 8 | 8 |

| 11 | ASM International | 961 | 1171 | 988 | 12 | 12 |

| 12 | Teradyne | 924 | 876 | 1088 | 14 | 14 |

| 13 | Advantest | 884 | 1656 | 1906 | 7 | 6 |

| 14 | Varian Semiconductor Equipment | 687 | 1073 | 785 | 13 | 13 |

| 15 | Verigy | 605 | 761 | 375 | 15 | 15 |

Według analityków Needham, zrównoważony wzrost wydatków kapitałowych powróci nie wcześniej niż w drugiej połowie 2010 r., kiedy to poprawi się popyt na półprzewodniki, a branża pamięci wyjdzie z kryzysu. Niewykluczone, że motorem wzrostu będzie zwiększone zainteresowanie procesami w wymiarze technologicznym 45nm. Ich zdaniem, wydatki na sprzęt przeważnie uzyskują poziom minimalny od jednego do trzech miesięcy przed kwartałem, w którym wartość zamówień na rynku przestaje maleć.

W bieżącym roku nakłady kapitałowe na ten cel zmniejszą się nawet o 38%, a przyszłoroczne odbicie będzie umiarkowane, w okolicach 6%. Nawet najwięksi gracze na rynku półprzewodników, jak Samsung, Toshiba czy Micron, przeznaczą na zakup sprzętu mniej. Nadzieją jest prognozowany jeszcze w bieżącym roku wzrost popularność dysków typu solid state (SSD), co z kolei poprawi koniunkturę w sektorze NAND. Wzrostu popytu w najbliższych miesiącach nie odczują natomiast producenci DRAM, co z kolei przełoży się na mniejsze zapotrzebowanie na sprzęt do technologii produkcji tych układów.

Jacek Dębowski