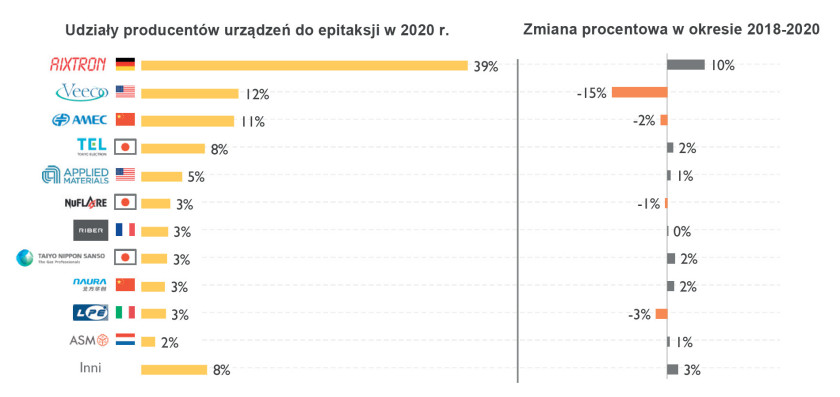

Trzech największych dostawców sprzętu MOCVD to Aixtron (Niemcy), Veeco (USA) i AMEC (Chiny), który produkuje głównie sprzęt do wytwarzania LED-ów. Razem te trzy firmy miały 62% udziału w rynku w 2020 roku. Poza nimi znaczącą pozycję zajmują także AMAT, ASM International, Naura oraz Taiyo Nippon Sanso, NuFlare i LPE. Segment rynku HTCVD SiC jest z kolei zdominowany przez japońską firmę TEL i amerykańską Applied Materials. Natomiast rynkiem MBE rządzi francuski Riber.

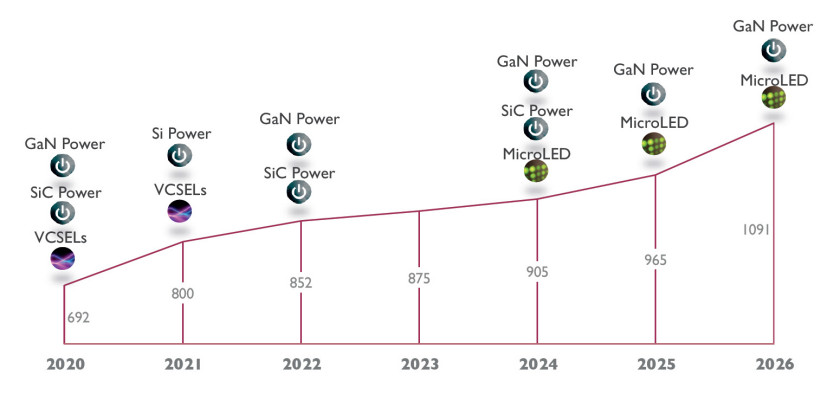

W 2020 r. sprzedaż sprzętu do epitaksji (wg Yole) wyniosła około 692 mln dolarów i oczekuje się, że do 2026 r. wzrośnie do 1,1 mld, ze wskaźnikiem średniego wzrostu CAGR w okresie 2020-2026 wynoszącym 8%. W tych liczbach sprzęt HTCVD będzie odpowiadać za ok. 393 mln dolarów w 2026 r., przy średnim wzroście 9,5%, a MBE - 68 mln dolarów w 2026 r. (7,1%). Reaktory MOCVD używane są głównie do produkcji wielkoseryjnej i mają ponad 60% udziału w rynku sprzętu w przychodach 2020 roku.

W latach 2018-2020 o 10% wzrósł udział w rynku niemieckiego Aixtrona, podczas gdy Veeco odnotowało 15-procentowy spadek. Jednym z powodów jest tutaj napięcie handlowe między USA a Chinami, które wybrały przemysł półprzewodników jako pole bitwy. Te zmagania mocarstw są jeszcze bardziej wyraźne w obszarze sprzętu do epitaksji, ponieważ zapotrzebowanie napędzane jest głównie przez Chiny. W rezultacie rok 2020 zaowocował jednym z najlepszych lat sprzedaży w Chinach dla Aixtrona - około 57% ich przychodów pochodzi z regionu, w przeciwieństwie do zaledwie 13% dla amerykańskiego Veeco.

Wraz z ewolucją sytuacji geopolitycznej i coraz bardziej kruchym łańcuchem dostaw, analitycy Yole spodziewają się nasilenia konkurencji między dostawcami sprzętu w nadchodzących latach.