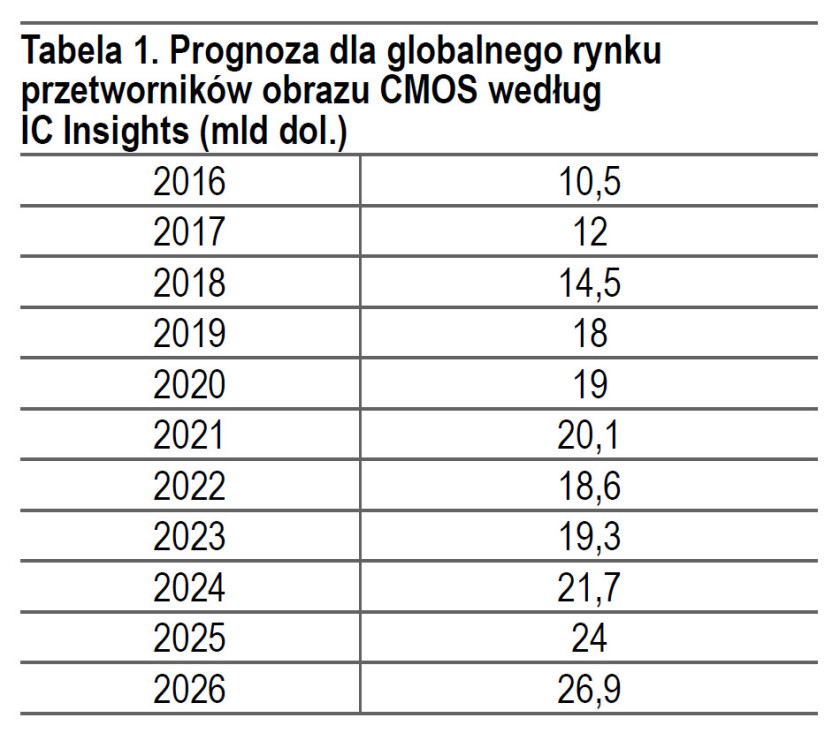

Według IC Insights w 2022 roku globalny rynek przetworników obrazu CMOS odnotuje pierwsze od trzynastu lat spadki: wartości o 7% z 20,1 mld dolarów w 2021 do 18,6 mld dolarów i o 11% pod względem liczby sprzedanych przetworników, z 6,9 mld sztuk w 2021 roku do 6,1 mld sztuk. Prognoza ta może zmartwić producentów tego typu podzespołów tym bardziej, że pogorszenie nastąpi po wprawdzie dwóch latach wzrostów, ale niewielkich, bo zaledwie 4% i 5%, odpowiednio w latach 2019–2020 i 2020–2021.

Przyczyny problemów

Przewidywany spadek sprzedaży jest skutkiem głównie zmniejszenia się popytu na smartfony oraz komputery przenośne, na które znacząco wzrosło zapotrzebowanie w czasie pandemii covid-19 z powodu popularyzacji pracy zdalnej i wideokonferencji. Ponadto na rynek przetworników obrazu CMOS negatywny wpływ mają pogarszające się globalne warunki gospodarcze, które wynikają z wysokiej inflacji oraz rosnących kosztów energii spowodowanych z kolei wojną na Ukrainie. Jego rozwojowi nie sprzyja również zaostrzająca się wojna handlowa pomiędzy Stanami Zjednoczonymi a Chinami i zamykanie chińskich zakładów produkcyjnych z powodu kolejnych lockdownów w związku z nawrotami pandemii koronawirusa.

Kolejny czynnik to spowolnienie wzrostu liczby kamer, w jakie wyposażane są nowe smartfony. Wprawdzie w niektóre modele z wyższej półki wbudowywanych jest pięć albo więcej aparatów cyfrowych, ale średnia w większości telefonów utrzymuje się na poziomie trzech. Standardowo jedna kamera, do zdjęć selfie, jest montowana z przodu, a dwie pozostałe z tyłu smartfona. Biorąc pod uwagę to, że prawie dwie trzecie wszystkich przetworników obrazu CMOS jest instalowanych w telefonach, zmniejszenie się ich sprzedaży razem z nieoczekiwanym zahamowaniem tendencji do rozszerzania ich funkcjonalności w dziedzinie rejestracji obrazów stanowi szczególnie niekorzystne połączenie. Jest to główny powód zapowiadanego w 2022 roku spadku.

Co przyniesie przyszłość?

Na szczęście prognozy na przyszłość dają nadzieję na kolejne odwrócenie tendencji – według IC Insights wartość światowego rynku przetworników obrazu CMOS zwiększy się o 4% do 19,3 mld dolarów w 2023 roku, a w 2024 o 13%, osiągając rekordowy poziom 21,7 mld dolarów. Również analitycy Yole Intelligence przewidują, że tytułowy rynek znów wejdzie w fazę wzrostu i zwiększając się o średnio 7% co roku, w 2027 osiągnie wartość 31 mld dolarów. Napędzać go będzie przede wszystkim popyt na smartfony, jak również nowe zastosowania w sektorze motoryzacyjnym i aplikacjach bezpieczeństwa.

Jak wszystko na to wskazuje jedynie przejściowy spadek wartości tego rynku na pewno nie spowoduje, że straci on na atrakcyjności – od lat jest to jedna z bardziej konkurencyjnych gałęzi przemysłu optoelektronicznego. O udział w rynku przetworników obrazu CMOS rywalizuje kilka firm, w tym przede wszystkim Sony, Samsung oraz OmniVision. Współzawodnictwo pierwszej trójki można podsumować następująco: Sony walczy o utrzymanie pozycji lidera, Samsung stara się zwiększyć zyski, zaś OmniVision zajmuje mocną, trzecią pozycję. W 2021 roku według Yole Intelligence udział Sony wyniósł 39%, Samsunga 22%, a OmniVision 13%.

Plany Sony

Opierając się na własnych danych, pierwsza z wymienionych firm twierdzi jednak, że choć wciąż dominuje, to straciła 10 punktów procentowych udziału w rynku, który zmniejszył się z 53% do 43% w ciągu ostatnich dwóch lat. Sony został dotknięty sankcjami wobec Huaweia, chińskiej firmy produkującej smartfony, która była jego największym klientem. Aby odwrócić tę tendencję, producent ten unowocześnienia asortyment i dywersyfikuje odbiorców końcowych, nie skupiając się już tylko na smartfonach. Duży nacisk firma kładzie m.in. na rozszerzenie oferty dla motoryzacji – zaawansowane systemy wspomagania kierowcy wymagają od sześciu do ośmiu przednich i tylnych kamer na samochód, a pojazdy autonomiczne będą wyposażane w nawet od 16 do 29 kamer na auto.

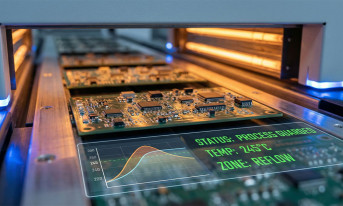

Potencjał tej branży jest więc z punktu widzenia dostawców przetworników obrazu CMOS ogromny. Sony opracowuje też przetworniki tego typu z myślą o urządzeniach do korzystania z wirtualnej rzeczywistości i zastosowań przemysłowych (monitorowanie linii produkcyjnych, kontrola jakości, sortowanie w centrach logistycznych, konserwacja predykcyjna).

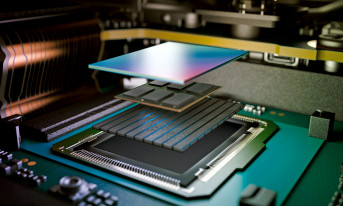

W sumie Sony zamierza na rozwój oferty w zakresie przetworników obrazu CMOS przeznaczyć do 2024 roku prawie 7 mld dolarów, czyli o ponad połowę więcej niż w ciągu ostatnich trzech lat. Środki te zostaną wykorzystane m.in. na rozbudowanie centrum produkcyjnego przetworników tego typu Fab 5 w Nagasaki. Fabryka ta rozpoczęła produkcję w 2021. Oczekuje się, że inwestycja skutkować będzie zwiększeniem produkcji, który zapewni aż 37% wzrost sprzedaży działu Sony Imaging & Sensing Solutions. To w rezultacie powinno zwiększyć jej udział w globalnym rynku przetworników obrazu CMOS do 49%, a docelowo, w 2026 roku, do 60%.

Potencjał Samsunga, innowacje Canona

Samsung, który zanotował wzrost udziału z 18% do 22% dzięki popytowi na czujniki tego rodzaju w smartfonach, duże nadzieje, tak jak Sony, pokłada w rozwiązaniach dla branży samochodowej w dziedzinie wspomagania jazdy. Wyróżnikiem tej firmy jest rozdzielczość przetworników obrazu CMOS – w 2019 roku firma wprowadziła pierwszy na świecie model o rozdzielczości 100 MP (megapikseli), a w 2021 pierwszy o rozdzielczości 200 MP. Oprócz tego Samsung podobno pracuje nad czujnikiem obrazu o rozdzielczości ponad 500 MP, który odpowiadałby rozdzielczości ludzkiego oka. Mocną stroną oferty tej firmy jest również miniaturyzacja. Zwiększenie udziałów w tytułowym rynku Samsung zawdzięcza oprócz tego atrakcyjnym cenom i szerokiej gamie przetworników od niskiej do wysokiej klasy, które preferują chińscy producenci smartfonów Vivo, Oppo i Xiaomi.

OmniVision, którego wcześniejszy udział wynosił 10%, wzrost do 13% zawdzięcza również przede wszystkim rynkowi w Chinach. Wśród firm z jednocyfrowym udziałem w rynku przetworników obrazu CMOS wymienić można z kolei: STMicroelectronics, OnSemi, południowokoreański SK Hynix, chińskie GalaxyCore i Smartsens oraz japońskie Panasonic i Canon. Ostatni rynek przetworników obrazu chce podbić innowacyjnością. Pod koniec 2021 roku Canon ogłosił opracowanie przetworników w technologii SPAD, które w porównaniu z technologią CMOS będą zapewniać mniej zaszumiony sygnał i zajmować dziesięciokrotnie mniejszą powierzchnię.

Monika Jaworowska