Nowości w usługach i badaniach

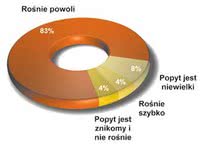

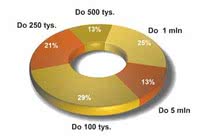

Rys. 8. Struktura obrotów, jakie firmy uzyskują z badań; 29% placówek sprzedaje usługi za maksymalnie 100 tys. zł rocznie

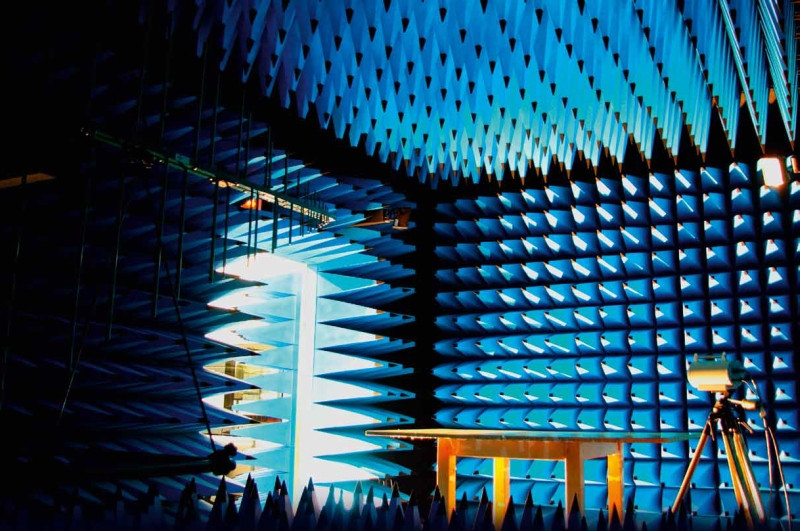

Klienci coraz chętniej wybierają laboratoria, które oprócz przeprowadzenia samych testów i napisania raportu, pomagają w ramach swojej wiedzy i kompetencji w rozwiązywaniu problemów technicznych i normatywnych związanych z EMC (np. w ramach tzw. godzin inżynierskich). Takie ukierunkowanie usług z pewnością można zaliczyć do nowości ostatnich lat.

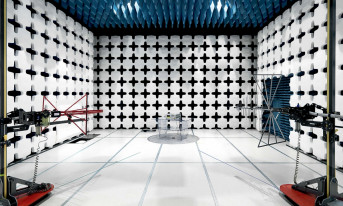

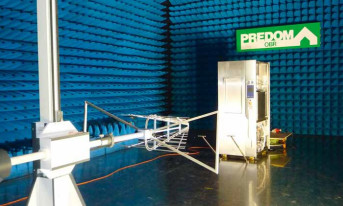

Od kilku lat obserwuje się powstawanie nowych laboratoriów badawczych w ośrodkach naukowych, które, aby utrzymać drogą i specjalistyczną aparaturę, oferują komercyjnie usługi badawcze. Przykładem może tu być nowe laboratorium na Politechnice Rzeszowskiej otwarte w listopadzie 2013 r. Podobnie jest z jednostkami badawczymi funkcjonującymi w zakładach dużych producentów i dystrybutorów elektroniki, którzy oferują wolne moce przerobowe na rynku (np. Radiotechnika).

Niemniej do niedawna oferta badawcza większości placówek była podobna. Dopiero obecnie zaczyna się to zmieniać i widać, że poszczególne placówki starają się zagospodarować nisze, tworząc zalążki specjalizacji. Jest to słuszny krok, bo finansowanie i budowanie kolejnego laboratorium w Polsce (dotychczas jest już np. kilkanaście) o tym samym profilu działalności, jeżeli w innej gałęzi nie ma jeszcze żadnego, z pewnością wygląda niezrozumiale.

Takie specjalistyczne obszary to przykładowo badania odporności na impulsy HPEM (dużej mocy), badania odporności urządzeń na anomalie występujące w sieciach zasilających, m.in. zmiany częstotliwości sieci zasilającej, wahania napięcia, zniekształcenia przebiegu napięcia itp., badania zaburzeń od urządzeń PLC pracujących w liniach niskiego napięcia.

Jeszcze bardziej specjalistycznie wyglądają badania fotobiologiczne, temperatury barwowej i wskaźnika oddawania barw, a także oddziaływania fal elektromagnetycznych na organizm ludzki, a także otwarcie na sektor wojskowy i lotniczy. Do mniejszych innowacji, ale także istotnych, można zaliczyć nowe bardziej skomputeryzowane metody badawcze, ułatwiające prowadzenie badań czasochłonnych (np. anomalii) oraz możliwość dostępu do wyników badań przez Internet.

Kto jest zainteresowany badaniami?

Rysunek 4 prezentuje zestawienie branż i grup odbiorców, które najczęściej zlecają badania do krajowych placówek. Podobnie jak w wielu innych zestawieniach tego typu, w tym przypadku czołowe miejsca także zajęły automatyka przemysłowa i przemysł, co w naszych warunkach odpowiada funkcji i potencjałowi, jakie branże te pełnią w gospodarce.

Zaskakująca jest trzecia pozycja branży oświetleniowej, co można odczytywać jako wynik tego, że w kraju mamy sporo producentów i tego, że wiele nowych aplikacji tego typu bazuje na diodach LED i zasilaniu impulsowym - wdzięcznym obiekcie pomiarowym dla każdego laboratorium. Na samym dole zestawiania ulokowały się z kolei komunikacja bezprzewodowa i branża AGD.

Ta pierwsza zapewne dlatego, że aplikacje tego typu bazują w Polsce przede wszystkim na gotowych i wcześniej przebadanych modułach komunikacyjnych, ta druga zapewne dlatego, że dotyczy zwykle większych producentów, których stać na aparaturę i własne laboratorium. Z kolei rysunek 5 ilustruje najważniejsze czynniki sprzyjające zlecaniu badań urządzeń elektronicznych do placówek. Zdecydowanie najważniejsze okazały się wymagania prawne i formalne, które dla firm elektronicznych są sporą barierą.

Inżynierowie słabo orientują się w zawiłościach norm, przepisów, wymagań i ustaw i traktują to jako obszar mało związany z inżynierią, raczej z administracją i biurokracją. Zawiłość sformułowań, liczne dokumenty, regulacje i skomplikowana struktura zależności pomiędzy aktami prawnymi europejskimi i ich przeniesieniem na lokalny polski rynek z pewnością tworzą sporą barierę wejścia dla osób chcących zgłębić zagadnienie samodzielnie. Dlatego wielu specjalistów, zamiast tracić na to czas, korzysta z pomocy laboratoriów.

Kolejne dwie pozycje na wykresie związane są ze skomplikowaną istotą zagadnień badawczych. Tematyka EMC i związanych z nią badań nigdy nie była prosta i jak widać cały czas jest to obszar, w którym szuka się pomocy specjalistów. Dolna pozycja wykresu, czyli bardzo słabo ocenione znaczenie outsourcingu, potwierdza wcześniejsze rozważania na temat tego, że duże firmy integrują cały proces produkcji w swoim obszarze i niechętnie współpracują z kooperantami.

|

Laboratoria a biznes

Z uwagi na większość opisanych powyżej ograniczeń i problemów największe i najlepiej wyposażone placówki badawcze mają uczelnie techniczne, a zaraz potem instytuty naukowe. W największym stopniu wynika to z prowadzonych prac naukowych i działalności dydaktycznej, które laboratoria niewątpliwie wspierają. Ale liczy się też posiadanie przez uczelnię i jednostki świata nauki kompetentnej kadry technicznej, dla której często laboratorium to coś więcej niż miejsce pracy.

Ważne jest też, że placówki naukowe mają lepszy dostęp do źródeł finansowania, bo np. aparatura kupowana z grantów do prowadzonych prac badawczych finalnie wzmacnia potencjał tych placówek. Jednocześnie placówek badawczych w kraju mamy stosunkowo dużo, przez co pytanie o to, jak wygląda działalność tych jednostek od strony biznesowej, wydaje się interesujące.

Na rysunku 6 pokazane zostało zbiorcze zestawienie wzrostów i spadków obrotów w zakresie dotyczącym usług badawczych dla lat 2010-2012 a na kolejnym rysunku 7 podajemy ocenę, jak oceniany jest kończący się bieżący 2013 rok. Jak widać, większość laboratoriów może pochwalić się w ostatnich latach niewielkim wzrostem sprzedaży nieprzekraczającym 10% w skali roku.

Patrząc na kolejne lata, widzimy też, że sytuacja powoli się poprawia - o ile w 2010 i w 2011 kilka placówek zanotowało spadek, o tyle w 2012 roku już żadna. Wzrosła też liczba tych, które mają duże wzrosty sprzedaży, nawet kilkudziesięcioprocentowe, niemniej w tym obszarze trzeba ostrożnie operować optymizmem, bo przy płytkim rynku mogą być to efekty otrzymania lub nie większego zlecenia.

Jeśli chodzi o 2013 rok, to przez blisko dwie trzecie osób zostało on oceniony jako dość dobry, ale w porównaniu z danymi dotyczącymi 2012 roku na poprzednim rysunku niepokoi to, że co czwarty ankietowany ocenił biznes jako słaby. Jest to zapewne cały czas efekt nie najlepszej sytuacji w gospodarce, presji na obniżanie cen, która powoduje, że biznes pomiarowy dla wielu omawianych kręci się koło zera.

Rys. 11. Typy przedsiębiorstw pod względem wielkości i charakteru, które są najczęściej klientem placówek badawczych

Opisane zjawiska widać w kolejnym zestawieniu przedstawionym na rysunku 8, gdzie zamieszczamy strukturę obrotów. Największą grupę, liczącą prawie 30%, tworzą placówki, których przychody roczne ze sprzedaży usług badawczych nie wychodzą ponad 100 tys. zł. To niewiele, a dodatkowo połowa laboratoriów ma obroty nie większe niż 250 tys. zł rocznie oraz żadna z placówek nie wyszła poza 5 mln zł.

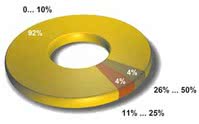

Obroty nie są imponujące, a kwoty oznaczają, że sens istnienia omawianych jednostek jest w zasadzie możliwy tylko jako uzupełnienie innej, głównej działalności: naukowej, dystrybucyjnej, produkcyjnej. Inaczej utrzymanie placówki, przy sporej konkurencji i dużych kosztach, może się udać tylko nielicznym. Zgodnie z wynikami badania ankietowego zamieszczonymi na rysunku 9, aż 83% firm i uczelni, w ramach których funkcjonują laboratoria badawcze i wzorcujące, uzyskuje z prowadzenia działalności badawczej co najwyżej 10% swojej sprzedaży.

Tylko dla co dziesiątej firmy laboratorium jest głównym źródłem przychodów, co potwierdza wcześniejsze rozważania, że w warunkach krajowych badania i wzorcowanie to działalność uzupełniająca główny biznes, traktowana jako przyszłościowa i powiązana merytorycznie z rozwojem firmy, a więc niekoniecznie poddawana rygorowi uzyskiwania dodatniego wyniku finansowego.

Rynek usług badawczych

Rys. 12. W tych typach przedsiębiorstw i jednostek naukowych rynek usług badawczych rozwija się najszybciej

Na skutek opisanych wielu negatywnych zjawisk, nie najlepszej sytuacji w gospodarce oraz sporej konkurencji wynikającej ze stosunkowo dużej liczby takich placówek, rynek usług badawczych w Polsce rośnie powoli (rys. 10). Warto zauważyć, że wiele z istniejących laboratoriów w Polsce ma bardzo podobny do siebie zakres realizowanych badań oraz nastawia się na mniej więcej zbliżoną grupę klientów.

Czasem można nawet odnieść wrażenie, że powołanie do życia placówki nie zostało poprzedzone wnikliwą analizą rynku i jego potrzeb, ale byłą okazją lub ogólną chęcią posiadania takiego działu. Dopiero od niedawna widać, że pojawiają się pierwsze znaki specjalizacji: na sektor wojskowy, na badania in-situ, pomiary mobilne, badania inne niż EMC i bezpieczeństwo, badania towarzyszące projektowaniu itd. Z pewnością są to pozytywne trendy, które w niedalekiej przyszłości powinny pozytywnie zmienić kształt rynku. Na razie jednak rynek nie rozpieszcza zleceniami.

Na rysunku 11 pokazujemy, jaki typ przedsiębiorstw dominuje na listach klientów laboratoriów badawczych. Wykres zdominowały małe i średnie przedsiębiorstwa produkcyjne i handlowe, które zdaniem ankietowanych dostarczają łącznie ponad 70% zleceń. Charakterystyczne dla wykresu jest jednak to, że nie ma na nim wcale firm dużych. Nawet jeśli przypomnimy sobie strukturę krajowego rynku elektroniki, opierającego się generalnie na mniejszych firmach, to i tak okaże się, że jest to raczej skutek tego, iż duże firmy potrzeby badawcze zabezpieczają sobie same.

Ciekawe uzupełnienie przedstawionych powyżej rozważań przynosi rysunek 12 ilustrujący, w jakim obszarze rynek usług badawczych rozwija się najszybciej. Okazuje się, że najwięcej zmian w krajobrazie firm notuje się w zakładach produkcyjnych i na uczelniach. O ile placówki naukowe zawsze były liderami rynku badań od strony inwestycyjnej, o tyle szybki rozwój potencjału badawczego po stronie firm jest z pewnością zaskakujący.

Inwestycje przedsiębiorstw w infrastrukturę pomiarową to także skutek tego, że sprzęt pomiarowy, umożliwiający realizację podstawowych badań, niekoniecznie w pełnym zakresie, niekoniecznie z dokładnością i rzetelnością pomiarową taką, jaką mogą zapewnić placówki akredytowane, nie kosztuje dzisiaj dużo.

Na rynku pojawiły się kombajny pomiarowe pozwalające we własnym zakresie dokonać pomiarów wstępnych, na tyle wiarygodnych, aby końcowe badania w placówce akredytowanej nie były zaskoczeniem. Ceny takiego sprzętu są w zasięgu możliwości wielu dużych firm i nierzadko także tych o średniej wielkości, stąd rozwój rynku w tym obszarze nie powinien zaskakiwać.

Zagranica

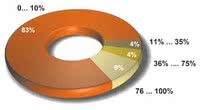

Rys. 13. Udział zleceń z zagranicy w obrotach krajowych laboratoriów. Dla 92% placówek nie przekracza on 10%

Zgodnie z danymi pokazanymi na rysunku 13, udział zleceń z zagranicy w strukturze sprzedaży krajowych placówek badawczych dla aż 92% firm zawiera się między 0 a 10%. Skoro procent jest tak duży to należy to odczytywać, że udział zleceń zagranicznych dla większości firm bliższy jest zera niż tych 10% lub też że są one pojedynczymi przypadkami kontraktów.

Trudno wskazać jednoznacznie, co jest przyczyną tego, że zagranica nie jest źródłem kontraktów dla polskich placówek badawczych. Kierując się analogiami charakterystycznymi dla rynku usług kontraktowych można by oczekiwać, że tańsze usługi i dobre kompetencje kadry inżynierskiej będą wystarczającym magnesem. Skoro jednak takich trendów nie ma, może to być wynik tego, że placówki badawcze nie szukają aktywnie takich zleceń, nie są nimi zainteresowane lub też nie mają przekonania, że warto się o nie starać.

Widać to chociażby po tym, że na stronach internetowych większości firm wymienionych w tabeli 2 nie ma informacji o ofercie w innych językach niż polski. A to wydaje się niezbędnym minimum, aby cokolwiek drgnęło w tym kierunku.

Ranking laboratoriów

Rys. 14. Wykres chmurkowy: czołowe placówki badawcze w kraju. Zestawienie to powstało na bazie informacji podanych w redakcyjnych ankietach, gdzie pytaliśmy o to, która placówka badawcza ma największy potencjał w Polsce. Im częściej dana nazwa była wymieniana, tym większą czcionką jest pisana

Krajowe laboratoria badawcze w większości nie mają wyspecjalizowanego profilu i z reguły zajmują się badaniem szerokiej grupy urządzeń elektronicznych. Różnice w rynkowym nastawieniu wynikają najczęściej z posiadanej aparatury pomiarowej albo też przynależności do uczelni albo instytutu (jak na przykład laboratorium Instytutu Łączności), producenta (Sonel, Elzab) czy dystrybutora (Radiotechnika Marketing), które przekładają się na ograniczenia lub bardziej specjalizację wynikającą z kompetencji. Mimo że oferta badań zwykle jest szeroka, warto ją rozważyć pod kątem profilu właściciela laboratorium.

Producent z kilkunastoletnim doświadczeniem na rynku może okazać się lepszym kandydatem do przeprowadzenia badań, gdyż za nim stoi wartość dodana w postaci doświadczenia. Jeśli chodzi o pozycję rynkową, to w ankietach redakcji najczęściej wymieniane było Laboratorium Kompatybilności Elektromagnetycznej Politechniki Wrocławskiej, OBR CTM i Laboratorium działające przy Urzędzie Komunikacji Elektronicznej (rys. 14). Oczywiście niniejszy miniranking należy traktować jedynie orientacyjnie jako obraz odczuć osób wypełniających ankiety na temat pozycji rynkowej poszczególnych jednostek. Nie ma on formalnego związku z wynikami finansowymi omówionych jednostek ani ich potencjałem aparaturowym.

Porównanie ofert w tabelach

Zestawienie ofert badań krajowych laboratoriów badawczych zostało przedstawione w tabeli 1. W kolejnych wierszach pokazany został profil placówki, a następnie ogólna oferta realizowanych badań w czterech kategoriach tematycznych.

Tabela 1 zawiera dane o wszystkich firmach, które nadesłały wypełnione ankiety, bez podziału na jednostki akredytowane lub nie. Zestawienie uzupełnia tabela 2, w której podano dane kontaktowe do firm uczestniczących w zestawieniu.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym przez redakcję wśród krajowych placówek zajmujących się badaniami urządzeń elektronicznych.

mgr inż. Dobrosława Sochocka

mgr inż. Dobrosława Sochocka