Oprogramowanie EDA i narzędziowe

Ogromna większość urządzeń elektronicznych zawiera obecnie w sobie mikrokontrolery, często nawet więcej niż jeden. Poza częścią sprzętową w takich systemach konieczne jest przygotowanie oprogramowania firmware zarządzającego działaniem całości. Innymi słowy, poza oprogramowaniem EDA do tworzenia schematu płytki i symulacji konieczne są inne programy narzędziowe mniejszego kalibru, a więc kompilatory, symulatory i debuggery oraz programy związane z interfejsem JTAG do wgrywania kodu, symulacji w czasie rzeczywistym i testowania poprawności montażu.

Projektanci wykorzystują do tego celu zintegrowane środowiska projektowe zawierające komplet potrzebnych programów połączonych ze sobą w jeden system (IDE - Integrated Design Enviroment). IDE pozwalają na obsługę całej rodziny procesorów o wspólnej architekturze. Z uwagi na ogromną popularność procesorów z rdzeniem ARM coraz większe znaczenie na rynku mają właśnie środowiska IDE dla Corteksów, które obsługują wszystkie procesory oraz wspomagają projektowanie aplikacji dla Linuksa i Androida itp. Stąd też konkurencja w zakresie oprogramowania narzędziowego wydaje się największa właśnie w zakresie IDE dla ARM, bo jest to produkt uniwersalny i wykraczający poza jedną firmę i producenta.

Podobnie jak w przypadku własnościowych architektur mikrokontrolerów dla ARM, na rynku prawie każdy producent ma coś własnego (zazwyczaj IDE + GCC), są także dostępne bezpłatne narzędzia producentów m.in. takich jak Keil, Atollic, CrossWorks itp.

Dostawcy katalogowi i ich wpływ na rynek

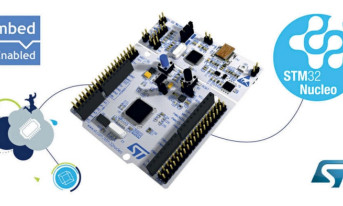

Wraz z tym jak zestawy rozwojowe stały się niezbędnym elementem wykorzystywanym w procesie przekształcania pomysłów w gotowe urządzenia, produkty te stały się atrakcyjną pozycją dla katalogowych dostawców podzespołów elektronicznych. W ostatnich trzech latach wszystkie firmy tego typu znacznie rozbudowały swoje oferty, nawiązały współpracę z producentami narzędzi, a także za pomocą prowadzonych forów dyskusyjnych zaczęły wspierać projekty open source.

Takie działania widać było najbardziej w zakresie promocji komputera jednopłytkowego Raspberry Pi, dzisiaj takich promowanych produktów jest co najmniej kilkanaście. Katalogowi dystrybutorzy w krótkim czasie stali się liczącymi dostawcami narzędzi projektowych, głównie w zakresie sprzętu, ale trzymają rękę na pulsie także w zakresie oprogramowania EDA. Strategia tych działań jest jasna - ofertę trzeba prezentować klientom jak najwcześniej, najlepiej jak rysują schemat i wybierają elementy.

Rynek narzędzi od strony biznesu

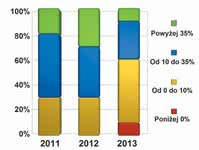

Rys. 1. Zestawienie spadków i wzrostów obrotów dla dostawców narzędzi projektowych i oprogramowania EDA w latach 2011–2013

Na rysunku 1 pokazano zestawienie wzrostów i spadków obrotów dla rynku narzędzi projektowych, łącznie dla platform sprzętowych i oprogramowania w latach 2011-2013. Mimo cały czas nie najlepszej sytuacji i licznych zawirowaniach na rynku, bezsprzecznie widać, że oddziaływanie wydarzeń zewnętrznych na branżę jest ograniczone. Po słabych latach 2009 i 2010, które widać było w poprzedniej edycji naszego opracowania, dwa kolejne były nawet niezłe, bo większość dostawców zanotowała średni wzrost sprzedaży na poziomie 20%.

O ile 2012 rok był nawet niezły, 2013 już niestety okazał się taki sobie, co może sugerować pewną cykliczność albo po prostu, że sytuacja nie kieruje się w dobrą stronę. W porównaniu do innych grup podzespołów i komponentów elektronicznych wzrosty obrotów w tym sektorze są i zwykle były zauważalnie niższe w porównaniu do innych atrakcyjnych sektorów jak M2M, LED czy wyświetlaczy.

Próba wyjaśnienia tego zjawiska musi się odwołać do wcześniejszych rozważań na temat charakteru naszego rynku bazującego głównie na małych i średnich firmach, niskich seriach specjalistycznych produktów. Przy takim profilu rynku firmy wybierają, o ile mogą, narzędzia darmowe lub te dostarczane przez producentów układów scalonych, w tym także oprogramowanie.

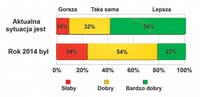

Rys. 2. Wyniki badania ankietowego oceniającego biznes związany z narzędziami projektowymi w okresie styczeń - listopad 2014 r. oraz aktualną sytuację na rynku

Na taki, a nie inny charakter omawianego biznesu mają również pośrednio wpływ dystrybutorzy komponentów, którzy od lat prowadzą aktywną politykę oferowania klientom dużej wartości dodanej, co oznacza również przekazywanie lub bezpłatne użyczanie narzędzi projektowych. Jest to ich zdaniem metoda na zacieśnienie relacji z klientami oraz zwiększenie szansy na sprzedaż chipów, bo wiadomo, że projektanci do nowych projektów podchodzą przez pryzmat posiadanych do tej pory narzędzi, dorobku w zakresie oprogramowania itp. Przekazanie narzędzi za darmo nierzadko okazuje się jedyną szansą na zmianę, ale firmom, które żyją ze sprzedaży, musi to ograniczać rozwój biznesu.

Na rysunku 2 przedstawiono wyniki ankiety oceniającej mijający 2014 rok (badanie prowadzone było na początku grudnia 2014 r.). Ponad połowa osób oceniła okres ten jako dobry, a sytuację w ostatnim kwartale prawie dwie trzecie pytanych uznało za lepszą niż była wcześniej. Być może jest to efekt końcówki roku, w której firmy, dla których znaczącym odbiorcą są jednostki budżetowe, mają nawał pracy, albo po prostu jest to kwestia kilku domkniętych większych projektów w tym okresie. Na możliwość takiego scenariusza mogą wskazywać mimo wszystko spore procentowe wskaźniki wykraczające na plus i minus tej umiarkowanej oceny.

Obroty, czyli tajne przez poufne

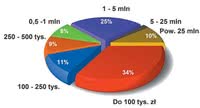

Rys. 3. Obroty dostawców narzędzi projektowych i oprogramowana EDA - dla 34% firm z tego zestawienia nie wykraczają ponad 100 tys. zł rocznie

Nieodłączną częścią redakcyjnych ankiet są pytania o obroty uzyskiwane z omawianego w ramach raportu sektora rynku, które pozwalają ocenić potencjał rynku a także jego wielkość. Niemniej choć ograniczyliśmy zakres pytania jedynie do wskazania jednego z przedziałów, a nie do podania konkretnej kwoty, i tak wiele firm unikało odpowiedzi, traktując temat ten jak tabu. Stąd dane na ten temat należy traktować jako przybliżone i niestety nie da się z nich oszacować wielkości krajowego rynku.

Co trzecia firma ma sprzedaż niewykraczającą poza 100 tys. zł rocznie, co czwarta ma obroty mieszczące się w przedziale 1-5 mln, a co dziesiąta wykracza poza 25 mln. Biorąc pod uwagę, że są to kwoty łączne, w których zawierają się także drogie pakiety EDA, nie są to wartości oszałamiające. To, że tylko dla nielicznych dostawców narzędzia są wartościową pozycją w ofercie, widać też na rysunku 4, gdzie zilustrowano, jaką część dochodów firm stanowią tytułowe produkty.

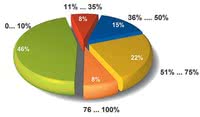

Dla prawie połowy (46%) jest to mały dodatek, odpowiedzialny co najwyżej za 10% sprzedaży. Co dwunasta firma wymieniona w tabeli 2 wyspecjalizowała się w tej tematyce i ma większość przychodów z takiej działalności. To w warunkach krajowych normalna sytuacja, bo mimo dość szerokiego ujęcia tematyki narzędzi projektowych nasz rynek jest stosunkowo niewielki, a same produkty niekiedy na tyle specjalistyczne, że potencjalnych klientów nierzadko liczy się na palcach.

Konsekwencją niskiego udziału narzędzi w ogólnym biznesie dla dostawców oraz w sumie niewielkiej wielkości tego rynku w kraju jest niezbyt silna konkurencja, która przez 20% ankietowanych została oceniona jako niewielka, a przez 80% tylko jako zauważalna. To prawdopodobnie dlatego, że firmy zajmujące się tą tematyką to przedsiębiorstwa powiązane umowami dystrybucyjnymi z dużymi i znanymi światowymi producentami, czyli innymi słowy zaangażowane.

Rys. 4. Dla 46% firm sprzedaż narzędzi to niewielki dodatek do biznesu przynoszący co najwyżej 10% obrotów

Relacje pomiędzy producentami a siecią dystrybucji są trwalsze, sprzedawane produkty mają nierzadko całkiem inne przeznaczenie i odbiorców. Najwięcej tarć występuje pomiędzy dystrybutorami katalogowymi a resztą dostawców. Ci pierwsi na skutek dużej skali działania mają w ofercie wszystkie znane marki, a ceny nierzadko silnie konkurencyjne w stosunku do reszty, co wynika z ich skali działania, ci drudzy oczekują, że klient doceni ich wiedzę i kompetencje nie tylko werbalnie.

Popularne produkty

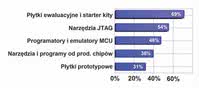

Rys. 5. Typy narzędzi projektowych, które cieszą się największą popularnością i wielkością sprzedaży

Rynek narzędzi projektowych jest bardzo różnorodny od strony asortymentu. Praktycznie każdy bardziej złożony układ scalony ma swój zestaw startowy lub płytkę testową. Jest wiele sprzętu ogólnego przeznaczenia: programatory, wersje pracujące równolegle (jako tzw. gangi) oraz automaty produkcyjne.

Są emulatory, symulatory, debuggery dla co najmniej kilkunastu poszczególnych architektur procesorów, narzędzia JTAG do kontroli poprawności montażu i uruchamiania układów i szereg produktów związanych z komunikacją. Do tego dochodzi równie imponująca liczba pozycji oprogramowania. Całość tworzy na tyle duży rynek, że w zasadzie niemożliwe jest skoncentrowanie większości udziałów rynkowych w jednej lub kilku firmach, zwłaszcza tych typowych dla krajowego rynku, a więc małych i średnich.

Na rysunku 5 pokazane zostały wyniki ankiety przeprowadzonej wśród specjalistów zajmujących się omawianą tematyką na temat tego, które typy narzędzi cieszą się największym powodzeniem i stanowią główny nurt rynku. Zdecydowanie w czołówce lokują się płytki ewaluacyjne i starter kity, a więc produkty specjalizowane, dostarczane często przez dystrybutorów podzespołów.

Na drugiej pozycji uplasowały się narzędzia JTAG zapewne z uwagi na duże możliwości projektowe. Narzędzia i programy dostarczane przez producentów chipów wcale nie są notowane wysoko, prawdopodobnie dlatego, że są one tanie, czasem nawet rozdawane za darmo i tym samym o mniejszym znaczeniu biznesowym.

Co się liczy bardziej, a co mniej w narzędziach?

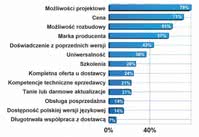

Rys. 6. Zdaniem połowy specjalistów narzędzia projektowe dostępne w sprzedaży są drogie, ale jednocześnie wydajne i uniwersalne

Specjaliści uważają, że dostępne narzędzia projektowe są drogie, ale ich wysoka cena odpowiada wysokim możliwościom projektowym (rys. 6) - takich odpowiedzi udzieliła co druga pytana osoba. Co piąty ankietowany był natomiast zdania, że narzędzia mają dobrze zbalansowane możliwości oraz ceny. Wynik ten różni się od tego, co zanotowane zostało w analogicznym badaniu sprzed trzech lat, bo wtedy wymienione pozycje zamienione były miejscami.

Czy to coś oznacza? Chyba tylko to, że wraz z ofensywą narzędzi bezpłatnych oraz subsydiowanych i programów open source rynek się polaryzuje tworząc mu dwa bieguny. Równocześnie możliwości wielu bezpłatnych narzędzi są coraz większe, przez co produkty te wypychają z rynku mierne wyroby, o ograniczonych możliwościach, ale i te, które do tej pory określane były właśnie jako mające "dobry stosunek ceny do parametrów".

Rys. 7. Najważniejsze kryteria ofert handlowych decydujące o wyborze produktów. Warto zauważyć, że na pierwszym miejscu nie wypadła cena, ale możliwości projektowe, jakie ma dane narzędzie

Kolejne zestawienie pokazane na rysunku 7 przybliża znaczenie poszczególnych czynników związanych z ofertą handlową w zakresie narzędzi projektowych. Zaskakująco w stosunku do poprzednich rozważań i odmiennie do większości podobnych zestawień wykonywanych przez nas w ramach raportów w "Elektroniku", cena nie okazała się najważniejsza, a właśnie parametry techniczne i możliwości. Ale tak samo wyszło w ankiecie sprzed trzech lat.

Rozdźwięk pomiędzy opiniami werbalnymi specjalistów znających rynek narzędzi, a tym, jak osoby te głosowały w ankietach, trudno precyzyjnie wytłumaczyć, niemniej wydaje się, że łączy się to właśnie opisaną akapit wyżej polaryzacją rynku. Zdecydowana większość firm z tego zestawienia współpracuje z producentami niezależnymi od wytwórców układów scalonych i dystrybutorów komponentów, a więc od tej części rynku, która jest związana z tanimi dotowanymi narzędziami. W tym obszarze ważniejsze są możliwości, uniwersalność oraz wsparcie ze strony dostawcy, cena dla tego typu klientów z pewnością nie jest drogowskazem inwestycji.

Rys. 8. Głównymi odbiorcami narzędzi i oprogramowania projektowego w kraju są producenci elektroniki profesjonalnej oraz świat nauki

Na koniec warto zerknąć na zestawienie pokazane na rysunku 8, gdzie zilustrowano głównych odbiorców oprogramowania i narzędzi projektowych w Polsce. Na czołowej pozycji są producenci elektroniki profesjonalnej, a więc firmy wytwarzające specjalistyczne i niszowe aplikacje z dużym wkładem myśli inżynierskiej.

Ale niewiele słabiej oceniono uczelnie wyższe i placówki badawcze, które jak wynika z ankiet są ważnym i liczącym się na rynku odbiorcą narzędzi i programów. Są one potrzebne do prowadzonych badań naukowych, prac realizowanych w ramach grantów i nauczania studentów i zwykle dotyczą zaawansowanych wersji, stąd pewnie taka, a nie inna pozycja. Dół wykresu przypadł firmom zagranicznym obecnym w Polsce oraz producentom kontraktowym.

Ci pierwsi zwykle wyposażenie takie przywożą ze sobą z rynków macierzystych, poza tym wiele firm projektowych korzystających z naszych zasobów kadrowych już jest w kraju od dawna i największe inwestycje ma za sobą. Ci drudzy zwykle nie zajmują się projektowaniem. To są na razie nieliczne wyjątki w skali kraju, np. Bornico, EAE Elektronik, czyli jest ich za mało, aby zmienić wynik ankiety dla tej pozycji.

|

Aleksander Kafka

Aleksander Kafka