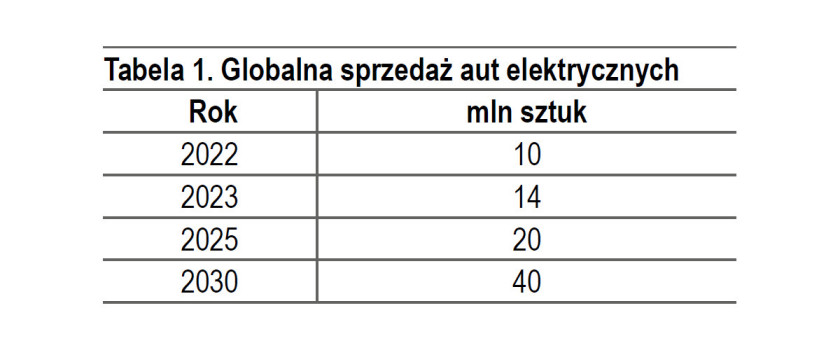

Według raportu Global EV Outlook 2023 opracowanego przez International Energy Agency w 2022 globalna sprzedaż aut elektrycznych przekroczyła 10 mln sztuk. Łącznie 14% wszystkich nowych samochodów sprzedanych rok temu było elektrycznych, w porównaniu do około 9% w 2021 i mniej niż 5% w 2020. Największy udział, około 60%, miały w tym rynku Chiny. Ponad połowa pojazdów elektrycznych poruszających się po drogach na całym świecie obecnie znajduje się właśnie w tym kraju. Co więcej, udział ten przekroczył już swój zakładany cel w zakresie sprzedaży nowych aut tego typu na 2025 rok! Drugim co do wielkości rynkiem była Europa, gdzie w 2022 roku sprzedaż samochodów elektrycznych wzrosła o ponad 15%, co oznacza, że więcej niż co piąty sprzedany pojazd był elektryczny. Na trzecim miejscu uplasowały się Stany Zjednoczone. Sprzedaż aut z napędem tego typu w 2022 wzrosła tu aż o 55%!

Prognoza

IEA oczekuje, że globalny popyt na samochody elektryczne utrzyma się na wysokim poziomie także w 2023. Tylko w pierwszym kwartale tego roku sprzedano ich ponad 2,3 mln, o około 25% więcej niż w analogicznym okresie 2022. Według prognoz sprzedaż jeszcze wzrośnie w drugiej połowie roku. To skutkować będzie tym, że na koniec 2023 sięgnie 14 mln sztuk, co oznaczać będzie wzrost o 35% rok do roku. W rezultacie udział aut elektrycznych w całkowitej sprzedaży nowych samochodów w 2023 roku wzrośnie do 18%. Wpłyną na to przede wszystkim lokalne zachęty. Motywujący będzie wzrost cen ropy naft owej. Popyt na auta z napędem elektrycznym rosnąć będzie również w krajach rozwijających się, jak Indie, Tajlandia, Indonezja.

Tendencja wzrostowa ma się utrzymać w kolejnych latach. Według IEA całkowita sprzedaż aut tego typu wyniesie 20 mln sztuk już w 2025 roku i ponad 40 milionów w 2030, co stanowić będzie odpowiednio ponad 20% i 30% całkowitej sprzedaży samochodów. W rezultacie globalna liczba pojazdów elektrycznych wrośnie z prawie 30 mln sztuk w 2022 roku do około 240 mln sztuk w 2030 roku, co oznaczać będzie średni roczny wzrost o około 30%. Do 2030 auta elektryczne będą stanowić ponad 10% wszystkich pojazdów na drogach.

Surowce do produkcji aut elektrycznych

Do produkcji typowego samochodu elektrycznego zużywa się sześciokrotnie więcej substratów niż zwykle w przypadku auta spalinowego. Przykładami są: lit, nikiel, kobalt, mangan i grafit, które mają kluczowe znaczenie dla wydajności, trwałości oraz gęstości energii akumulatorów będących najważniejszymi komponentami pojazdów elektrycznych. Od nich zależy ich zasięg, czyli parametr będący głównym wyznacznikiem użyteczności aut tego typu.

Samochody elektryczne wyposaża się głównie w akumulatory litowo-jonowe i litowo-polimerowe, popularne ze względu na ich dużą gęstość energii w porównaniu do ich wagi. Dzięki temu można zmniejszyć rozmiar akumulatora, jednocześnie zachowując pojemność.

Poszczególne minerały odgrywają różną rolę. Przykładowo mangan zwiększa gęstość energii oraz zmniejsza palność, poprawiając zasięg i bezpieczeństwo. Kobalt wydłuża żywotność i zapobiega przegrzewaniu się i ostatecznie zapalaniu katod. Grafit poprawia stabilność oraz gęstość energii, a nikiel odporność na korozję.

Oprócz tego do budowy samochodów elektrycznych wykorzystywane są pierwiastki ziem rzadkich. Są one niezbędne w magnesach trwałych silników elektrycznych.

Wzrośnie popyt na surowce krytyczne

Upowszechnianie się aut z napędem elektrycznym spowoduje lawinowy wzrost zapotrzebowania na wymienione minerały. W rezultacie wkrótce sektor motoryzacyjny może stać się ich głównym odbiorcą.

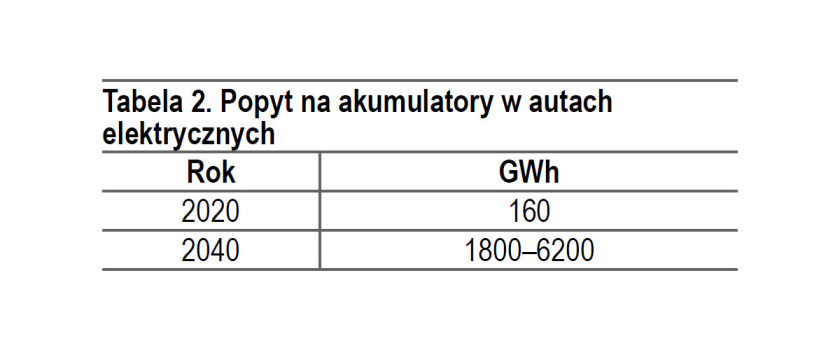

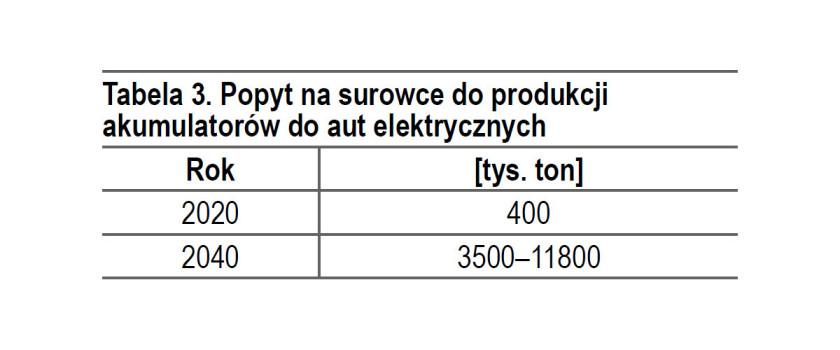

Jak już w 2021 roku prognozowało IEA w raporcie pt. "Th e role of critical minerals in clean energy transitions" popyt na akumulatory w samochodach elektrycznych wzrośnie co najmniej 11-krotnie, ze 160 GWh w 2020 roku do prawie 1800 GWh w 2040, co oznaczać będzie przynajmniej 9-krotny wzrost zapotrzebowania na minerały do ich produkcji, z 400 tys. ton w 2020 do około 3500 tys. ton w 2040. Maksymalne spodziewane wzrosty to z kolei prawie 40-krotny, jeżeli chodzi o popyt na akumulatory do aut tego typu, do 6200 GWh w 2040 i 30-krotny na minerały do ich produkcji, do 11800 tys. ton w 2040.

Jeżeli chodzi o poszczególne substraty, na przykład popyt na nikiel wzrośnie 41-krotnie, do 3300 tys. ton, natomiast na kobalt "zaledwie" 21-krotnie, dzięki odchodzeniu od katod typu NMC 111 w stronę tych o mniejszej zawartości kobaltu (NMC 622 i NMC 811). Zapotrzebowanie na grafit zwiększy się 25-krotnie, ze 140 tys. ton w 2020 roku do ponad 3500 tys. ton w 2040. Największego wzrostu, ponad 460-krotnego, można się spodziewać w przypadku krzemu, ponieważ udział anod grafitowych domieszkowanych tym pierwiastkiem wrośnie z 1% w 2020 roku do 15% w 2040. Popyt na pierwiastki ziem rzadkich wzrośnie 15-krotnie, do 35 tys. ton w 2040 roku, a na lit aż 43-krotnie.

Zestawiając prognozy IEA z dostępnością zasobów surowców krytycznych i zdolnościami do ich opłacalnego wydobycia za pomocą obecnie stosowanych technologii, można mieć obawy o ciągłość ich dostaw.

Czy zabraknie litu?

Generalnie zapotrzebowanie na lit wzrasta najszybciej spośród wszystkich surowców krytycznych. Inaczej bowiem niż popyt na inne surowce stosowane w pojazdach elektrycznych, jak kobalt czy nikiel, który waha się w zależności od tego, jak zmienia się ich udział w składzie akumulatorów, lit ma w nim stałe miejsce.

Technologie czystej energii odpowiadają aktualnie za około 30% całkowitego zapotrzebowania na lit. Upowszechnianie się pojazdów elektrycznych zwiększy ten udział co najmniej do około 75%, a maksymalnie do ponad 90% w 2040 roku. Obecnie w samochodach tego typu głównym surowcem jest węglan litu. Oczekuje się jednak, że jego miejsce wkrótce zajmie wodorotlenek litu, ponieważ jest on odpowiedniejszy do katod akumulatorów o dużej zawartości niklu.

Lit jest pozyskiwany z dwóch różnych rodzajów surowców: solanki oraz spodumenu. Ich głównymi producentami są odpowiednio Chile i Australia. W tych regionach świata sukcesywnie zwiększane są moce produkcyjne, a tendencja ta utrzyma się z pewnością jeszcze kilka lat. To, czy to wystarczy do zaspokojenia popytu, zależy od tempa rozwoju technologii czystej energii. Przewiduje się, że oczekiwana wielkość produkcji z istniejących kopalń i tych obecnie w budowie będzie w stanie pokryć popyt do 2030 roku, o ile zapotrzebowanie na lit nie przekroczy obecnych szacunków.

W nadchodzącej dekadzie kluczową rolę mogą odegrać nowe rodzaje surowców oraz nowe technologie odzyskiwania litu ze złóż niekonwencjonalnych. Na przykład przetwarzanie minerałów ilastych jest prostsze i mniej energochłonne niż spodumenu.

Rozwija się też technologia bezpośredniej ekstrakcji litu. Zamiast odparowywać wodę i chemicznie usuwać zanieczyszczenia, pozyskuje się go bezpośrednio z solanki niezagęszczonej. Zmniejsza to koszt i skraca proces – w tradycyjnym podejściu odzyskiwania litu z solanki trwa on aż ponad rok i ma największy wkład w sumaryczny koszt. W technologii bezpośredniej ekstrakcji litu zużywa się poza tym mniej wody.

Sytuacja na rynku niklu i kobaltu

Indonezja i Filipiny odpowiadają za prawie połowę światowego wydobycia niklu. W nadchodzących latach ich dominacja w produkcji tego metalu będzie się pogłębiać. Oznacza to, że w przyszłości, tak jak zresztą dotychczas, jego globalne dostawy będą z dużym prawdopodobieństwem zależne od sytuacji gospodarczej i politycznej w tych krajach, szczególnie w Indonezji.

Przykładem jest to, co zdarzyło się w 2020 roku. Z początkiem tego roku rząd Indonezji, dwa lata wcześniej przed zapowiadanym terminem, wprowadził zakaz eksportu rudy niklu. Miało to na celu wymuszenia jej przerobu w krajowych hutach, a tym samym wsparcia lokalnego przemysłu. To zmusiło chińskie rafinerie do poszukiwania nowych źródeł dostaw rudy, głównie z Filipin i Nowej Kaledonii, jak również do znalezienia możliwości inwestycyjnych w Indonezji.

Wzrost zapotrzebowania na kobalt zależy od tego, jak zmieniać się będzie skład chemiczny katod akumulatorów. Obecnie na popularności zyskują katody o dużej zawartości niklu, co przekładać się będzie na mniejszy popyt na kobalt. Jednak nawet mimo to upowszechnianie się aut elektrycznych wpłynie na to, że zapotrzebowanie na ten metal wciąż będzie duże.

Ponad połowa kobaltu wydobywana jest obecnie w Demokratycznej Republice Konga. Stanowi on głównie produkt uboczny w kopalniach miedzi i niklu. Około 10–20% kobaltu w tym kraju pozyskiwana jest w ramach wydobycia rzemieślniczego i na małą skalę.

Demokratyczna Republika Konga prawdopodobnie utrzyma dominację jako główny wydobywca tego surowca. Z kolei Chiny przetwarzają globalnie większość kobaltu, przed Finlandią, Belgią i Kanadą. DRK ściśle współpracuje z Chinami. Zdarzenia regionalne na szlakach handlowych i zmiany polityki w tych państwach będą zatem bez wątpienia wpływać na łańcuchy dostaw kobaltu.

Wyzwaniem jest też rzemieślniczy, a zatem nieuregulowany i nieformalny, charakter wydobycia. To sprawia, że jest ono podatne na różne zdarzenia gospodarcze i społeczne. Kolejną komplikacją jest to, że kobalt jest zwykle pozyskiwany jako produkt uboczny. Oznacza to, że decyzje inwestycyjne dotyczące rozwoju nowych projektów niekoniecznie są powiązane z dynamiką rynku kobaltu, ale raczej są nakierowane na rozwój rynku miedzi i niklu. To zwiększa niepewność co do jego przyszłej podaży. Wysiłki mające na celu poprawę efektywności odzysku kobaltu mogą odegrać ważną rolę w ograniczaniu tego ryzyka.

Podsumowanie

Prezydent USA Joe Biden podpisał zarządzenie, zgodnie z którym do 2030 roku auta elektryczne mają stanowić 50% całej sprzedaży nowych samochodów w tym kraju. Podobny wymóg, zgodnie z którym samochody z takim napędem mają stanowić 40% całej sprzedaży, obowiązuje w Chinach, największym rynku pojazdów elektrycznych na świecie. Dodatkowo Unia Europejska chce, aby do tego czasu na jej autostradach jeździło co najmniej 30 mln pojazdów zeroemisyjnych. Czy uda się spełnić te cele, zależy od tego, jak kształtować się będzie dostępność surowców potrzebnych do ich produkcji.

Monika Jaworowska