Strategia ta, choć sprawdziła się wcześniej w obrębie szeroko pojętej gospodarki Japonii, nie przyniosła sukcesów japońskim dostawcom półprzewodników na rynku międzynarodowym. Według analityków japoński rynek półprzewodników w roku ubiegłym skurczył się o 12%, do 21,2 mld dolarów. Wielkość ta oznacza 7% łącznej sprzedaży półprzewodników na świecie, która w 2015 r. wyniosła 287 mld dolarów, podsumował IC Insights. Jeszcze w 2010 r. udział japońskich dostawców w rynku światowym był na poziomie 14%.

Niegdyś głośne i dobrze znane klientom marki takie jak Fujitsu, NEC, Hitachi czy Mitsubishi, dostarczające na rynek układy choćby pamięci i SoC, odsprzedały oddziały produkcyjne półprzewodników lub połączyły się z dawną konkurencją, niejako kryjąc się w cieniu innych firm obecnie odnoszących sukcesy.

Błędy managerów

W opinii obserwatorów branży półprzewodnikowej duża, albo nawet największa odpowiedzialność za niepowodzenia i brak sukcesów japońskich firm spoczywa na barkach ich kadry zarządzającej. Japońskim szefom zabrakło dalekowzroczności i wyczucia dynamiki, zmienności potrzeb rynku globalnego. Zgodnie z branżowym powiedzeniem, co dzisiaj na rynku konsumenckim jest "na topie", jutro będzie już spóźnione i przestarzałe. Popyt i wymogi klientów zmieniają się szybko, za to japońskie firmy zbyt wolno przystosowują się do zmian i kaprysów rynku. Menadżerowie firm półprzewodnikowych z Japonii ponownie okazali się konsekwentni w nadmiernym przywiązaniu do idei dążenia do perfekcji technologicznej, mającej sama w sobie być gwarancją sukcesu.

Nieskuteczna, a nawet błędna okazała się też pomoc świadczona na rzecz branży przez państwo. Takashi Yunokami, inżynier, konsultant i autor książek dotyczących japońskiego przemysłu półprzewodników, zwrócił uwagę, że w zasadzie wszystkie projekty i konsorcja zawiązywane przy współudziale rządu Japonii dla rozwoju firm półprzewodnikowych kończyły się niepowodzeniem. Błędna także bywa wśród szefów japońskich firm ocena kosztów wytwarzania. Fakt, że niezawodność i jakość są bardzo ważnymi cechami produktów, ale tak samo warto wiedzieć, które z produktów są "wystarczająco dobre" a zarazem tańsze, do określonych zastosowań.

Kolejny czynnik przyczyniający się do słabnącej kondycji sektora układów w Japonii ma charakter makroekonomiczny. Jest nim wieloletnia recesja i nadprodukcja, trwająca w Japonii od około 25 lat. Od 2008 r. kraj ten rozwija się w średniorocznym tempie 0,5%, znacznie poniżej średniej dla całego świata. Jeszcze inną rzeczą jest konkurencja z krajów ościennych, Korei Południowej i Tajwanu, chociażby w wytwarzaniu produktów przeznaczonych na rynki towarowe. Japończycy nie potrafili wykorzystać modelu foundry, aby odciążyć rodzimy biznes wytwarzania układów scalonych.

| Dziesięciu największych dostawców półprzewodników pod względem wielkości sprzedaży (w mld dolarów, IC Insights) | ||||||||||||

| Pozycja | 1990 | 1995 | 2000 | 2005 | 2015 | 2015 z fuzjami | ||||||

| 1. | NEC | 4,8 | Intel | 13,6 | Intel | 29,7 | Intel | 31,6 | Intel | 50,5 | Intel/Altera | 52,1 |

| 2. | Toshiba | 4,8 | NEC | 12,2 | Toshiba | 11,0 | Samsung | 19,7 | Samsung | 41,6 | Samsung | 41,6 |

| 3. | Hitachi | 3,9 | Toshiba | 10,6 | NEC | 10,9 | TI | 13,7 | SK Hynix | 16,9 | SK Hynix | 16,9 |

| 4. | Intel | 3,7 | Hitachi | 9,8 | Samsung | 10,6 | Toshiba | 10,0 | Qualcomm | 16,0 | Qualcomm | 16,0 |

| 5. | Motorola | 3,0 | Motorola | 8,6 | TI | 9,6 | STMicro | 9,9 | Micron | 14,5 | Avago/Broadcom | 15,3 |

| 6. | Fujitsu | 2,8 | Samsung | 8,4 | Motorola | 7,9 | Renesas | 8,2 | TI | 12,1 | Micron | 14,5 |

| 7. | Mitsubishi | 2,6 | TI | 7,9 | STMicro | 7,9 | Hynix | 7,4 | Toshiba | 9,7 | TI | 12,1 |

| 8. | TI | 2,5 | IBM | 5,7 | Hitachi | 7,4 | Freescale | 6,1 | Broadcom | 8,4 | NXP/Freescale | 10,2 |

| 9. | Philips | 1,9 | Mitsubishi | 5,1 | Infineon | 6,8 | NXP | 5,9 | Avago | 6,9 | Toshiba | 9,7 |

| 10. | Matsushita | 1,8 | Hyundai | 4,4 | Philips | 6,3 | NEC | 5,7 | Infineon | 6,9 | Infineon | 6,9 |

| Razem pierwsza dziesiątka firm |

31,8 | 86,3 | 108,1 | 118,2 | 183,6 | 195,4 | ||||||

| Rynek półprzewodników | 54,3 | 154 | 218,6 | 265,5 | 353,6 | 353,6 | ||||||

Zagrożone pamięci i CMOS

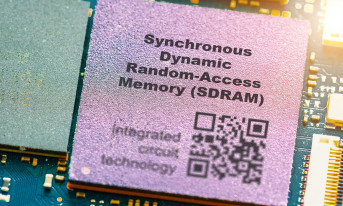

Obecnie do obszarów, w których Japończycy wciąż należą do wąskiej światowej czołówki, zaliczają się pamięci flash i przetworniki obrazu CMOS. Toshiba, wynalazca pamięci typu flash z lat 80, jest obecnie drugim największym dostawcą układów NAND flash, ustępując w sprzedaży globalnej tylko Samsungowi. W opinii analityków, następne 5 lat będzie niełatwe dla Toshiby na tym polu ze względu na konieczność ponoszenia znacznych nakładów kapitałowych na rozwój technologii. I choć w I kw. br. Toshiba przeznaczyła 3,2 mld dolarów na inwestycję w fabrykę pamięci układów NAND flash 3D, jednak ze względu na trudności ujawnione przy okazji afery z zawyżaniem zysków firma ma uszczuplone możliwości dalszego inwestowania, a konkurencja nie śpi tylko czeka na okazję.

Zdecydowanym liderem dostaw czujników obrazu CMOS na świecie jest Sony. Firma ta opracowała zaawansowaną technologię produkcji czujników, co pozwoliło jej uzyskać 30-procentowy udział w skali globalnej. Niemniej, przewaga jakości wytwarzanych produktów, jaką Sony ma nad konkurencją, może okazać się zarówno dalszą siłą napędową dla Sony, jak i przeszkodą. W opinii obserwatorów rynku zachodzi pewne ryzyko, że z czujnikami obrazu CMOS może stać się podobnie jak z pamięcią DRAM w latach 80, kiedy to Koreańczycy, oferując produkty pamięci o nieco niższej od tych japońskich, ale i tak nie najgorszej jakości - dzięki niższym cenom wyrobów zaczęli stopniowo odbierać rynek dostawcom niedościgłych pamięci z Japonii. Groźnymi konkurentami Sony obecnie mogą okazać się chociażby Chińczycy. Nie tak dawno Hua Capital przejął trzeciego największego dostawcę czujników obrazu CMOS, amerykańską legendę w produkcji tych układów OmniVision. Działają też i inni dobrze się zapowiadający producenci z Chin, np. Galaxycore.

Z drugiej strony strategia inwestowania przez Sony w wysoką jakość czujników CMOS jak na razie okazała się czynnikiem, który zapewnił Japończykom dominację na światowym rynku. Wbrew obawom o przeinwestowanie, wysokiej klasy czujniki obrazu CMOS znajdują obecnie ogromne zastosowanie w iPhone'ach i innych smartfonach, górując nad innymi produktami waśnie doskonałą jakością.