W 2020 roku na pierwszym miejscu w rankingu pięćdziesięciu największych autoryzowanych dystrybutorów komponentów elektronicznych na świecie uplasowało się tajwańskie przedsiębiorstwo WPG Holdings, którego dochód przekroczył 20,7 mld dol. W zeszłym roku firma ta odnotowała jego znaczący, przekraczający 21%, wzrost, dzięki czemu awansowała na pozycję lidera z trzeciego miejsca, które zajmowała na tej liście w 2019 roku.

Zmiany na liście ECIA

Z kolei firma Arrow Electronics, która w 2019 prowadziła w tym rankingu, mimo że w 2020 roku zanotowała wprawdzie niewielki, lecz dodatni wzrost sprzedaży o 1,2% do ponad 20,5 mld dolarów, znalazła się dopiero na miejscu drugim. Za nią, na miejscu trzecim, uplasowała się firma Avnet (łącznie z Farnellem), która rok wcześniej zajmowała miejsce drugie. Przyczynił się do tego spadek jej sprzedaży o 3,7%, do 17,8 mld dolarów.

Inaczej niż na pierwszych trzech pozycjach, gdzie nastąpiło przetasowanie, na kolejnych trzech nie zaszły żadne zmiany. Firmy: tajwańska WT Microelectronics, japońska Macnica oraz kanadyjska Future Electronics, zachowały w 2020 roku pozycje, odpowiednio czwartą, piątą i szóstą, z 2019. Wszystkie odnotowały również wzrost sprzedaży, odpowiednio o 10,5%, 13,3% oraz 2%. W pierwszej dziesiątce zestawienia opracowanego przez ECIA znalazły się ponadto dwie firmy tajwańskie: Supreme Electronics (awans z miejsca 8. na 7.) i EDOM Technology (bez zmian na pozycji 10.) oraz po jednej z siedzibą główną w Japonii - Nexty Electronics włącznie z Toyota Tsusho and Tomen (spadek z miejsca 7. na 8.) i w Chinach - CECport (bez zmian na pozycji 9.).

Największe wzrosty i spadki sprzedaży

Podsumowując, pięciu największych światowych dystrybutorów elementów elektronicznych utrzymało stabilny 51% udział w ich sprzedaży. W sumie aż trzydziestu siedmiu dystrybutorów ujętych w tym rankingu odnotowało w minionym roku zwiększenie sprzedaży - największy wzrost, aż o 36%, osiągnęło chińskie Nanjing Sunlord Electronics (45. miejsce w rankingu), zaś największy spadek japońskie Restar Group - o 16,4%.

Generalnie trzydziestu dziewięciu największych autoryzowanych dystrybutorów ma siedzibę w Azji. Udział tych firm w łącznym dochodzie całej 50 przekroczył w 2020 roku 63%. Poza tym, przyjmując, że przedsiębiorstwa, które znalazły się na liście Top 50 ECIA mają w sumie 90% udział w całym światowym rynku autoryzowanych dystrybutorów podzespołów elektronicznych, można go oszacować na łącznie 170 mld dolarów.

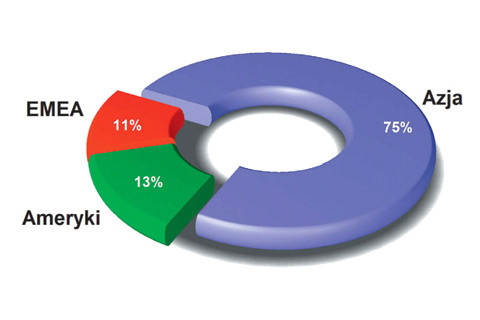

Ranking w ujęciu regionalnym

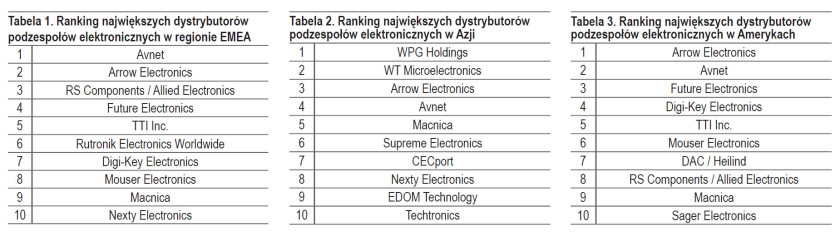

W pierwszej dziesiątce największych dystrybutorów komponentów elektronicznych pod względem sprzedaży w regionie EMEA znalazły się firmy: Avnet, Arrow Electronics, RS Components/Allied Electronics, Future Electronics, TTI, Rutronik Electronics Worldwide, Digi-Key Electronics, Mouser Electronics, Macnica i Nexty Electronics. Liderzy w tej części świata, firmy Arrow Electronics oraz Avnet, również w Azji odnotowali spore zyski, w analogicznym rankingu plasując się jednak za firmami WPG Holdings i WT Microelectronics, które na tym rynku w roku ubiegłym dominowały, wyprzedzając jednak m.in. Macnicę czy Nexty Electronics. Głównymi rynkami zbytu podzespołów elektronicznych w tym regionie były Chiny z Hongkongiem, z udziałem przekraczającym 66%, Tajwan (10,7%) oraz Japonia (9,3%).

Jeżeli z kolei chodzi o rynek w Amerykach, poza dwoma dystrybutorami - DAC/Heilind i Sager Electronics, którzy nie znaleźli się w pierwszej dziesiątce największych dystrybutorów w EMEA, pozostałe firmy z tej listy także w obu Amerykach odnotowały znaczące zyski, tylko w innej kolejności (tabela 3) - na przykład Arrow Electronics wyprzedziło na pozycji lidera Avnet, a Future Elctronics firmę RS Components.

Typy podzespołów i rynki końcowe

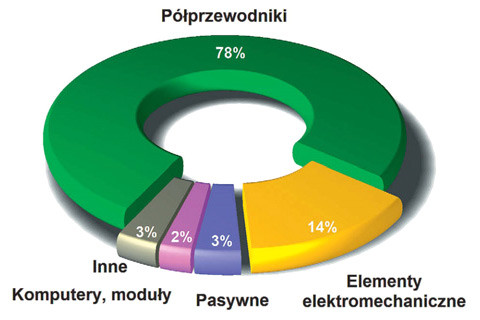

Głównym źródłem dochodów autoryzowanych dystrybutorów podzespołów elektronicznych ujętych przez ECIA na liście Top 50 były elementy półprzewodnikowe - ich udział wyniósł w minionym roku 77,8%. Pozostałe typy komponentów nie mogły się z nimi pod tym względem w ogóle równać, ich udział nie przekraczał bowiem 8%. Przykładowo złącza wniosły zaledwie 6,4% wkład, elementy pasywne 3,3%, komponenty elektromechaniczne 7,1%, komputery i systemy 2,3%.

Jeżeli chodzi natomiast o rynki końcowe, to źródłem największych dochodów topowych dystrybutorów były: telefonia komórkowa - 32,3 mld dolarów, automatyka przemysłowa - 24,7 mld dolarów, komputery, przetwarzanie danych, urządzenia peryferyjne - 23,9 mld dolarów, elektronika użytkowa - 23,5 mld dolarów, przemysł motoryzacyjny, sprzęt telekomunikacyjny, lotniczy i wojskowy, automatyka domowa, sprzęt medyczny, energetyka.

Monika Jaworowska