Rynek aparatury laboratoryjnej

Obserwacja rynku aparatury laboratoryjnej w ostatnich kilkunastu latach prowadzi do wniosku, że charakteryzuje się on dużą stabilnością relacji, obecnością tego samego grona firm o poukładanych relacjach, a porównując go z innymi sektorami elektroniki także niezbyt dużą konkurencją. Zmiany oczywiście są, ale głównie dotyczą okazyjnych zmian wśród dystrybuowanych linii, które wędrują od jednego dystrybutora do drugiego.

Ogólnie widać, że krajowe firmy reprezentują coraz większą liczbę producentów i rozwijają się w poziomie tak, aby w obszarze aktywności mieć kompleksowe i wyczerpujące portfolio sprzętu pomiarowego z różnych kategorii cenowych. Często są to mierniki specjalistyczne, przeznaczone do wąskiego spektrum aplikacji pomiarowych, innym razem przyrządy dalekowschodnich producentów, które cały czas przebijają się na rynku.

Takie zmiany to też skutek tego, że te bardziej podstawowe przyrządy, nawet czołowych producentów, są sprzedawane przez dystrybucję katalogową lub sieć reselerów, co ogranicza przychody z jednej linii dystrybucyjnej.

Na rysunku 2 pokazano zestawienie wzrostów obrotów zanotowanych przez dostawców aparatury laboratoryjnej w latach 2013-2015. Jest ono dość różnorodne, bo część firm notowała w tym okresie spadki sprzedaży, inne spore wzrosty, co wskazuje, że konkretny wynik i sytuacja danego dostawcy zależy od szczęścia w przetargu i udanego kontraktu.

Laboratoryjny sprzęt pomiarowy jest relatywnie drogi i najczęściej zakupy są realizowane jako dość długi proces zbierania funduszy, wybór dostawcy i oczekiwanie na dostawę, przez co całość tworzy z punktu widzenia dystrybutora proces wymagający dość dużego nakładu pracy i na dodatek trudny do planowania.

W przypadku dużych firm o szerokiej ofercie produktowej całość się zapewne potrafi uśrednić w miarę przewidywalny strumień przychodów, niemniej dla mniejszych dostawców objawia się to sporą niestabilnością przychodów i wahaniem tempa wzrostu.

Warto dostrzec jednak widoczny trend poprawy wyników rok do roku, bo pola odpowiedzialne za większą skalę przyrostu robią się coraz dłuższe. Można to odczytać jako znak, że mimo wielu negatywnych zjawisk i problemów opisanych wcześniej nadal jest to atrakcyjny sektor rynku aparatury pomiarowej.

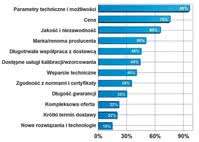

Rys. 7. Zestawienie obrazujące, które czynniki oferty handlowej są w największym stopniu brane pod uwagę przez klientów przy wyborze dostawcy

Taką tezę mogłyby poprzeć dane pokazane na rysunku 3 zawierające zestawienie opinii na temat warunków panujących na rynku w pierwszym półroczu 2016 roku, aktualnej koniunktury pod koniec roku oraz siły konkurencji. Jak widać z wykresu, wskazania nie są jednoznaczne.

W ocenie pierwszej połowy 2016 roku najwięcej (46%) wskazań padło na to, że było ono dla biznesu pomiarowego kiepskie, natomiast aktualna koniunktura poprawia się lub nie zmienia. Dane można interpretować tak, że pierwsze półrocze było słabe na skutek zawirowań polityczno-administracyjnych, które przyhamowały przetargi i przedłużyły w czasie realizację wielu decyzji, gdyż zmieniła się władza.

Profesjonalna aparatura pomiarowa z pewnością zalicza się do produktów, których sprzedaż w okresie gorszej koniunktury na rynku spada. Co więcej, wiele z kupowanych przyrządów trafia do nowych projektów i inwestycji, dlatego te widoczne minusy w obrotach dostawców nie mogą nikogo dziwić.

W zakresie aparatury laboratoryjnej te zmiany musiały być widoczne, bo zakupy są tu realizowane w sporej części przez duże podmioty, w których ma udział Skarb Państwa. Z kolei lepsze oceny koniunktury w ostatnim kwartale mogą wynikać z tego, że tradycyjnie druga połowa roku jest nieco lepsza na rynku aparatury oraz dają nadzieję, że te zawirowania polityczne mogą się już uspokajać.

Na pełną normalizacją zapewne będzie trzeba poczekać, bowiem w połowie listopada (2016) znacząco wzrosły kursy walut. Nie wiadomo na jak długo, ale jeśli takie zwyżki kursów się utrzymają, przeniesie się to na ceny sprzętu pomiarowego i zapewne pogorszy sytuację w branży, bo jak doskonale wiadomo, nasz rynek jest wrażliwy na ich ceny.

Na rysunku 4 pokazano zbiorcze zestawienie obrotów osiąganych przez dostawców aparatury laboratoryjnej ze sprzedaży tych urządzeń. Na wykresie nie widać niestety jakiejś większej prawidłowości pozwalającej na ocenę wielkości rynku. Ponad połowa dostawców podała, że z tego obszaru uzyskuje nie więcej niż 0,5 mln zł rocznie, co dla aparatury laboratoryjnej jest wartością małą.

Biorąc pod uwagę to, że aparatura laboratoryjna jest tylko podzbiorem szerokich ofert, dane należy uznać za satysfakcjonujące. Faktem jest, że nie wszyscy w ankietach podali też dane na temat sprzedaży, przez co dane z rysunku 3 należy traktować z ograniczoną ufnością.

Kolejny wykres z tej grupy pokazany na rysunku 5 ilustruje, jak dużą część wolumenu sprzedaży tworzą omawiane przyrządy. Jak widać, rozkład jest mniej więcej równomierny i nie da się wyróżnić dominującej grupy. Niemniej w porównaniu do innych grup towarowych omawianych w naszych analizach w tym przypadku udział grupy "do 10%" jest stosunkowo mały. Innymi słowy, aparatura laboratoryjna ma wystarczający potencjał, aby stworzyć specjalizację.

Spojrzenie na aparaturę

Rys. 8. Ocena, jakie grupy produktowe przynoszą dostawcom największe dochody i w których jest największa konkurencja

Na rysunku 6 pokazano zestawienie typów funkcjonalności aparatury laboratoryjnej, które zadaniem specjalistów w największym stopniu zmieniają rynek od strony technicznej. Za najsilniejszy trend uznano tym razem zagadnienia związane z wizualizacją i prezentacją danych pomiarowych. Duży kolorowy wyświetlacz graficzny z opcją dotykową dla wielu klientów okazuje się wystarczająco silnym magnesem, aby wybrać właśnie taki przyrząd.

Na drugim miejscu uplasowały się możliwości komunikacyjne, czyli możliwość podłączenia miernika do komputera, sieci lokalnej oraz Internetu. Dzisiaj, gdy każdy profesjonalny miernik w pewnym stopniu jest też komputerem, z pamięcią i oprogramowaniem, podłączonym do Internetu, naturalnie możliwości komunikacyjne stają się istotne.

Na kolejnych miejscach pojawiła się konwergencja funkcji, czyli łączenie w ramach jednego miernika wielu zadań pomiarowych (np. oscyloskop + analizator + multimetr), na dalszym miejscu pojawiły się automatyczne procedury pomiarowe, które nie tylko ułatwiają pomiary, ale także znacznie ograniczają możliwości pomyłki.

Warto zauważyć, że parametry wydajnościowe związane z szerokim pasmem lub dużą częstotliwością próbkowania wcale nie były zdaniem ankietowanych najważniejsze. Zapewne to, co zapewniają w tym zakresie producenci jest po prostu wystarczające.

Zgodnie z informacjami uzyskanymi w ankietach, klienci są w największym stopniu zainteresowani tanim dobrym i niezawodnym sprzętem pomiarowym (rys. 7). Paradoks łączący w jednym produkcie dobrą jakość i niską cenę wydaje się niemożliwy do spełnienia, niemniej jest on osią wyboru i maksymalizacja tego współczynnika przy zakupach to najważniejszy cel kupujących.

Kolejne ważne kryteria wyboru wskazane przez specjalistów to marka i renoma producenta i co bardzo rzadko pojawia się w takich rankingach - długotrwała współpraca ze sprzedawcą. Na rynku aparatury jest dzisiaj dużo produktów różnej klasy, jakości i przeznaczenia.

Taki wynik może być sygnałem, że klienci zaczynają tracić rozeznanie w tym, co jest warte uwagi i w naturalny sposób skłaniają się w decyzjach do inwestycji w renomowane marki i współpracę z dostawcami znanymi i wypróbowanymi na przestrzeni wielu lat. Można taki proces określać jako dojrzałość rynku.

Otrzymanie rzetelnej pomocy przy wyborze sprzętu, dotrzymanie zobowiązań przy realizacji dostawy oraz dobra obsługa posprzedażna jest dzisiaj standardem oczekiwanym od dostawców, którą po prostu trzeba umieć zapewnić. A biorąc pod uwagę, że sprzęt pomiarowy kupuje się na długo, w czasie eksploatacji można rozszerzać jego możliwości metrologiczne, serwisować go i kalibrować, dostawca mający renomę, doświadczenie i dający gwarancję, że będzie on zawsze dostępny i marka produktów z długą historią, dla wielu specjalistów stają się elementem ograniczania ryzyka.

Zaskakujące jest, że w zestawieniu z rysunku 7 cena nie znalazła się na czołowej pozycji, zwłaszcza gdy weźmie się pod uwagę to, że wiele z laboratoryjnej aparatury pomiarowej sprzedawane jest za pomocą przetargów.

Typowa punktacja preferuje w nich cenę, stąd druga pozycja wymienionego kryterium wydaje się raczej zgodna z tym, co specjaliści by chcieli mieć na rynku niż z tym, co faktycznie jest. Zaskakująco wygląda też po raz kolejny to, że nowe rozwiązania i technologie w aparaturze nie są ważne dla kupujących. Prawdopodobnie możliwości wielu mierników lokują się daleko za ich potrzebami i rzadko stanowią ograniczenie.

Kolejny wykres z rysunku 8 ilustruje, które typy przyrządów z zakresu aparatury laboratoryjnej przynoszą dostawcą największe dochody i w których typach jest na rynku największa konkurencja. Na czołowej pozycji w obu przypadkach znalazły się oscyloskopy, co nie jest zaskakujące, skoro jest to podstawowy przyrząd w tej klasie.

Ciekawie wygląda też kategoria związana z aparaturą specjalistyczną, która wybija się tym, że zapewnia spore dochody przy małej konkurencji. Nic dziwnego, że duża część rozwoju rynku po stronie produktów przypada właśnie na mierniki takiego typu. Natomiast najtrudniejsze warunki panują w produktach mniej zaawansowanych technologicznie i standardowych, jak zasilacze, gdzie jest silna konkurencja zbijająca ceny oraz w aparaturze bardzo specjalistycznej np. do systemów pomiarowych lub EMC. W tych obszarach sprzedaż wymaga dużo pracy w zakresie wsparcia technicznego, integracji, sam rynek na takie produkty jest na tyle niewielki, że szerszy front konkurencji nie ma szansy się rozwinąć.

Dostawcy aparatury laboratoryjnej

Rynek aparatury pomiarowej wysokiej klasy przeznaczonej do celów laboratoryjnych ma charakter wyłącznie importowy, a dostawami zajmują się firmy dystrybucyjne, te same od lat. Polskich producentów klasycznej laboratoryjnej aparatury pomiarowej w zasadzie nie ma, wyjątki w postaci kalibratorów zielonogórskiego Inmelu nie zmieniają tego stanu, tak samo jak nieliczne produkty specjalistyczne firm, takich jak Lab-El, Kabelkom lub Tybo.

Krajowe firmy zajmujące się aparaturą pomiarową można podzielić na kilka wspólnych kategorii. Pierwszą tworzą firmy zajmujące się wyłącznie sprzedażą aparatury oraz czasem także działalnością usługową w zakresie kalibracji i pomiarów. Ich oferta ma szeroki profil, a więc firmy te mają w ofertach wiele różnych typów mierników, nie tylko przeznaczonych do pracy w laboratoriach.

Tacy dostawcy współpracują głównie ze światowymi producentami sprzętu pomiarowego i liderami rynku, uzupełniając ofertę o dystrybucję mniejszych, specjalistycznych przyrządów, które nie kolidują z ofertą podstawową, zapewniając jej możliwie największą kompleksowość.

W obszarze tym lokują się na przykład AM Technologies, dostawca sprzętu Keysight Technologies oraz Fluke, a w zakresie mniej popularnych marek także produktów Cascade Microtech, JDSU, IXIA, ETS Lingren. Drugą firmą o takim profilu jest Tespol, autoryzowany dystrybutor firm Tektronix, Rohde & Schwarz, Keithley oraz Fluke.

Druga grupa dostawców to firmy zajmujące się wyłącznie aparaturą pomiarową, ale niekoniecznie już tylko laboratoryjną o uniwersalnym zastosowaniu, czasem nawet omawiana tematyka jest jedynie niewielką część ich biznesu i jest ukierunkowana na pomiary środowiskowe, w telekomunikacji oraz specjalizowanej aparatury kontrolno-pomiarowej przeznaczonej dla producentów i użytkowników urządzeń komunikacji bezprzewodowej, telewizji, urządzeń pomiarowych do pomiarów kompatybilności elektromagnetycznej i innych obszarów specjalistycznych (np. lotnictwa, wojska). Przykładem mogą być firmy takie jak Helmar i UEI.

Trzeci zbiór to dostawcy, dla których sprzęt pomiarowy laboratoryjny jest częścią oferty handlowej i niekoniecznie najważniejszą. W obszarze takim mieszczą się dostawcy katalogowi podzespołów elektronicznych, jak na przykład Farnell element14, Conrad, Elfa Distrelec, TME i RS Components. Dostawcy katalogowi sprzedają głównie popularne i typowe przyrządy, ale za to zapewniają błyskawiczną dostawę.

Są też firmy, które sprzedają przyrządy pomiarowe w postaci kart komputerowych, modułów i urządzeń przeznaczonych do budowy systemów pomiarowych, a także biura przedstawicielskie producentów, jak Rohde & Schwarz i Fluke.

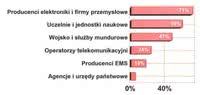

Jak wynika z ostatniego rysunku 9 klientami dla tych firm są głównie producenci elektroniki, firmy przemysłowe oraz uczelnie i jednostki naukowe. Spore wskazania padły też na wojsko i służby mundurowe, które zawsze były kojarzone m.in. ze sprzętem radiokomunikacyjnym wysokiej klasy.

Ankiety i tabele

Zestawienie przeglądowe ofert poszczególnych firm pokazane zostało w tabeli 1. Została ona podzielona na kilka poziomych sekcji związanych z oscyloskopami, generatorami, analizatorami, testerami a także z przyrządami standardowymi, jak zasilacze lub multimetry.

Zamieszczony tam przegląd ofert ma charakter bardzo ogólny, gdyż przy obecnym bogactwie ofert aparatury oraz wielkim przenikaniu się funkcjonalności pomiędzy sprzętem z różnych grup ułożenie tabelaryczne nie byłoby czytelne.

Dlatego informacje w tabeli ograniczają się do odpowiedzi na pytanie, czy dana firma ma daną kategorię urządzeń w sprzedaży, czy nie. W tabeli 2 podajemy dane kontaktowe do firm oraz wymieniamy główne marki przyrządów będących w ofercie.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród dystrybutorów i innych firm działających w branży profesjonalnej aparatury pomiarowej w Polsce.