Szeroki asortyment i wielu producentów

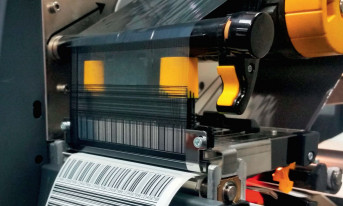

Mówiąc o sprzęcie do drukowania, skanowania i etykietowania, warto pamiętać, że pod tymi nazwami kryje się wiele produktów o różnym przeznaczeniu. Największe zróżnicowanie widać w drukarkach, które można kupić w postaci samego mechanizmu do wbudowania do wnętrza projektowanej aplikacji oraz w obudowie (małej przenośnej i dużej stacjonarnej), z mniej lub bardziej rozbudowanym kontrolerem, interfejsami, także bezprzewodowymi, czujnikami oraz całym zestawem dodatków takich, jak obcinacz papieru, skaner itp.

Mówiąc o sprzęcie do drukowania, skanowania i etykietowania, warto pamiętać, że pod tymi nazwami kryje się wiele produktów o różnym przeznaczeniu. Największe zróżnicowanie widać w drukarkach, które można kupić w postaci samego mechanizmu do wbudowania do wnętrza projektowanej aplikacji oraz w obudowie (małej przenośnej i dużej stacjonarnej), z mniej lub bardziej rozbudowanym kontrolerem, interfejsami, także bezprzewodowymi, czujnikami oraz całym zestawem dodatków takich, jak obcinacz papieru, skaner itp.

Dalszy podział wynika z technologii druku: najpopularniejszej termicznej wymagającej specjalnego papieru, który się zaczernia w podwyższonej temperaturze oraz igłowe, atramentowe, a nawet laserowe. Technologia determinuje większość właściwości tych urządzeń, głównie ceny, typ i szerokość nośnika, trwałość wydruku i mechanizmu.

Przykładem może być drukowanie na etykietach samoprzylepnych lub tworzenie wydruków na materiałach innych niż papier, głównie na tworzywach sztucznych oraz na nierównych kształtach. Drukarki różnią się też funkcjonalnością kontrolera, który ma duży wpływ na możliwość integracji drukarki w danej aplikacji. Najnowsze rozwiązania mają rozbudowaną opcję komunikacji bezprzewodowej, współpracują ze smartfonami itp.

Oddzielną klasę stanowi sprzęt specjalizowany do drukowania etykiet w postaci pasków, przeznaczony do prac instalacyjnych i serwisowych.

Podobnie duża rozpiętość dotyczy znakowarek, które mogą być dużymi urządzeniami przeznaczonymi do integracji z linią produkcyjną i infrastrukturą IT przedsiębiorstwa, a więc sprzętem o dużej wydajności i działającymi automatycznie. Drugą kategorię tworzą urządzenia o wielkości pozwalającej na postawienie ich na biurku, często półautomatyczne lub wymagającymi ręcznej obsługi. Jest też sprzęt przenośny umożliwiający nanoszenie oznaczeń na duże elementy.

Znakowarki różnią się typem obsługiwanego materiału, rozdzielczością i wielkością pola roboczego. W porównaniu do drukarek etykiet jest to sprzęt znacznie droższy, jeśli chodzi o koszty inwestycyjne, ale równocześnie niewymagający stałego ponoszenia wydatków na materiały.

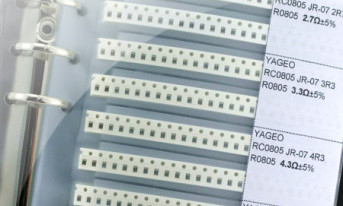

Jeszcze inną kategorię urządzeń stanowią pakowarki, które są wykorzystywane przy produkcji elektroniki do umieszczania w opakowaniach drobnych komponentów, modułów, chipów i innych wyrobów wrażliwych na uszkodzenia mechaniczne i elektryczne. Taki sprzęt najczęściej wykorzystują firmy EMS, producenci podzespołów i dystrybutorzy do zarządzania podzespołami.

Bezsprzecznie asortyment takich urządzeń jest szeroki, tak samo jak obszar aplikacyjny, różnorodność wykonań i liczba dostępnych opcji. Gdy doda się do tego dużą liczbę producentów takich urządzeń, szybko się okaże, że niewielu klientów dobrze orientuje się w tym, co jest dostępne, co warte uwagi i inwestycji, które technologie mają przyszłość itp.

Z takich powodów na omawianym rynku dużą rolę odgrywają firmy integratorskie, zwłaszcza w dużych projektach, gdzie znakowanie jest mniej lub bardziej istotną częścią całego procesu produkcyjnego. To najczęściej one decydują o wyborze urządzeń znakujących, a nie końcowi klienci. Z takich przyczyn na omawianym rynku dostawcy muszą mieć nie tylko wiedzę dotyczącą samego procesu znakowania, ale również wiedzę i możliwości tworzenia aplikacji i integracji urządzeń w liniach produkcyjnych zgodnie z wymaganiami jednostkowymi klientów.

Z uwagi na szeroki asortyment urządzeń do drukowania i znakowania większe przedsiębiorstwa stawiają na standaryzację maszyn, w pierwszej kolejności wdrażając rozwiązania stosowane w innych oddziałach, firmach macierzystych a nawet u swoich partnerów. To samo dotyczy podwykonawców, którzy stawiają na podobne urządzenia jak zleceniodawcy.

Struktura rynku krajowego

Rys. 1. Zestawienie najważniejszych cech technicznych urządzeń drukująco-etykietujących oraz znakujących, które są poszukiwane na rynku

Na rysunku 1 pokazujemy zestawienie najważniejszych technicznych cech urządzeń drukująco-etykietujących oraz znakujących, które zdaniem ankietowanych przez nas specjalistów liczą się w wyborach dokonywanych przez klientów. Zwykle w takich zestawieniach czołowe pozycje przynależą do parametrów technicznych, jakości, w omawianym obszarze takie kryteria też są brane pod uwagę, ale na dalszych miejscach.

Najbardziej istotna okazuje się możliwość i łatwość integracji tych urządzeń z infrastrukturą IT przedsiębiorstwa. Niewiele mniej głosów w ankiecie przypadło na łatwość obsługi, co po zastanowieniu może być uznane za czynnik podobny do tego pierwszego, tyle że nie w zakresie instalacji, a eksploatacji.

Kolejne rodzaje funkcjonalności także pozostają w podobnym obszarze "łatwości", bo duża szybkość wydruku i praca z różnymi materiałami, a także, jak podawano na rysunku, uniwersalność, są cechami urządzeń o charakterze utylitarnym a więc takich, które powinny działać bez problemów na każdym etapie.

Zagadnienia związane z jakością pojawiają się tylko w aspekcie ogólnym jako "trwałość mechanizmu", natomiast, co ciekawe, duże możliwości komunikacyjne, czyli wyróżnik wielu nowych produktów tego typu wchodzących obecnie na rynek, znalazły się na samym dole.

Na rysunku 2 pokazujemy, które urządzenia z omawianej grupy mają największy potencjał rynkowy, czyli innymi słowy takie, których rynek rozwija się w szybkim tempie i mogą być postrzegane jako perspektywiczny produkt dla rynku dystrybucji. Z wyraźnie zarysowaną przewagą na pierwszej pozycji znalazły się drukarki etykiet, kolejne dwie kategorie, a więc drukarki stacjonarne z mechanizmem termicznym, znakowarki, mają podobne oceny i także wysokie. Czwarta pozycja przypadła mechanizmom drukarkowym do zastosowań OEM, natomiast najsłabiej oceniono pakowarki. Pozycje na wykresie są więc prostą pochodną obszaru aplikacyjnego tych urządzeń.

Warto też zerknąć na wykres z rysunku 3, gdzie zilustrowano zestawienie najważniejszych cech ofert handlowych, które są brane pod uwagę przez klientów omawianych urządzeń przy zakupach. Czołowe trzy kategorie są dokładnie takie same jak w przypadku każdego innego sprzętu do zastosowań profesjonalnych i obejmują cenę, parametry techniczne oraz jakość i niezawodność urządzeń.

Rys. 3. Zestawienie najważniejszych czynników handlowych decydujących o wyborze konkretnego produktu

Ten selektor wyboru w warunkach krajowych powtarza się bardzo często i w praktyce sprowadza się do tego, że klienci zawsze dążą do optymalizacji wskaźnika cena/jakość, szukając urządzeń niekoniecznie tych najbardziej znanych i markowych, ale takich, które w ich mniemaniu nie wiążą się z przepłacaniem za markę.

Kolejne pozycje są już charakterystyczne dla omawianego sektora rynku, czyli tania eksploatacja, sprawny serwis, a także dostępne oprogramowanie i możliwość integracji. To dlatego, że drukarki, znakowarki nigdy nie pracują samodzielnie i zawsze są częścią większej infrastruktury wewnątrz firmy. Co więcej, w zdecydowanej większości przypadków awaria drukarki jest mocno problematyczna, bo blokuje produkcję lub możliwość sprzedaży. Dlatego w zestawieniu czynniki odpowiedzialne za utrzymanie ruchu oraz ogólną jakość są na wysokich pozycjach. Wczytując się w opinie specjalistów podawane w ankietach, można zaryzykować twierdzenie, że oszczędności raczej dotykają materiałów niż urządzeń.

Rynek w Polsce od strony biznesu

Rys. 4. Zestawienie rocznych wzrostów sprzedaży drukarek i znakowarek w ostatnich trzech latach zanotowanych przez firmy dystrybucyjne

Na rysunku 4 pokazano zestawienie wzrostów i spadków obrotów na rynku krajowym dla sektora drukarek i znakowarek za ostatnie trzy lata. Ogólnie wydźwięk wykresu jest dobry, bo średni roczny wzrost sprzedaży w latach 2012-2014 wyniósł około 25%. Wyniki dla poszczególnych lat oczywiście się wahają, ale widać, że każdy kolejny rok był relatywnie lepszy od poprzedniego.

Przybyło firm, które zanotowały duże wzrosty przekraczające nawet 50%, co znaczy, że albo na rynek weszły nowe firmy, dla których każda sprzedaż w tym okresie to procentowo duży wzrost, albo po prostu branża szybko rośnie. Bardziej prawdopodobny jest ten drugi przypadek, bo wszystkie słupki na wykresie przesunęły się w górę, a poza tym na rynku nie zaszły w ostatnim okresie żadne wydarzenia, które można by uznać za skokową zmianę relacji między firmami i warunków do biznesu.

Wzrosty obrotów dostawców urządzeń do drukowania i znakowania są tym bardziej istotne, jeżeli weźmie się pod uwagę to, że na przestrzeni ostatnich lat widać wyraźnie znaczący spadek cen urządzeń, szczególnie tych do znakowania laserowego i igłowego. Wzrost rynku w tym obszarze jest znacznie szybszy niż dla całej reszty.

Rys. 5. Rozkład obrotów firm dystrybucyjnych ze sprzedaży urządzeń do drukowania i znakowania - 28% firm ma sprzedaż zawierającą się między 1 a 5 mln zł rocznie

Jeśli chodzi o obroty dostawców uzyskiwane ze sprzedaży tytułowych produktów, to pewne przybliżenie, jak wartościowy jest to sektor biznesu, można próbować podać na podstawie danych pokazanych na rysunku 5. Na wykresie przyporządkowano firmy zajmujące się tytułową tematyką do jednego z przedziałów obrotów uzyskiwanych ze sprzedaży.

Jak widać, najwięcej jest firm, które mają sprzedaż zawierającą się w przedziale 1-5 mln zł rocznie (28%), najmniej tych dla których sprzedaż jest bardzo okazjonalna i uzyskują z niej do 100 tys. zł w ciągu roku. Niemniej rozkład liczby firm na poszczególne przedziały jest w miarę równomierny, zdecydowanie nie widać jakiejś głównej grupy, która wyraźnie mogłaby zostać uznana za dominującą. Wykres z rysunku 5 należy też traktować jako przybliżenie i szacunkową ocenę biznesu od strony sprzedaży, gdyż nie udało się nam uzyskać tych danych od wszystkich firm, które wypełniły ankietę.

Rys. 6. Ocena, jaką część sprzedaży firmy wymienione w tabeli 2 uzyskują ze sprzedaży urządzeń do drukowania i znakowania

Kolejny wykres, pokazany na rysunku 6, to próba odpowiedzi na pytanie, na ile sprzęt do drukowania i znakowania może być kołem zamachowym dla firmy, a więc stanowić rdzeń jej biznesu. Wprawdzie dla 38% firm drukarki i znakowarki przynoszą maksymalnie 10% sprzedaży a więc niewiele, jednak dla co dziesiątej firmy jest to już pełna specjalizacja. Co piąta firma łączy też dystrybucję omawianych urządzeń z jakąś inną działalnością, ale można domniemywać, że zwykle jest to coś komplementarnego i uzupełniającego, jak na przykład materiały eksploatacyjne lub usługi integracji.

Zdaniem ankietowanych specjalistów aktualna sytuacja na rynku jest lepsza niż w końcu ubiegłego roku, ale mniej więcej tyle samo głosów padło na to, że jest ona taka sama (rys. 7). Taka ocena na początku roku to dobra zapowiedź i prognoza na przyszłe miesiące, bo z uwagi na wiele dni wolnych od pracy na przełomie roku oraz trwających przez kolejny miesiąc ferii zimowych, sytuacja w naszej gospodarce zaczyna się rozkręcać dopiero z początkiem marca.

Rys. 7. Ocena aktualnej sytuacji na rynku oraz stopnia konkurencji w zakresie urządzeń do drukowania i znakowania

Blisko dwie trzecie pytanych uznało, że konkurencja w omawianym sektorze rynku jest silna, co w świetle przedstawionych wcześniej rozważań wydaje się naturalne. Można się zastanawiać, czy silna konkurencja jest zjawiskiem dobrym, czy złym i w jaki sposób oddziałuje na relacje rynkowe. Zdaniem pytanych specjalistów silna konkurencja jest raczej niekoniecznie czymś pozytywnym, bo prowadzi do wojen cenowych i generalnej niechęci dystrybutorów do dbania o cokolwiek innego niż tylko bieżąca sprzedaż.

Na koniec pokazujemy jeszcze wyniki głosowania na to, co jest największym problemem na rynku urządzeń do drukowania i znakowania (rys. 8). Dwa czynniki uznane zostały za wyraźnie bardziej znaczące, to znaczy padło na nie ponad dwukrotnie więcej wskazań niż na pozostałe, a więc na duże rozproszenie rynku na ogromną liczbę dostępnych produktów i marek oraz małą wiedzę klientów na temat tych technologii.

Rys. 8. Zestawienie głównych problemów, z jakimi borykają się dostawcy na rynku urządzeń do drukowania i znakowania

Jakkolwiek by patrzeć, są to ponownie te same zagadnienia, o których była mowa wcześniej, także te związane z silną konkurencją. Niestety budowanie świadomości rynku poprzez szkolenia, publikacje, reklamy i inne podobne działania ukierunkowane na przekazanie wiedzy od specjalistów do klientów jest bardzo kosztowne i czasochłonne. Na takie działania decydują się więc firmy dystrybucyjne mające prawa wyłączności do obsługi danej marki i rynku. Rzut oka na dane zawarte w ostatniej kolumnie tabeli 2 pokazuje, że na rynku dystrybucji urządzeń do drukowania i znakowania umowy na wyłączność są rzadkością.