Przyczyną będą częściowo problemy z zaopatrzeniem oraz alokacją dostaw, co zaczęło się od kondensatorów MLCC, a dzisiaj dotyczy też wielu innych podzespołów, w tym niestety także tranzystorów MOSFET, diod i tyrystorów.

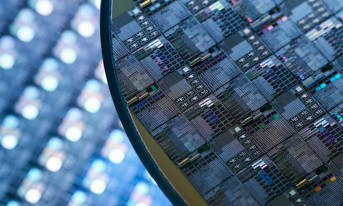

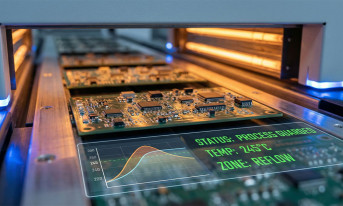

Wielu producentów półprzewodników aktywnie zwiększa możliwości produkcyjne fabryk, by złagodzić problem rosnących kolejek, które sięgają czasem kilkudziesięciu tygodni, ale normalizacja na pewno nie nastąpi od zaraz. Pesymiści twierdzą nawet, że długie czasy oczekiwania na dostawę utrzymają się do połowy 2019 r., jeśli nie dłużej, bo pojawiają się też problemy z zaopatrzeniem w krzemowe płytki podłożowe, zwłaszcza te o średnicy 6 i 8 cali. IHS Markit przewiduje, że problemy z zaopatrzeniem będą w największym stopniu oddziaływać na rynek półprzewodników mocy w 2019 roku, a tym roku dopiero jedynie zaznaczą swój wpływ.

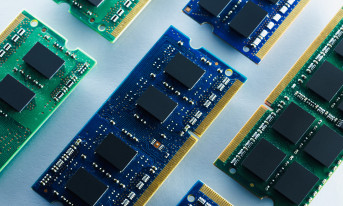

W porównaniu z większym rynkiem dyskretnych półprzewodników mocy, sektor modułów mocy (a więc bloków zawierających wiele komponentów w jednej obudowie, np. cały układ pełnomostkowy) rozwijał się z większą szybkością. To dlatego, że zwykle są to jednostki o mniejszej mocy, a więc o szerszym spektrum aplikacyjnym. Dodatkowo realizacja projektów urządzeń o dużej mocy zwykle trwa dłużej, ponieważ zazwyczaj są bardziej złożone, przez to cykle rynkowe wzrostów i spadków trwają dłużej. Jednak w tych obszarach także sytuacja może się pogarszać, bo wspomniane wyżej niedobory dyskretnych półprzewodników mocy mają również wpływ na niezależne firmy montażowe wytwarzające moduły mocy. Firmy montujące moduły też muszą czekać na dostawy i zmagać się z problemami alokacyjnymi.

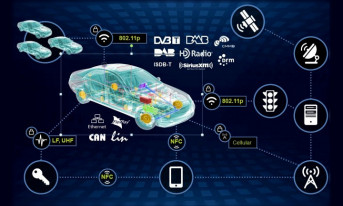

W kolejnych latach czynnikiem prorozwojowym może być komunikacja mobilna piątej generacji (5G). Aby zapewnić dobry zasięg sieci bezprzewodowej, wymagany przez telefony komórkowe, pojazdy w ruchu (V2X) i użytkowników przemysłowych IoT, stacje bazowe 5G muszą być bardziej liczne niż stacje 4G. Typowy BTS 5G będzie prawdopodobnie wykorzystywać do sześciu razy więcej dyskretnych półprzewodników niż 4G. Samych wzmacniaczy mocy w.cz. może być nawet 64 w jednym urządzeniu, co przełoży się na zwiększony popyt.

SiC i GaN

Kolejnym atrakcyjnym obszarem zastosowań półprzewodników mocy, są urządzenia tworzące infrastrukturę do ładowania akumulatorów i pojazdów elektrycznych. Są one wymieniane jako aplikacje docelowe dla półprzewodników mocy z węglika krzemu (SiC) i hybrydowych modułów mocy SiC.

Liczba półprzewodników mocy z SiC dostępnych na rynku wciąż rośnie, a główni gracze w tym obszarze to firmy Wolfspeed (Cree), Rohm Semiconductor, Infineon Technologies, Littelfuse, Microsemi, ON Semiconductor, STMicroelectronics, Sumitomo Electric i United Silicon Carbide. Niedawne zapowiedzi Elona Muska, że nowa Tesla Model 3 będzie wykorzystywać komponenty SiC w falownikach wszystkich silników przekonują, że w obszarze półprzewodników z szeroką przerwą zabronioną będzie się w kolejnych latach wiele działo. W tym kontekście wiadomość, że Rohm Semiconductor rozpocznie na początku 2019 r. budowę nowej fabryki półprzewodników z SiC w miejscowości Fukuoka w Japonii, po to, by zwiększyć zdolności produkcyjne, wydaje się być działaniem znamionującym przygotowywanie się firm do nowych warunków rynkowych.

Interesująco dla biznesu wygląda też sektor produktów półprzewodnikowych mocy z GaN. Także tutaj producentów jest coraz więcej i pojawiają się nowi gracze, jak Efficient Power Conversion Corporation (EPC), GaN Systems, Transphorm, Exagan, VisIC oraz firmy znane, jak Infineon Technologies i Panasonic.