Struktura rynku i główne branże

Rys. 7. Udział sprzedaży podzespołów dużej mocy w łącznych obrotach dla firm dystrybucyjnych z niniejszego zestawienia. Aż dla 71% firm sprzedaż tych produktów nie przekracza 25%

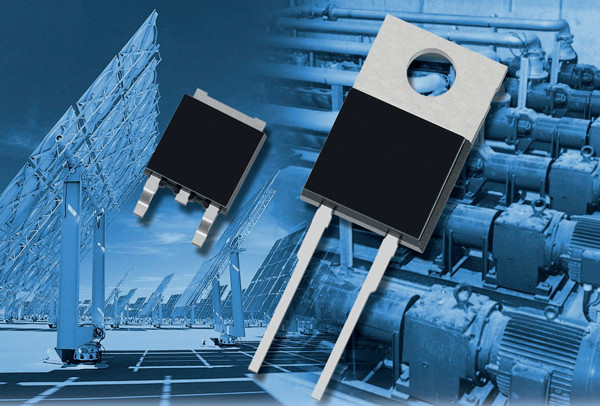

Rynek podzespołów dużej mocy wydaje się mieć charakter dwubiegunowy. Na jednym końcu lokują się klasyczne dyskretne podzespoły o dużej obciążalności prądowej, takie jak diody i tyrystory, tranzystory IGBT i MOSFET.

W znacznej mierze ta część rynku ma charakter niszowy, gdyż elementy te stanowią bazę konstrukcyjną dla wysokospecjalizowanych aplikacji przemysłowych, transportowych. W tym obszarze elementy są również wbudowywane do wnętrza maszyn i dużych systemów, na przykład zgrzewarek do blach, systemów zasilania dla sieci trakcyjnych, pojazdów szynowych.

Wysokie parametry napięciowo-prądowe przekonują, że ta część rynku ma też charakter specjalistyczny, a więc taki, gdzie sprzedaż nie jest duża i w ogromnej większości kierowana do nowych projektów, a więc maszyn i złożonych instalacji.

Elementy przełączające dużej mocy nie są tanie, bo na przykład tyrystor 1,5kA/1200V kosztuje ok. 500zł, ale porównując tę kwotę z ceną maszyny oraz pamiętając, jak odpowiedzialną rolę odgrywają te elementy, z pewnością nie jest to wiele. Dla dostawców i dystrybutorów podzespołów elementy te są stosunkowo wartościową pozycją.

Asortyment typowych i najpopularniejszych tyrystorów, IGBT oraz modułów nie jest na szczęście tak bardzo szeroki, co ogranicza koszty magazynowania. A spore ceny w porównaniu do innej elektronicznej drobnicy pozwalają zarobić nawet przy niewielkiej sprzedaży. Aplikacje kierowane na bardziej masowe rynki bazują zwykle na modułach.

Są to systemy sterowania silnikami, regulatory systemów grzewczych, systemy ładowania baterii akumulatorów, falowniki zasilania gwarantowanego i podobne produkty o charakterze profesjonalnym. Szczególnie imponujące tempo rozwoju dotyczy napędów silników, które początkowo były dostępnej dla mniejszych jednostek napędowych, dzisiaj są oferowane nawet producentom o mocy kilkudziesięciu kilowatów.

Oprócz aplikacji przemysłowych zastosowania te obejmują również motoryzację, a zwłaszcza pojazdy o napędzie hybrydowym i elektrycznym. Niemniej z punktu widzenia krajowego rynku dystrybucji moduły mogą mieć mniejsze znaczenie biznesowe. Branżowa struktura odbiorców pokazana została na rysunku 3.

Z pewnością nie można nazwać jej zaskakującą, bo na pierwszych dwóch pozycjach znalazły się energetyka i przemysł. Ciekawszy do analizowania jest dół tego zestawienia, a więc motoryzacja, telekomunikacja, a także producenci kontraktowi, którzy zdaniem ankietowanych specjalistów nie są istotnymi odbiorcami.

Zapewne wynika to z tego, że urządzenia energoelektroniczne, instalacje i systemy, w wielu wypadkach nie mają charakteru seryjnego i są wykonywane na bazie indywidualnych projektów, z kolei motoryzacja i telekomunikacja to obszary, w których dominują własne rozwiązania wielkich firm tworzone poza Polską. Struktura rynku podzespołów mocy, patrząc od strony ofert, również wydaje się wyglądać znajomo (rys. 4).

Najważniejsza jest cena, a zaraz potem parametry techniczne. Różnica kryje się w wysokim znaczeniu terminu dostawy, który oceniony został jako ważniejszy od parametrów technicznych. To z pewnością pokłosie czasu alokacji dostaw, bo w poprzedniej edycji raportu na temat podzespołów mocy termin dostawy nie miał takiego wielkiego znaczenia.

|

Obroty i koniunktura

Rysunek 5 ilustruje zanotowane przez krajowych dostawców roczne wzrosty obrotów dla lat 2008-2010, w zakresie dotyczącym półprzewodników dużej mocy. W porównaniu do innych elementów elektronicznych, a zwłaszcza półprzewodników, wzrosty nie imponują wielkością. W 2008 roku, który dla branży zwykle dopiero zapowiadał kryzys, tutaj co druga firma borykała się ze spadkami sprzedaży.

Pozostała połowa dostawców balansowała lekko powyżej zera, co sugeruje, że sektor ten jest dosyć wrażliwy na bieżącą sytuację w gospodarce. Kolejne dwa lata były już lepsze, co znaczy tyle, że w przeciwieństwie do innych sektorów ten szybko reaguje na bieżącą koniunkturę.

Rok 2010 dla krajowej elektroniki był potrzebnym odreagowaniem po silnych kryzysowych spadkach i w zasadzie praktycznie wszystkim przedsiębiorstwom przyniósł kilkunastoprocentowe wzrosty sprzedaży. W przypadku półprzewodników mocy, zgodnie z wynikami ankietowymi, sytuacja była wyraźnie gorsza.

O tym, że nie jest to przypadek, może świadczyć kolejne zestawienie z rysunku 6, gdzie ocenie poddano koniunkturę w pierwszych miesiącach 2011 roku. Są one wyraźnie lepsze od zestawień z ostatnich trzech lat, ale także słabsze od tych, które podawaliśmy w innych zestawieniach raportowych dla zbliżonych branży.

Zapewne to wynik innych relacji w sektorach profesjonalnych, obszarach rynku powiązanych bezpośrednio z inwestycjami, planami modernizacyjnymi, inwestycjami infrastrukturalnymi, które długo się przygotowuje, takie które wymagają zapewnienia finansowania i długich przygotowań.

Jerzy Tyszko

Jerzy Tyszko