Koniunktura w ostatnich latach

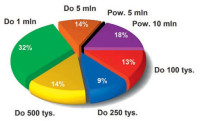

Rys. 7. Struktura obrotów dostawców laboratoryjnej aparatury pomiarowej. Roczna sprzedaż 32% dostawców, a więc mniej więcej co trzeciej firmy, zawiera się w przedziale 0,5-1 mln zł

Na rysunku 4 zebrane zostały informacje podane przez uczestników tego zestawienia na temat wzrostów i spadków obrotów na przestrzeni ostatnich sześciu lat w zakresie sprzedaży laboratoryjnej aparatury pomiarowej. Dane za lata 2010-2012 pochodzą z przeprowadzonego w marcu tego roku badania ankietowego (dane aktualne), pozostałe trzy słupki ilustrujące lata 2007-2009 pochodzą z naszego poprzedniego opracowania i zostały pokazane na jednym wykresie dla porównania.

Jak widać z wykresu najgorszy dla omawianego biznesu było 2008 rok - wówczas blisko połowa dostawców miała spadki sprzedaży, a 80% firm nie wyszło ponad 15%. W kolejnym roku widać wyraźne silne odbicie, a następnie stopniowy spadek koniunktury aż do 2011 roku. Na tle całego wykresu 2012 rok był taki sobie, mniej więcej "średni", ale wyraźnie lepszy od 2008 i zauważalnie od roku 2011.

Jego wpływ na branżę pokażą dopiero wyniki tegoroczne, na które jeszcze poczekamy. Pewne przybliżenie na temat bieżącej koniunktury mogą dać wykresy z rysunków 5 i 6. Zdaniem dwóch trzecich ankietowanych specjalistów, ostatnie miesiące 2012 roku, a więc okres, w którym zwykle najwięcej się dzieje w opisywanej branży, aż 81% ankietowanych specjalistów uznało za dobre.

Ocena, że był to okres słaby, była w zdecydowanej mniejszości - tak uważa jedynie 14% specjalistów. W sumie to całkiem niezły wynik. Aktualna koniunktura też jest dobra (rys. 6), co czwarta firma postrzega aktualne warunki jako kiepskie. Istotnej zmiany w stosunku do 2012 roku nie ma, co może być i dobrą, i złą informacją.

Stąd na ocenie 2013 roku, jak zwykle, zaważą ostatnie miesiące. Profesjonalna aparatura pomiarowa z pewnością zalicza się do produktów, których sprzedaż w okresie gorszej koniunktury na rynku spada. Co więcej, wiele z kupowanych przyrządów trafia do nowych projektów i inwestycji, dlatego minusy w obrotach dostawców nie mogą nikogo dziwić.

Obroty

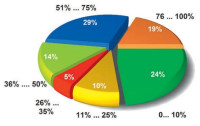

Rys. 8. Udział procentowy sprzedaży aparatury pomiarowej w całych obrotach dostawców. Co piąta firma (19% wszystkich) uzyskuje ze sprzedaży większość (powyżej 75%) swoich dochodów

Strukturę sprzedaży dla dostawców laboratoryjnej aparatury pomiarowej pokazujemy na rysunku 7. Trudno wyróżnić jakąś grupę dominującą lub charakterystyczną na tyle, że mogłaby zostać uznana za wiodącą. Niemniej w porównaniu do innych zestawień wykonywanych w ramach raportu "Elektronika" wartości sprzedaży są większe.

Co piąta firma ma sprzedaż przekraczającą 10 mln zł rocznie, a obroty co trzeciej sięgają 1 mln. Biorąc pod uwagę to, że aparatura laboratoryjna jest tylko podzbiorem szerokich ofert, dane należy uznać za satysfakcjonujące. Kolejne zestawienie z rysunku 8 to próba oceny stopnia, jaką część obrotów dostawców tworzy omawiana aparatura.

Dla co czwartej firmy jest to mało znaczący dodatek, przynoszący nie więcej niż 10% całości sprzedaży, czyli innymi słowy kategoria ta grupuje dostawców bez specjalizacji w "pomiarówce". Na przeciwnym biegunie znajduje się co piąta firma mająca z omawianych produktów powyżej 75% sprzedaży, co druga ma ponad połowę. Te liczby prowadzą do wniosku, że większość dostawców aparatury laboratoryjnej to firmy wyspecjalizowane w tytułowej tematyce, dla których stanowi ona najważniejszą część biznesu.

Dostawcy aparatury laboratoryjnej

Rynek aparatury pomiarowej wysokiej klasy przeznaczonej do celów laboratoryjnych z pewnością można uznać za bardzo stabilny. Ma on charakter wyłącznie importowy, a dostawami zajmują się firmy dystrybucyjne. Polskich producentów klasycznej laboratoryjnej aparatury pomiarowej w zasadzie nie ma, wyjątki w postaci kalibratorów zielonogórskiego Inmelu nie zmieniają tego stanu, a wyroby Sonelu, znanego polskiego producenta przyrządów pomiarowych, kierowane są w inny obszar rynku.

Nietrudno zauważyć, że grono liderów rynku dystrybucji przyrządów pomiarowych nie zmienia się od lat. Te same nazwy wymieniane były we wszystkich poprzednich raportach "Elektronika" poświęconych aparaturze pomiarowej, zarówno jeśli chodzi o te największe firmy, jak i mniejszych dostawców, dostarczających specjalistyczne przyrządy. Ranking dostawców laboratoryjnej aparatury pomiarowej, którzy zostali w naszych ankietach uznani za najpopularniejsze firmy, pokazujemy na rysunku 9.

Zestawienie ma charakter wykresu chmurkowego, w którym im dana nazwa pojawia się częściej w ankiecie, tym pisana jest większą czcionką. Nietrudno zauważyć, że wykres zdominowały trzej dystrybutorzy: AM Technologies, Tespol i NDN, którzy z pewnością tworzą rozpoznawalną i aktywną od lat czołówkę rynku związaną z aparaturą laboratoryjną.

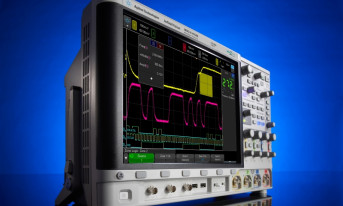

Zaskoczenia nie ma także w bliźniaczym wykresie z rysunku 10, na którym próbowaliśmy oszacować popularność marek zagranicznych w Polsce. Tektronix i Agilent z pewnością są liderami rynku aparatury pomiarowej, kolejne dwie pozycje - Rohde & Schwarz i Fluke, w zakresie tematyki raportu mają mniejszą ofertę i tym samym są nieco słabiej rozpoznawalne.

Zestawienie to bazuje na popularności i rozpoznawalności poszczególnych marek, dlatego pozycja firm dostarczających specjalistyczny sprzęt pomiarowy (np. w formie modułowej do systemów pomiarowych, do badań w zakresie kompatybilności elektromagnetycznej) lub też obsługujących wąski wycinek rynku naturalnie jest niska. Warto też zauważyć, że na omawianym wykresie nie znalazły się żadne, nawet renomowane dalekowschodnie firmy.

Przegląd firm

Krajowe firmy zajmujące się aparaturą pomiarową można podzielić na kilka wspólnych kategorii. Pierwszą tworzą firmy zajmujące się wyłącznie sprzedażą aparatury oraz czasem także działalnością usługową w zakresie pomiarów. Ich oferta ma szeroki profil, a więc firmy te mają w ofertach wiele różnych typów mierników, nie tylko przeznaczonych do pracy w laboratoriach.

Tacy dostawcy współpracują głównie ze światowymi producentami sprzętu pomiarowego i liderami rynku, uzupełniając ofertę o dystrybucję mniejszych, specjalistycznych przyrządów, które nie kolidują z ofertą podstawową, zapewniając jej możliwie największą kompleksowość. W obszarze tym lokują się na przykład AM Technologies, dostawca sprzętu Agilenta Technologies oraz Fluke, a w zakresie mniej popularnych marek także produktów Cascade Microtech, JDSU, IXIA, ETS Lingren.

Drugą firmą o takim profilu jest Tespol, autoryzowany dystrybutor firm Tektronix, Rohde & Schwarz, Keithley oraz Fluke. Druga grupa dostawców to firmy zajmujące się wyłącznie aparaturą pomiarową, ale nie koniecznie już tylko laboratoryjną o uniwersalnym zastosowaniu, czasem nawet omawiana tematyka jest jedynie niewielką częścią ich biznesu. Przykładem mogą być firmy takie jak Biall, Labimed, NDN.

Trzeci zbiór to dostawcy, dla których sprzęt pomiarowy laboratoryjny jest częścią oferty handlowej i niekoniecznie najważniejszą. W obszarze takim mieszczą się dostawcy katalogowi podzespołów elektronicznych, jak na przykład Farnell, Conrad, Elfa Distrelec, TME i RS Components. Dostawcy katalogowi sprzedają głównie popularne i typowe przyrządy, ale za to zapewniają błyskawiczną dostawę.

W tak zdefiniowanym obszarze można umieścić jeszcze firmy takie jak Lechpol, Atlantec, Merazet, Semicon, Atel, Neopta. Statystycznie ta grupa firm jest najliczniejsza. Wyraźny obszar tworzą dostawcy sprzętu pomiarowego ukierunkowanego na pomiary w telekomunikacji oraz specjalizowanej aparatury kontrolno-pomiarowej przeznaczonej dla producentów i użytkowników urządzeń komunikacji bezprzewodowej, telewizji, urządzeń pomiarowych dla pomiarów kompatybilności elektromagnetycznej i innych obszarów specjalistycznych (np. lotnictwa, wojska).

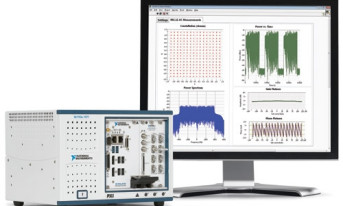

Takie firmy to UEI, Digimes, Meratronik, Helmar, HIK Consulting. Ostatnią grupę w raporcie tworzą dwie firmy, które sprzedają przyrządy pomiarowe w postaci kart komputerowych, modułów i urządzeń przeznaczonych do budowy systemów pomiarowych, czyli National Instruments, Egmont i RK System.

Spośród tak określonego grona dystrybutorów i podziału na poszczególne stopnie zaangażowania w tematyce pomiarowej, wyłamuje się Rohde & Schwarz, producent sprzętu pomiarowego dla radiokomunikacji, który w Polsce ma swoje biuro oraz Fluke. Trudny do zaklasyfikowania w powyższy sposób jest też krajowy producent kalibratorów - Inmel - z Zielonej Góry oraz kilku dostawców niszowych i specjalistycznych przyrządów.

Ankiety i tabele

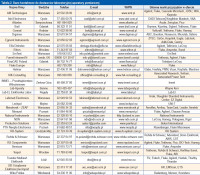

Zestawienie przeglądowe ofert poszczególnych firm pokazane zostało w tabeli 1. Została ona podzielona na trzy poziome sekcje związane z oscyloskopami, generatorami oraz analizatorami i testerami. Zamieszczony tam przegląd ofert nie ma charakteru szczegółowego, gdyż przy obecnym bogactwie ofert aparatury oraz wielkim przenikaniu się funkcjonalności pomiędzy sprzętem z różnych grup, ułożenie tabelaryczne wydaje się niemożliwe, a już na pewno nie byłoby czytelne.

Dlatego przegląd ogranicza się do najprostszych parametrów i funkcji, a jego głównym celem jest odpowiedź na pytanie, czy dana firma zajmuje się określoną tematyką i ma daną kategorię urządzeń w sprzedaży, czy też nie. Mamy nadzieję, że taka informacja wydaje się wystarczająca do tego, aby mieć ogólne rozeznanie w tym, co jest dostępne na rynku. W tabeli 2 podajemy dane kontaktowe do firm oraz wymieniamy główne marki przyrządów będących w ofercie.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym

przeprowadzonym wśród dystrybutorów i innych firm działających w branży profesjonalnej aparatury pomiarowej w Polsce.