Co składa się na sektor narzędzi?

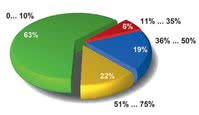

Rys. 7. Zestawienie obrazujące, ile procent dochodu firmy uzyskują ze sprzedaży narzędzi ręcznych. Dla 63% przedsiębiorstw biznes ten nie przynosi więcej niż 10% przychodów

Interesujący elektroników obszar rynku narzędzi przenika się z zastosowaniami ogólnymi, przemysłowymi, hobbystycznymi, to samo dotyczy dużych firm, które produkują narzędzia budowlane i przemysłowe - nierzadko we fragmencie ich oferty pasują do zastosowań w elektronice, tworząc przeciwwagę dla produktów specjalizowanych.

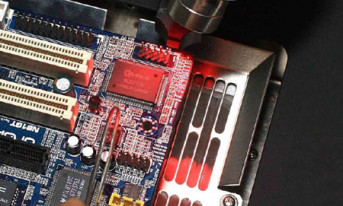

Niemniej patrząc wyłącznie na produkty dla elektroniki można dostrzec, że z pewnością najważniejszą część rynku tworzy oczywiście sprzęt lutowniczy, na który składają się tradycyjne stacje lutownicze grzałkowe, zwykłe lutownice grzejne lub gazowe oraz specjalizowane stanowiska naprawcze do układów montowanych w technologii SMT, głównie w obudowach BGA oraz sprzęt narzędziami do naprawy kulek (reballing).

Stacje lutownicze są podstawowym wyposażeniem stanowiska serwisowego i produkcyjnego oraz miejsc, gdzie wykonuje się montaż finalny i integrację w obudowie. Osobną kategorię stacji lutowniczych tworzy sprzęt serwisowy do demontażu elementów montowanych powierzchniowo, często wykorzystujący opcję nadmuchu gorącego powietrza.

Wchodzące na rynek konstrukcje takich urządzeń charakteryzują się dużą funkcjonalnością i dobrymi parametrami termicznymi, co wynika z tego, że zwykle wykorzystuje się je do manipulowania delikatnymi układami scalonymi. Ogólnie widać przy przeglądaniu ofert, że coraz więcej sprzętu serwisowego dla technologii SMT bazuje na bezkontaktowej metodzie podgrzewania za pomocą gorącego powietrza lub promieniowania podczerwonego. Dalszym rozwinięciem są systemy hybrydowe wykorzystujące obie te techniki, które powoli przyjmują się na rynku.

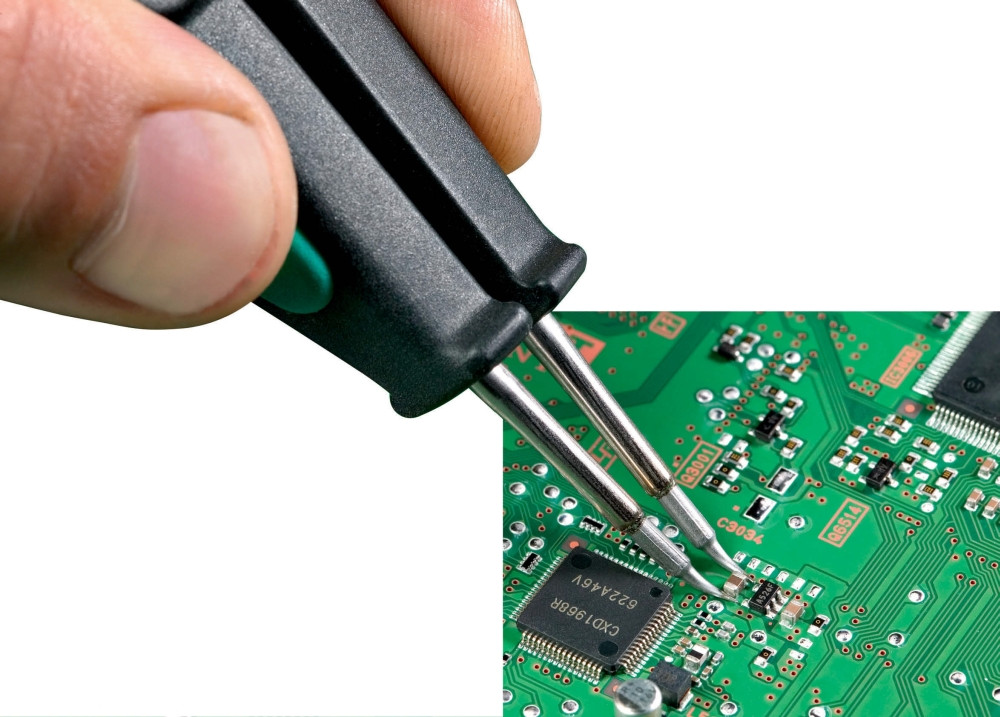

Drugą ważną część rynku tworzy sprzęt montażowo-manipulacyjny, jak wkrętaki, pęsety, obcinaczki czy lupy. Jest to grupa produktów użytkowych. Trudno wyobrazić sobie możliwość zrobienia czegokolwiek bez nich, ale też dopiero przy masowej produkcji i pełnym obciążeniu godzinowym daje się wykazać pełne zalety produktów specjalizowanych pod kątem naszej branży.

Drugą ważną część rynku tworzy sprzęt montażowo-manipulacyjny, jak wkrętaki, pęsety, obcinaczki czy lupy. Jest to grupa produktów użytkowych. Trudno wyobrazić sobie możliwość zrobienia czegokolwiek bez nich, ale też dopiero przy masowej produkcji i pełnym obciążeniu godzinowym daje się wykazać pełne zalety produktów specjalizowanych pod kątem naszej branży.

Stąd biznes prostych narzędzi ręcznych dla elektroniki zmaga się w tym obszarze z ofertą supermarketów, firm wyspecjalizowanych w produkcji narzędzi dla majsterkowiczów jak np. Stanley. Niemniej wraz z postępującą miniaturyzacją rośnie znaczenie produktów specjalizowanych, zapewniających precyzję operowania i generalnie większą delikatność. Im większa miniaturyzacja, tym te narzędzia "supermarketowe" stają się coraz mniej przydatne, stąd można przypuszczać, że w kolejnej dekadzie nie będą one odgrywały na rynku już takiej roli jak obecnie.

Trzecia grupa produktów omawianego sektora obejmuje specjalizowany sprzęt pomocniczy wykorzystywany w produkcji i używany do mniej typowych operacji związanych na przykład z dozowaniem materiałów chemicznych (kleje, lakiery, zalewy, uszczelnienia), manipulowaniem i pozycjonowaniem elementów, a nawet ręczne urządzenia do montażu elementów SMD.

Do celów serwisowych w tym obszarze kierowane są myjki ultradźwiękowe, lampy warsztatowe, lupy, trzymaki i podobny sprzęt. Znaczenie urządzeń wspomagających produkcję w skali obejmującej pojedyncze urządzenia nie jest duże, niemniej w perspektywie taki sprzęt z pewnością jest dodatkiem i uzupełnieniem oferty w stronę kompleksowości.

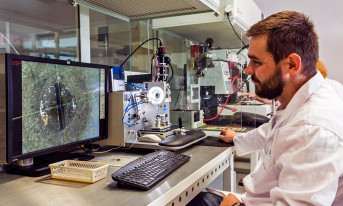

Podobnie jak w przypadku prostych narzędzi ręcznych tutaj też widać rosnące znaczenie urządzeń wspomagających wzrok i niepewną rękę. Duża i dobra lupa na statywie stała się już w zasadzie standardem wyposażenia stanowiska elektronicznego, bo przy elementach 0201, ścieżkach 0,1 mm i nowoczesnych złączach nieuzbrojone oko już dzisiaj niewiele może wykryć. Coraz częściej elektronicy sięgają po mikroskopy, zwłaszcza stereoskopowe, które zapewniają powiększenie 20-40 razy i duży komfort obserwacji trójwymiarowej, znacznie większy niż szkła powiększające.

Nowoczesne mikroskopy dla elektroniki mają wbudowane bezcieniowe oświetlenie LED i pozwalają na podłączenie równolegle do okularu kamery wideo i obserwację na ekranie monitora. Warto też zauważyć pojawienie się elektronicznych lup zawierających kamerę i wyświetlacz w jednej małej obudowie - to także sygnał, że klienci szukają produktów poprawiających komfort obserwacji płytek drukowanych.

Biznes w liczbach

Na rysunku 2 pokazujemy zestawienie ilustrujące, jak w ostatnich trzech latach zmieniały się obroty dostawców narzędzi ręcznych z ich sprzedaży. W odróżnieniu od innych sektorów rynku, omawianych w raportach "Elektronika" w ostatnim okresie, w tym przypadku zauważalna jest bardzo duża stabilność sprzedaży. Ostatnie lata nie należą do najłatwiejszych ani też do spokojnych, a mimo to sprzedaż narzędzi cały czas rośnie.

Wzrost nie jest duży, jak nierzadko widać w przypadku wielu sektorów bazujących na nowych technologiach, ale za to prawie niezmienny. Roczne stopy wzrostu dla większości firm nie przekraczają 10%, czyli są jednocyfrowe, ale to obecnie wcale nie jest wiadomość negatywna. Pozytywny jest też trend - z roku na rok sytuacja się odrobinę poprawia, bo rośnie liczba dostawców, którzy notują coraz większe wzrosty obrotów.

Jeśli chodzi o aktualny okres, to pewne przybliżenie tego, co dzieje się na rynku widać na rysunku 3, gdzie pokazujemy ocenę warunków biznesowych w pierwszych trzech kwartałach 2013 roku. Aż 71% ankietowanych specjalistów uznało, że aktualnie na rynku mamy dość dobry wzrost w zakresie narzędzi dla elektroniki, tylko co piąta osoba była przeciwnego zdania. Biorąc pod uwagę, że często pierwsza połowa roku jest słabsza niż druga, finalnie ocena całego 2013 roku może być jeszcze lepsza niż sugeruje to rysunek 4, gdzie pokazujemy ocenę, jaka jest aktualna koniunktura.

Obroty dostawców narzędzi ręcznych dla elektroniki z reguły są bardzo małe lub niewielkie (rys. 5). Tylko co 12. firma przekracza w rocznej sprzedaży kwotę 5 mln złotych, zaś ci, którzy nie wychodzą powyżej 250 tys. zł rocznie, to prawie 70%. Jest to dowód na to, że narzędzia są dodatkiem do biznesu, raczej drobnym niż znaczącym.

Jest to z pewnością wynik rozproszenia rynku pomiędzy wielu dostawców, braku i niemożliwości uzyskania specjalizacji, pozwalającej oprzeć ciężar biznesu na tych produktach oraz omawianych wcześniej negatywnych zjawisk kształtujących rynek. Zgodnie z wcześniejszymi rozważaniami konkurencja w branży narzędzi ręcznych oceniona w ankiecie została jako silna aż przez dwie trzecie specjalistów (rys. 6).

Rys. 9. Cechy produktów i oferty handlowej w zakresie narzędzi ręcznych i ich znaczenie przy wyborze dostawcy - na pierwszym miejscu, jak zwykle, znalazła się cena

Z uwagi na tę presję marże handlowe dla większości omawianych produktów, a zwłaszcza tych popularnych i powszechnie wykorzystywanych, są niewielkie. Małe marże handlowe przy umiarkowanych lub niskich obrotach powodują, że zarobki sprzedawców liczone na czysto są bardzo skromne. Narzędzia ręczne w tym biznesie mogą z sensem funkcjonować jako dodatek, coś, co sprzeda się razem z inną bardziej zyskowną częścią, tworząc razem element kompleksowego zaopatrzenia.

Gdy główny towar w ofercie jest zyskowny i wartościowy, może się okazać, że narzędzia opłaca się sprzedać nawet bez zysku lub z minimalną marżą. Widać to doskonale na rysunku 7, gdzie pokazujemy, jaką część obrotów firm wymienionych w tabeli 2 tworzą narzędzia ręczne. Jak widać z wykresu dla 63% firm narzędzia to co najwyżej 10% sprzedaży, nikt nie zadeklarował, że ma z nich więcej niż trzy czwarte sprzedaży. Innymi słowy, jest to kolejny dowód i argument na to, że przy dużej liczbie producentów, nieskomplikowanych od strony technicznej produktach i silnej konkurencji nie da się zbudować wyspecjalizowanej firmy.

Pożądane cechy techniczne i handlowe

Hasłem nadrzędnym dla całej krajowej branży elektroniki jest dzisiaj jakość, stąd także w przypadku narzędzi ręcznych liczy się przede wszystkim ich niezawodność (rys. 8). Pokrewne kryteria, takie jak precyzja wykonania, trwałość, ergonomia, również są istotne, ale lokują się już na kolejnych miejscach zestawienia. Spora część osób zaopatrujących się w narzędzia szuka tam ekonomicznych zakupów i tańszych marek produktów, co wprowadza rynek w stan podatności na konflikty, których geneza wywodzi się właśnie z jakości.

Problem ten najbardziej daje się we znaki firmom dystrybucyjnym w czasie rynkowego dołka, gdy brak pieniędzy zmusza do oszczędności. Stąd też na drugiej pozycji na rysunku 8 znalazły się oczekiwania, aby narzędzia były tanie. Na koniec warto zauważyć, że ergonomia i wygoda korzystania ocenione zostały, jako ponad trzy razy mniej istotne od niezawodności.

Trudno znaleźć jakiś prawdopodobny powód dla takich ocen, być może chodzi o to, że dział zaopatrzenia nie korzysta z narzędzi i ergonomia dla niego nie ma znaczenia lub też większość sprzedawanych narzędzi charakteryzuje się przyzwoitymi rozwiązaniami w tym obszarze. Istotnym kryterium selekcji nie jest też marka producenta - na rynku funkcjonuje ich wielu, zarówno w części profesjonalnej, jak i popularnej, przez co klienci nie kojarzą w prosty sposób produktu poprzez markę. Niewielkie marże handlowe i duża konkurencja nie sprzyjają też promocji. Narzędzia rzadko są reklamowane, przez co marki nie zapadają w pamięci klientów.

Podobne wnioski płyną z kolejnego zestawienia, które jest zbiorem opinii na temat tego, jakie cechy ofert handlowych związanych z narzędziami są przez klientów w największym stopniu brane pod uwagę przy zakupach (rys. 9). Wykres zdominowały cena, trwałość oraz jakość i niezawodność. O ile pierwsze trzy w naturalny sposób znalazły się na szczycie wykresu, o tyle warto zauważyć, że w tym przypadku marka nie wypadła tak źle jak poprzednio. Jedyny parametr, jaki zdecydowanie się nie liczy, to niestety ergonomia.

Na rysunku 10 pokazany został wykres ilustrujący, które grupy produktów składających się na sektor narzędzi do lutowania charakteryzują się największym potencjałem rynkowym, w tym także wartością dla dystrybutorów. Na pierwszym miejscu z dużą przewagą nad resztą znalazły się uniwersalne stacje lutownicze, zapewne z uwagi na to, że jest to podstawowa jednostka wyposażenia stanowiska pracy elektronika, wokół której można zbudować całą resztę dodatków.

Uniwersalne stanowiska do montażu i demontażu są na samym dole wykresu, niemniej nie powinno to dziwić, gdy weźmie się pod uwagę to, że w porównaniu z lutownicami jest to sprzęt bardzo specjalistyczny i niepotrzebny każdemu. Poza tym trwałość lutownic jest ograniczona i wcale nie taka wielka, zwłaszcza gdy są one intensywnie eksploatowane. Stąd sprzedaż liczona zarówno wartościowo, jak i ilościowo jest z pewnością dominująca nad resztą takiego sprzętu.