W roku ubiegłym z kolei w transakcjach za ponad 10 mld dolarów Intel zakupił Alterę, dostawcę układów programowalnych, a NXP - Freescale, dostawcę mikrokontrolerów na rynek motoryzacyjny, choć dużych przejęć było więcej.

Poszukując przyczyn tak wzmożonej aktywności w zakresie konsolidacji firm, analitycy zwrócili uwagę na kilka czynników. Ogólnie branża weszła w fazę rynku dojrzałego, producenci i dostawcy ustabilizowali relacje z klientami i opanowali określone rynki zbytu, a dystrybutorzy kanały sprzedaży. W ogólnym sensie rynek został w znacznej mierze zdominowany przez dużych dostawców, którzy potrafią wypracować optymalne technologie, aby dostarczać klientom wysokiej klasy towary dzięki niskim kosztom produkcji po cenach niższych od konkurencji.

Globalizacja i cięcie kosztów

Istotną rolę w trendzie konsolidacji odgrywa ogólne spowolnienie wzrostu gospodarki światowej, odbijające się na rynku półprzewodników. Ważnym czynnikiem jest też impas w stosunkach międzynarodowych, rosnące zadłużenie większości państw i konflikty. Według konsultantów PricewaterhouseCoopers (PwC) wzrost obrotów firm w branży półprzewodnikowej w latach 1985-2012 wynosił średnio 10,1%, a w latach 2013-2018 jest przewidywany na 4,3%.

Konsultanci PwC podkreślili kluczową dla relacji popyt-podaż rolę kosztów. Przy silnej, globalnej rywalizacji na rynku wzmaga się presja cenowa, wymuszając na partnerach w łańcuchu dostaw redukcję wielu składników ceny produktu finalnego. Jednym z nich są koszty badań i rozwoju, ogółem rzędu wielu miliardów dol. rocznie w przypadku największych graczy na rynku. Mniejszych firm nie stać na wielkie inwestycje, przez co w końcu dysponują mniej nowoczesną technologią, przez co potęguje się efekt skali - im większa firma, tym bardziej zaawansowana technologia produkcji układów, a więc i większa wydajność wytwórcza oraz niższe koszty przypadające na pojedynczy układ scalony. Firmy średniej wielkości i małe często są więc zmuszone do redukcji nakładów na badania i rozwój, co prowadzi do osłabienia innowacyjności, a w konsekwencji pozycji na rynku. Efektem nie musi, ale może być konsolidacja, a rozwiązaniem - wspólne inwestycje dwóch lub więcej podmiotów w wydatki badawczo-rozwojowe.

Za inną przyczynę analitycy uznają rosnące znaczenie Chin na arenie elektroniki globalnej. Państwo Środka ma ambicje zmniejszenia własnej zależności od dostawców układów z zagranicy. Potężnym ramieniem inwestycyjnym chińskiego rządu jest firma Tsinghua Unigroup, ostatnio aktywnie szukająca akwizycji, szczególnie firm związanych z produkcją układów pamięci. To Tsinghua próbowała w roku ubiegłym za 23 mld dolarów przejąć Microna. Spróbowała także kupić 10-procentowy udział w WD za 3,8 mld dolarów. Chęć i zdolność Chińczyków przejmowania firm z Europy i USA powoduje presję konsolidacyjną w naszej części świata, firmy jednoczą szeregi, aby m.in. wzmocnić pozycję i utrudnić stanie się potencjalnym celem tzw. wrogiego przejęcia.

Jeszcze inną przyczyną jest niskie ostatnio, szczególnie w Stanach Zjednoczonych, oprocentowanie kredytów, ułatwiające firmom dostęp do gotówki na zakupy. Korzystają więc z okazji, licząc, że udane zakupy przełożą się na rozszerzenie sprzedaży, zyskanie nowych klientów, wzmocnienie kondycji firmy dzięki efektowi synergii. Obserwowana w okresie paru ostatnich lat konsolidacja branży nie zakończyła się więc, i proces ten tak szybko nie ustanie.

Analog, ON Semi, Renesas i Infineon

Potwierdza to PwC, dodając, że fuzje firm będą trwały dalej, z tym że w mniej zawrotnym tempie niż w okresie ostatnich 18 miesięcy. Zdaniem obserwatorów rynku łączyć się będą firmy średniej wielkości, aby zyskać na skali prowadzonego biznesu, oraz te firmy, których akwizycje nie przyniosły dotąd spodziewanych rezultatów.

Transakcje firm średniej wielkości, do których doszło w okresie ostatnich 18 miesięcy, obejmują firmy przed jak i tuż pod progiem 20 największych na świecie dostawców. Obok wspomnianej na wstępie fuzji Analog Devices i Linear Technology, we wrześniu br. ON Semiconductor potwierdziło przejęcie Fairchild Semiconductor za 2,4 mld dolarów. Dzięki temu ON Semi wzmocniło pozycję na rynku układów zasilania, w szczególności tranzystorów i diod mocy, stając się w tym sektorze drugim, po TI, największym dostawcą globalnym.

Również we wrześniu Renesas podpisał z Intersilem ostateczną umowę przejęcia. Japońska firma jest renomowanym dostawcą mikrokontrolerów, procesorów aplikacyjnych, układów ASIC, a także analogowych, takich jak przetworniki danych. Dzięki transakcji zwiększy asortyment na rynku analogowym, Intersil specjalizuje się bowiem w wytwarzaniu układów zasilania, kierowanych szczególnie na rynki motoryzacyjne. Za Intersil Renesas zapłacił ok 3,2 mld dolarów.

Infineon to jedna z kilku liczących się firm europejskich dokonujących zakupy w USA. Obecnie jest na etapie finalizacji przejęcia Wolfspeeda, dostawcy układów zasilania i w.cz., stosującym w wielu swych produktach węglik krzemu (SiC), przeznaczonych na ważne dla Infineona rynki energetyki, motoryzacji, zastosowań przemysłowych i zabezpieczeń. Wolfspeed to firma wyodrębniona rok temu z Cree, który preferuje specjalizację w produkcji LED. Uzyskujący w roku ubiegłym 173 mln dolarów obrotów Wolfspeed został sprzedany za 850 mln dolarów, transakcja ma być sfinalizowana przed końcem roku.

Duże transakcje zawierane są także w sektorze komputerów osobistych. Hewlett-Packard ogłosił we wrześniu br., że przejmuje za 1,05 mld dolarów oddział produkcji drukarek Samsunga. Wraz z infrastrukturą produkcyjną HP nabywa prawa do ok. 6,5 tysiąca patentów Samsunga związanych z drukarkami. Lenowo z kolei jest zainteresowane kupnem oddziału Fujitsu zajmującym się produkcją komputerów.

| Lista największych przejęć w branży półprzewodników w latach 2015-2016, według wartości (źródło: Elektronik) | ||||

| Kupujący | Firma przejęta | Cena zakupu | Data | |

| 1. | Dell | EMC Corp. | 76,0 | 10.2015 |

| 2. | Avago | Broadcom | 37,0 | 2.2016 |

| 3. | SoftBank | ARM Holdings | 32,0 | w trakcie realizacji |

| 4. | WD | Sandisk | 19,0 | 10.2015 |

| 5. | Intel | Altera | 16,7 | 6.2015 |

| 6. | Analog Devices | Linear Technology | 14,9 | 7.2016 |

| 7. | NXP | Freescale | 11,8 | 12.2015 |

| 8. | Canon | Toshiba Medical Systems | 6,0 | 3.2016 |

| 9. | Tsinghua | 10% WD | 3,8 | transakcja anulowana |

| 10. | Microchip | Atmel | 3,6 | 1.2016 |

| 11. | Foxconn | Sharp | 3,5 | 4.2016 |

| 12. | Renesas | Intersil | 3,2 | 9.2016 |

| 13. | Micron | Inotera (Micron-Nanya jv) | 3,2 | 12.2015 |

| 14. | Bejing JAC | NXP Standard Products | 2,8 | 6.2016 |

| 15. | ON Semi | Fairchild | 2,4 | 9.2016 |

| 16. | Microsemi | PMC-Sierra | 2,3 | 1.2016 |

| 17. | Hua Capital | OmniVision | 1,9 |

4.2015 |

Lista potencjalnych zakupów

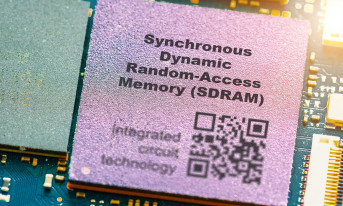

Obszarem fuzji i przejęć mogą w dalszym ciągu być firmy z kilku grup, w tym półprzewodników analogowych, układów programowalnych, a także układów z segmentu serwerów i centrów obliczeniowych. Dostawcy układów analogowych oraz typu mixed-signal, mają szczególne znaczenie w bardzo licznych obszarach zastosowań tak elektroniki, jak i powiązanych z nią sektorów pokrewnych, np. cała plejada urządzeń z kategorii Internetu Rzeczy.

Wśród półprzewodników analogowych są układy do prowadzenia pomiarów i monitorowania otaczającego nas świata, przykładem czego mogą chociażby być systemy wizyjne, układy do przetwarzania odebranych sygnałów na wersję cyfrową, do transmisji radiowej, oraz układy zasilania. Według serwisu EETimes celem przejęcia mogą szczególnie stać się firmy o rocznych obrotach nieprzekraczających miliarda dolarów. Na swojej liście celów możliwych przejęć konsultanci umieścili Maxim, którego na celownik może wziąć TI lub Analog Devices.

Maxim z San Jose w Dolinie Krzemowej to dostawca układów analogowych, mixed-signal, w.cz. i cyfrowych, jego półprzewodniki znajdują zastosowanie w sektorach samochodowym, przemysłowym, komunikacji, konsumenckim i komputerów. Analog Devices przejęło w lipcu Lineara, a więc można spodziewać się ruchu ze strony Texas Instruments, który również ma ambicję zaakcentowania silnej pozycji firmy na rynku.

W ślad za przejęciem przez Intela Altery celem wykupu może stać się także Xilinx, jeszcze większy od niej fablesowy dostawca logiki programowalnej. Układy programowalne znajdują zastosowanie na rynku serwerów i infrastruktury komunikacyjnej, potencjalnym nabywcą mógłby być więc Qualcomm. Kolejni kandydaci do przejęcia to m.in. Lattice Semiconductor, także dostawca rozwiązań programowalnych, Silicon Labs oraz Marvell Technology.

Marcin Tronowicz