Walka z inżynierską inercją

Ubocznym skutkiem tego, że asortyment elementów połączeniowych jest bardzo szeroki i każdy większy producent wprowadza minimum kilka nowych wersji w ciągu każdego roku jest to, że producenci elektroniki starają się w nowych urządzeniach wykorzystywać złącza stosowane już przez innych lub we wcześniejszych projektach. Nowości nie są szybko wprowadzane do produkcji, co wynika z kilku powodów.

Ubocznym skutkiem tego, że asortyment elementów połączeniowych jest bardzo szeroki i każdy większy producent wprowadza minimum kilka nowych wersji w ciągu każdego roku jest to, że producenci elektroniki starają się w nowych urządzeniach wykorzystywać złącza stosowane już przez innych lub we wcześniejszych projektach. Nowości nie są szybko wprowadzane do produkcji, co wynika z kilku powodów.

Pierwszy to brak informacji technicznej i handlowej, długie czasy oczekiwania na próbki i partie produkcyjne. Niestety często logistyka dla nowości szwankuje, a zapowiedzi o dostępności nowości okazują się deklaracjami na wyrost, co wielu uczy, że należy spokojnie poczekać, aż produkt dojrzeje. Kolejny powód to ceny.

Nowości zwykle są droższe i dostępne tylko z jednego źródła. A to oznacza trudniejsze zakupy i słabsze negocjacje ofert. Ostatni czynnik to naturalna inercja działań inżynierskich i nieufność zawodowa, która zawsze objawia się chłodną oceną potencjału nowych wersji, przywiązaniem do wypróbowanych rozwiązań i podobnymi zachowaniami.

Opieranie się na produktach popularnych to także efekt tego, że typowe złącza można kupić stosunkowo szybko, ale gdy potrzebny jest element mniej typowy, terminy znacznie mogą się wydłużyć. Szeroka oferta obejmująca tysiące różnych typów, jaką mają najwięksi producenci złączy, jest dla nich dużym obciążeniem finansowym po stronie magazynowania.

W praktyce nie da się wyprodukować każdego złącza w dużej ilości i umieścić w magazynie, a następnie czekać na zamówienia od sieci dystrybucji i producentów OEM. Stąd wiele mniej popularnych komponentów wytwarzanych jest okresowo, gdy pojawią się zamówienia. Inercję zachowań i ostrożne traktowanie nowych technologii widać na przykładzie złączy przygotowanych do montażu w technologii THR, czyli w technologii montażu wciskanego, która ma parametry takie, jak zwykły montaż przewlekany, ale nie wymaga pracy ręcznej oraz omawianych już elementów ze stykiem sprężynowym. Obie te grupy wyrobów znane są w branży od około 8 lat, ale przez specjalistów cały czas są wymieniane jako nowe rozwiązania.

Złącza przemysłowe są najcenniejsze

Z pewnością elementy przeznaczone do pracy w przemyśle stanowią obszar rynku złączy sygnałowych o największym potencjale. Podobnie jest w przypadku innych grup elementów do takich zastosowań, co przekonuje, że wymagania klientów z tego obszaru odnośnie do parametrów użytkowych są wysokie i warto się starać je spełnić.

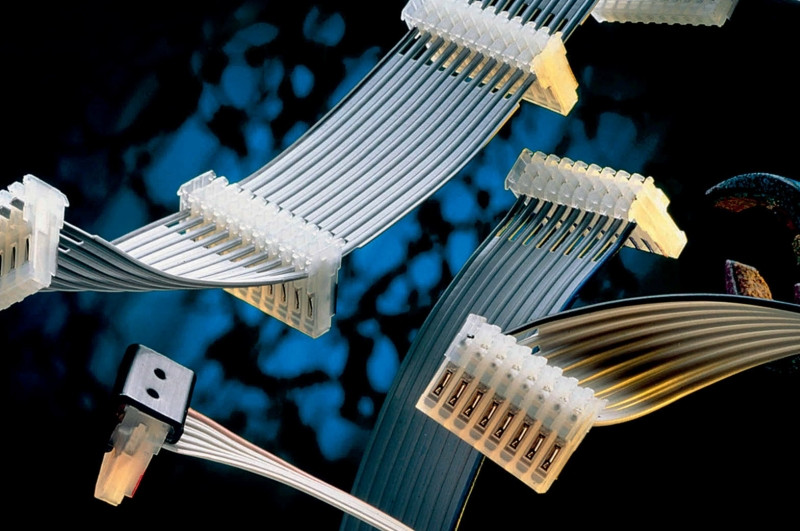

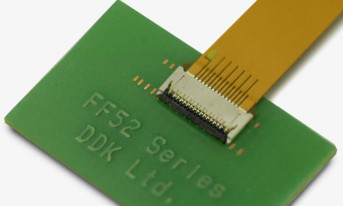

O ile złącza sygnałowe dla elektroniki determinowane są przez dużą liczbę wyprowadzeń, małe rozmiary i raster oraz są montowane na płytkach drukowanych, o tyle elementy przemysłowe służą do łączenia kabli, są montowane w obudowie np. szafy sterowniczej i charakteryzowane są przez klasę IP, trwałość mechaniczną styków i udogodnienia w montażu kabla.

Złącza przemysłowe znaleźć można w ofertach producentów wyspecjalizowanych właśnie w takich obszarach rynku, jak na przykład HARTING, ale ma je także wiele firm o szerszej ofercie: Molex, TE Connectivity, Phoenix Contact. Wydaje się, że z czasem coraz więcej producentów jest zainteresowanych tym obszarem rynku i podobne spostrzeżenia można mieć co do dystrybutorów podzespołów elektronicznych.

Potwierdzają to wyniki naszego badania ankietowego pokazane na rysunku 1, gdzie zilustrowano najważniejsze branże dla rynku złączy sygnałowych. Zgodnie z przypuszczeniami i wnioskami z wcześniejszych rozważań wykres zdominowały zastosowania przemysłowe, a więc te, gdzie liczy się odporność środowiskowa, duża trwałość i wysoka jakość oraz także dobre dopasowanie konstrukcji mechanicznej do warunków panujących w halach produkcyjnych i pracy działów utrzymania ruchu.

Kolejne miejsce związane z telekomunikacją wydaje się dość zaskakujące, bo w tym obszarze kryją się głównie złącza do kart, krawędziowe i wiele popularnych wielopinowych złączy interfejsowych. Wydaje się, że granice poszczególnych grup produktów, może poza przemysłowymi, jest nieostre i stąd postrzeganie przez klientów typów nie jest tak dokładne, jak można by oczekiwać.

Za to trzecie miejsce dla elektroniki konsumenckiej wydaje się dobrze oddawać znaczenie omawianych elementów w tych produktach, tak samo jak niskie notowania motoryzacji, która nie dość, że bazuje na własnych rozwiązaniach złączy, to jeszcze raczej kojarzona jest z większymi prądami. Niskie oceny dla branży medycznej to z kolei wynik słabej pozycji tego sektora w Polsce w porównaniu do przemysłu.

Elektronika medyczna zgodnie jest postrzegana przez wszystkich specjalistów jako branża przyszłościowa i perspektywiczna, ale raczej w skali świata lub Europy. W Polsce niekoniecznie. Co ciekawe, wykres pokazany na rysunku 1 ma dokładnie taką samą kolejność pól, jak analogiczne nasze zestawienie sprzed trzech lat wykonane przy poprzedniej edycji raportu na temat złączy sygnałowych.

Złącza dają zarobić, ale nie zawsze i nie wszystkim

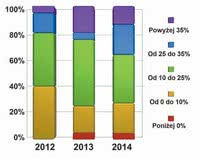

Rys. 2. Wzrosty i spadki obrotów dla krajowych dostawców złączy sygnałowych (rok do roku) w latach 2012-2014 w podziale na cztery przedziały procentowe

Na rysunku 2 pokazano zestawienie wzrostów i spadków obrotów zanotowanych przez krajowych dostawców złączy sygnałowych w ostatnich trzech latach. Ogólnie zestawienie potwierdza wcześniejsze analizy na temat niezłej kondycji rynku w porównaniu do pozostałych sektorów, bo dla wielu firm wzrosty sprzedaży rok do roku przekraczają 25%, niemniej trudno, patrząc na słupki, nie odnieść wrażenia, że sytuacja nie jest stabilna, nie da się też powiedzieć, że wszystkie firmy są na ścieżce wzrostu.

O ile rok 2012 był bardzo dobry, o tyle dwa kolejne już nie dla wszystkich. W 2012 roku mieliśmy piłkarskie mistrzostwa, 2014 rok to z kolei czas problemów z Ukrainą. Oba te wydarzenia mogły się zapisać na plus i minus w biznesie, bo w niewielkiej części krajowe firmy handlowe obsługiwały rynki po naszej wschodniej stronie i sankcje oraz niestabilność musiały się, przynajmniej w niewielkiej części, uwidocznić na wykresie.

Rynek złączy zawsze charakteryzował się też pewną cyklicznością, mniej więcej trzyletnią, którą określały czasy realizacji projektów w elektronice, okresy budżetowe w UE i programy pomocowe oraz inne podobne formalne terminarze. Gorsze wskaźniki dla 2014 roku mogą być właśnie efektem takich zjawisk.

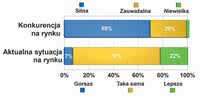

Rys. 3. Zdaniem większości ankietowanych specjalistów aktualna sytuacja na rynku jest taka sama jak wcześniej, a konkurencja na rynku złączy silna

Na koniec warto zauważyć, że firm, które zanotowały spadki, nie ma wiele, być może więc jest to wynik przypadku, np. przegranego jednego przetargu, nawiązania lub nie współpracy z producentem EMS lub wiązek, a nawet posiadania w portfolio wąskiej specjalistycznej grupy, która jest bardziej podatna na wahania koniunktury.

Bardzo podobny wydźwięk do tego, co podane zostało dla całego roku 2014 ma ocena aktualnej sytuacji na rynku (rys. 3). Zdaniem aż 70% specjalistów przełom 2014 i 2015 roku był taki sam, jak wcześniejsze miesiące. Co piąta firma uznała go za lepszy, było też parę ocen, że jest gorzej niż wcześniej.

W świetle informacji płynących z gospodarki światowej, cały czas niestabilnej i nie najlepszej oraz biorąc pod uwagę, że w wielu przedsiębiorstwach biznes w tym okresie zamiera na kilka tygodni z uwagi na liczne święta, rozliczenia i remanenty oraz nadchodzące zimowe wakacje, wynik wydaje się i tak niezły. Zdecydowany ruch w biznesie zaczyna się pod koniec lutego, po feriach szkolnych i to wówczas będzie widać precyzyjnie, co się dzieje w biznesie.

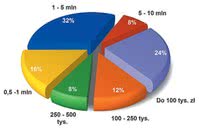

Rys. 4. Struktura obrotów dostawców złączy sygnałowych - największa grupa (32% firm) ma je na poziomie od 1 do 5 mln zł rocznie

Na rysunku 4 pokazane zostały zadeklarowane przez firmy wymienione w tabelach obroty ze sprzedaży złączy sygnałowych. Ponieważ podział rynku na część sygnałową i silnoprądową jest trochę sztuczny, a granice obu części są niemożliwe do wyraźnego wyznaczenia, na obroty trzeba patrzeć przez pryzmat analizy ich struktury, a nie konkretnych wartości. Z danych wynika, że statystycznie co trzeci dostawca złączy sygnałowych może pochwalić się sprzedażą od 1 do 5 mln złotych rocznie, ale tylko co dwunasta firma ma obroty większe niż 5 mln.

Kolejna duża grupa na wykresie obejmuje firmy z obrotami na poziomie do 100 tys. rocznie. Zapewnie pierwsza wymieniona grupa najlepiej charakteryzuje większe firmy oraz dostawców specjalizujących się w opisywanej tematyce, ta druga wszystkich tych, dla których złącza sygnałowe są dodatkiem. Ogólnie wyniki są niezłe, przekonujące po raz kolejny, że złącza dla rynku dystrybucji elektroniki to taki produkt stabilizujący wyniki i dobrze uzupełniający biznes.

Warto zauważyć, że w stosunku do analogicznego zestawienia przygotowanego przez nas trzy lata temu na potrzeby poprzedniej wersji raportu, wykres z rozkładem obrotów praktycznie się nie zmienił. Największe grupy są takie same, udziały procentowe też są zbliżone. Dowodzi to stałości relacji biznesowych w omawianym obszarze, bo nie może to być przypadek.

Komentarza wymagają jeszcze same dane podane na wykresie z rysunku 4, gdzie nietrudno zauważyć, że brakuje dużych liczb, np. obrotów powyżej 10 mln zł rocznie, a na liście firm, które nadesłały do nas wypełnione ankiety też nie ma kilku większych dostawców. Niestety z podawaniem danych na temat sprzedaży, nawet w bardzo wąskim zakresie i wielkim przybliżeniu do przedziału procentowego, a nie kwoty bezwzględnej, cały czas jest kłopot.

Dotyczy on najmniejszych firm, takich jedno- dwuosobowych biznesów, które zawsze udają wielkie korporacje i boją się, że podając liczby, zburzą sobie ten misterny plan nadymania się niczym balonik. To samo dotyczy dużych firm zagranicznych, które zwykle mają po prostu odgórny zakaz podawania danych, który wiąże im ręce.

Widać to w ankietach po ich selektywnym wypełnianiu - pytania ogólne są, pola szczegółowe są puste. Niestety, mimo chęci i zrozumienia z obu stron nie da się tego problemu ani przeskoczyć, ani obejść. Trzeba tylko pamiętać o tych ograniczeniach podczas oglądania wykresu, który niestety nie jest kompletny i pewnie nigdy nie będzie.

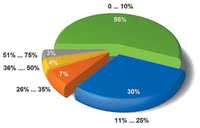

Rys. 5. Zestawienie jaką część obrotów firmy uzyskują ze sprzedaży złączy sygnałowych. Dla 56% udział ten nie przekracza 10%

Największe pole na wykresie ilustrującym rozkład obrotów jak zwykle padło na kategorię najmniejszą, a więc do 100 tys. zł rocznie. Taką sprzedaż mają dostawcy, dla których złącza to produkt uzupełniający biznes i jak widać, do takiej grupy można zaliczyć co trzecią firmę z tabeli 2. Jest to konsekwencja tego, że złącza są produktem bardzo popularnym i szerokim pod względem asortymentu.

Nawet po ograniczeniu tematyki do złączy sygnałowych, a więc takich, dla których przewodzony prąd i napięcie pracy nie są najważniejszymi parametrami, nadal liczba typów, wykonań jest bardzo duża, tak samo jak producentów. Efekt jest taki, że sprzedaje je wiele firm, aby nie powiedzieć, że każdy ma jakieś złącza.

Poważniejszy biznes zaczyna się zwykle dopiero, gdy firma zyskuje autoryzowane przedstawicielstwo. Według danych z rysunku 5, dwie trzecie firm uzyskuje ze sprzedaży złączy do 10% swoich obrotów, czyli można powiedzieć, że struktura rynku dystrybucyjnego w zakresie złączy jest często rozproszona, a autoryzowani dystrybutorzy lub krajowe przedstawicielstwa producenta współpracują z wieloma reselerami i partnerami. Firmy te potrzebują złączy do potrzeb kompleksowej obsługi, integracji systemów itp. a w taki sposób nie muszą tworzyć kompletnej struktury logistycznej ani magazynu.

Duża konkurencja na rynku złączy

Blisko 70% ankietowanych specjalistów oceniło, że konkurencja pomiędzy firmami na rynku złączy jest silna (rys. 3). Trudno o bardziej przekonywający dowód na to, że rynek złączy jest postrzegany jako atrakcyjny dla rynku dystrybucji i stale rozwijający się. Skoro sprzedaż na przestrzeni lat rośnie, średnia liczba złączy przypadających na jedno urządzenie także, to wielu dystrybutorów chce mieć te produkty w ofertach.

Na rynku omawianych produktów nie ma jednego dominującego producenta przesądzającego o rynkowych relacjach i wyznaczającego standardy jakości i typów. W praktyce każda firma handlowa będzie w stanie nawiązać współpracę z jakimś producentem, choć oczywiście komplet najpopularniejszych marek jest już obsadzony. A skoro są takie możliwości, to rynek z nich korzysta, co oczywiście zaostrza konkurencję.