Urządzenia technologiczne od strony biznesu

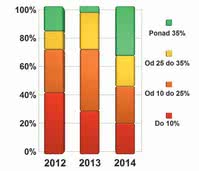

Rys. 1. Wzrosty i spadki obrotów dla krajowych dostawców sprzętu technologicznego w latach 2012-2014

Na rysunku 1 przedstawiono zestawienie procentowych zmian w obrotach firm handlowych, zajmujących się sprzedażą urządzeń produkcyjnych w latach 2012-2014 w podziale na kilka grup procentowych. Patrząc na wykres, jak na obraz koniunktury panującej w branży, widzimy, że każdy kolejny rok był coraz lepszy, bo liczba firm, które notowały większą skalę wzrostu biznesu rok do roku, zwiększała się.

Z pewnością wynik ten jest skorelowany z okresem budżetowym Unii Europejskiej, który kończył się w 2014 roku i wiele z projektów było finalizowane właśnie w tym czasie, co było widać przy różnych okazjach, gdzie w wiadomościach o zrealizowanych inwestycjach i informacjach firmowych pojawiały się znaki programów unijnych.

Z pewnością nadejście 2015 roku dla branży urządzeń stało się symbolicznym końcem spokoju biznesowego, bo nie wiadomo, jak będzie z tym nowym okresem budżetowym i kiedy mechanizmy rozpatrywania wniosków zaczną działać w nowej rzeczywistości. Oczywiście jest jakiś okres przejściowy związany z domykaniem starych spraw, ale bezsprzecznie pewne wyczekiwanie jest widoczne.

Rys. 2. Ocena koniunktury w branży w pierwszych trzech kwartałach 2015 roku a także stopnia konkurencji na rynku urządzeń do produkcji

Zgodnie z rysunkiem 2 sytuacja na rynku w ciągu pierwszych trzech miesięcy 2015 roku była lepsza niż wcześniej - takiego zdania był dokładnie co drugi pytany w ankietach specjalista. Jednocześnie jedynie 7% głosów padło na to, że sprawy idą w złym kierunku, co dobrze wróży temu biznesowi i wskazuje, że albo zakładka związana z kończeniem starych programów jest całkiem duża, albo unijne projekty nie mają aż tak wielkiego oddziaływania na rynek i branża produkcji elektroniki zarabia już całkiem nieźle bez nich.

Jak widać, rynek urządzeń technologicznych do produkcji elektronicznej, podobnie zresztą jak cała elektronika, to sektor gospodarki odporny na dekoniunkturę i mało wrażliwy na zawirowania, bo opiera się głównie na małych i średnich przedsiębiorstwach, z reguły nieuczestniczących w ryzykownych od strony gospodarczej projektach, na przykład niechętnie korzystających z funduszy venture capital, giełdy, nowoczesnych metod finansowania.

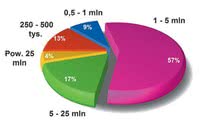

Rys. 3. 57% dostawców sprzętu technologicznego do produkcji elektroniki osiąga roczne obroty ze sprzedaży zamykające się w przedziale 1-5 mln zł

Tym samym firmy te stoją nieco z boku wielu procesów gospodarczych, a zrównoważona sprzedaż to efekt tego, że elektronika jest dzisiaj aplikowana wszędzie i zawsze znajdzie sobie obszary, gdzie biznes rośnie, ewolucyjnie, ale do przodu. Obroty firm handlowych ze sprzedaży urządzeń technologicznych są z reguły większe od tego, co notują firmy sprzedające podzespoły, bo urządzenia do produkcji są kosztowne.

Rozkład przychodów dla naszego rynku pokazujemy na rysunku 3. Wynika z niego, że, co 57% firm ma sprzedaż na poziomie 1-5 mln zł rocznie, co szósta od 5 do 10 mln, a co 25. powyżej 25 mln zł rocznie. W porównaniu do naszego poprzedniego zestawienia sprzed trzech lat obroty wzrosły wyraźnie. Liczba firm, jakie wpadły w wyższe kategorie, zwiększyła się o ok. 15-20%, co jest pośrednim dowodem na szybki rozwój i dobrą koniunkturę. Innymi słowy wykres ze strukturą obrotów po raz trzeci potwierdził wysokie notowania branży urządzeń technologicznych.

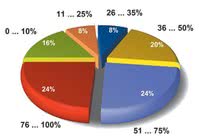

Rys. 4. Udział sprzętu do produkcji w obrotach dostawców - co czwarta firma uzyskuje z niego większość swojej sprzedaży (powyżej trzech czwartych)

Wykres z rysunku 4 dowodzi, że w omawianej branży można zaobserwować wysoki poziom specjalizacji. Co czwarta firma z niniejszego zestawienia uzyskuje większość obrotów ze sprzedaży urządzeń do produkcji. To rekordowo dużo, jeśli weźmie się pod uwagę inne sektory elektroniki omawiane przez nas w raportach.

W typowych warunkach firmy handlowe mają kilka działów o różnej tematyce i szerokie oferty obejmujące kilka branż po to, aby w warunkach ograniczonej chłonności rynku zapewnić sobie wystarczające przychody i możliwość rozwoju. Sprecjalizację w branży urządzeń ułatwia bardzo szeroki dostępny asortyment sprzętu i materiałów wykorzystywanych w produkcji elektroniki i również to, że na rynku funkcjonuje wielu producentów tych produktów, co pozwala budować profil firmy wokół takiej tematyki.

Co ciekawe, 3 lata temu takich najbardziej specjalizowanych firm było 33% a więc o 8% więcej, co jest pośrednim dowodem, że materiały i urządzenia przeznaczone do produkcji elektroniki pojawiają się w ofertach firm, które nie zajmowały się tą tematyką wcześniej lub też że po prostu dostawców tytułowych produktów na rynku przybywa.

|

Czego oczekują klienci od dostawców?

Rys. 5. Lista najważniejszych oczekiwań klientów w stosunku do dostawcy w zakresie kryteriów handlowych

W ramach zbierania materiałów do niniejszego opracowania pytaliśmy w ankietach o to, czym klienci kierują się przy wyborze dostawcy i jakie kryteria handlowe uznają za ważne, a które za mniej istotne. Zebrane głosy są pokazane w formie wykresu na rysunku 5. Identycznie, jak w poprzednim naszym opracowaniu sprzed 3 lat, na szczycie znalazły się: dobra oferta cenowa, serwis i obsługa posprzedażna, a także indywidualne podejście do potrzeb danej firmy.

Taki, a nie inny układ bierze się stąd, że kupujący w opisywanej branży oczekują od dostawców nie tylko produktów, ale wartości dodanej związanej z technologią. Idealny dostawca nie tylko powinien sprzedać najlepiej pasujący w danych okolicznościach sprzęt, ale również nauczyć producenta, jak wykorzystać jego możliwości poprzez transfer wiedzy od producenta do klienta, np. szkolenia, seminaria.

Rys. 6. Zestawienie czynników, które w największym stopniu decydują o sprzedaży sprzętu technologicznego. Zaskakująco na górze nie ma ceny!

Z kolei zestawienie najważniejszych kryteriów technicznych (związanych z urządzeniami) branych pod uwagę przy selekcji dostawcy pokazane zostało na rysunku 6. Jest ono zaskakujące z uwagi na to, że cena, która niezmiennie lokuje się na szczycie takich wykresów bez względu na produkt i branżę, tym razem spadła na drugie miejsce, ustępując parametrom technicznym i zaawansowaniu technologii.

Ciekawe jest też, że gwarancja i obsługa posprzedażna też została bardzo wysoko oceniona. Wyniki te potwierdzają zatem wcześniejsze rozważania i po raz kolejny przekonują, że w omawianym obszarze zakupy nie są dziełem przypadku, tylko drobiazgowych kalkulacji na temat wartości dodanej, jaką urządzenie wniesie do potencjału produkcyjnego.

Małego komentarza wymaga jeszcze fakt, że dostępność nowości spadła w tym rankingu na sam dół wykresu, czyli została uznana za najmniej istotną. To zapewne efekt tego, że zakupy mają w naszym kraju wyważony charakter, w którym maksymalizuje się współczynnik możliwości do ceny, bo budżet w praktyce zawsze jest ograniczony.

Sprzęt nie najnowszy, ale nadal dobry i na współczesnym poziomie technicznym wydaje się najkorzystniejszym i najmniej ryzykownym wyborem w takim przypadku. Takie podejście do rynku jest też odpowiedzialne za dość duże znaczenie, jakie na rynku mają maszyny używane.

Taka teza potwierdza się w kolejnym zestawieniu kryteriów pokazanym na rysunku 7, gdzie wartościowane są kryteria związane z tym, co inwestycje w park maszynowy mają przynieść firmie. Jak widać, skok technologiczny, czyli duża poprawa zaawansowania procesu. jest najmniej oczekiwany. Natomiast wysoka jakość i niższe koszty produkcji zostały podane jako bardzo potrzebne. Innymi słowy, na rynku dominuje podejście utylitarne do zakupów.

|

Spojrzenie na rynek od strony urządzeń

Rys. 8. Potencjał rynkowy poszczególnych grup asortymentowych składających się na sprzęt technologiczny do produkcji elektroniki

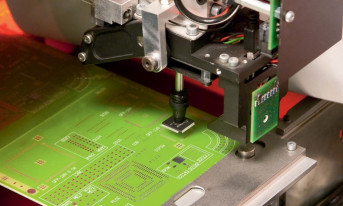

W redakcyjnych ankietach pytaliśmy specjalistów o to, które z urządzeń technologicznych wykorzystywanych przy produkcji cieszą się dużym zainteresowaniem wśród klientów. Jak już wspomniano, omawiany sektor łączy w całość szeroki asortyment wyrobów o różnym przeznaczeniu i potencjale, ale zgodnie z rysunkiem 8 pierwsze trzy pozycje przypadły urządzeniom tworzącym rdzeń funkcjonalny linii produkcyjnej, a więc automatom montażowym, sprzętowi do lutowania (pieców) oraz sprzętom kontroli procesu.

Kolejne miejsca związane z urządzeniami ESD i sitodrukarkami także przynależą do tego obszaru, co pozwala przypuszczać, że linia produkcyjna to oczko w głowie firm produkcyjnych, jedno z najważniejszych miejsc w firmie, która jest sukcesywnie rozbudowywana. Całą resztę, w tym sprzęt serwisowy, meble i wyposażenie produkcji, uważa się za mniej istotne, traktuje jako uzupełnienie, czasem kupuje z drugiej ręki itd. Automat montażowy, piec oraz sprzęt do kontroli i nakładania pasty są też największą częścią inwestycji od strony finansowej, przez co naturalnie najbardziej zwracają uwagę.

Dostawcy sprzętu technologicznego

Firmy, które nadesłały ankiety do tego zestawienia, tworzą kilka odrębnych grup. Najbardziej znaczącą tworzą przedsiębiorstwa posiadające szeroką i kompletną ofertę urządzeń do produkcji, dla których zasadniczą część działalności stanowi sprzedaż urządzeń do montażu podzespołów.

Każda z takich firm jest powiązana zwykle z jednym producentem maszyn pick & place, dostawcą pieców, sitodrukarek i innych grup. Takie firmy w tym zestawieniu to m.in. AdoptSMT, Amtest, CPS-IEP, DAS, Essemtec, Interflux, JSD, Labem, PAKT Electronics, PB Technik, Renex, Robtools SMT, Scanditron, SMT-TECH. Jak widać, grono takich firm jest stosunkowo liczne.

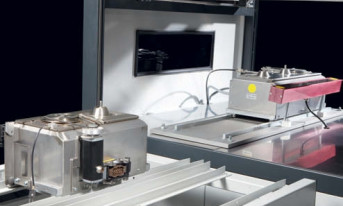

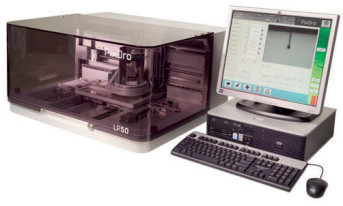

Poza wymienioną grupą funkcjonują firmy o bardziej specjalistycznym profilu, dostarczające urządzenia do nakładania powłok ochronnych oraz lutowania selektywnego, jak AMB Technic, APCom, lub innym sprzęcie, z zasady niezwiązanym bezpośrednio z montażem podzespołów, ale powiązanym mocno z elektroniką, np. Prokon (mikroelektronika), SE Spezial (obrabiarki CNC do PCB), Semicon (produkcja szablonów do SMT) lub WG Electronics, sprzedający specjalistyczne automaty do masowego programowania pamięci Flash w produkcji mikrokontrolerów i innych elementów, testery boundary-scan, liczarki i pakowarki podzespołów.

W grupie tej sklasyfikować można także PCB Technology, oferującą maszyny do produkcji PCB i Treston Ergona specjalizujący się w dostawach mebli i wyposażenia produkcji. W zestawieniu nie może zabraknąć naszych krajowych i niestety nielicznych producentów urządzeń. Są to Mechatronika - producent urządzeń, takich jak automaty i półautomaty do montażu SMD, piece do lutowania rozpływowego, dozowniki pasty i kleju, drukarki szablonowe.

Drugą firmą jest białostocka firma Neotech, projektująca i wytwarzająca maszyny do produkcji cewek i dławików (nawijarki, urządzenia pakujące, urządzenia cynujące, urządzenia pomiarowo-monitorujące oraz kompletne linie produkcyjne), a trzecią Alnea, która na bazie seryjnego robota przemysłowego wytwarza automat do montażu THT.

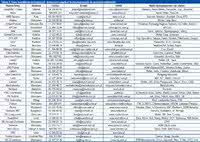

Przegląd ofert w tabelach

Zestawienie ilustrujące przegląd ofert poszczególnych firm pokazane zostało w tabeli 1. Jej wiersze zawierają sekcje poświęcone montażowi podzespołów, sprzętowi do lutowania, urządzeniom produkcyjnym, sprzętowi do zabezpieczania i lakierowania, kontroli jakości, produkcji wiązek i osprzętowi. Tabela 2 z danymi kontaktowymi i listą reprezentowanych marek uzupełnia ten ogólny przegląd ofert.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród dystrybutorów urządzeń do produkcji elektroniki w Polsce.

Daniel Trzciński

Daniel Trzciński

dr inż. Dariusz Pieczerak

dr inż. Dariusz Pieczerak