Dystrybucja podzespołów od strony wyników

Z uwagi na ogromną uniwersalność podzespoły elektroniczne trafiają do wszystkich branż techniki i są podstawą wszystkich innowacji w technice, ich wzrost sprzedaży zawsze jest nieco wyższy niż średnia dla rynku. Poza tym wiele z komponentów jest bazą do innowacyjnych produktów, które zawsze są w cenie.

Gdy na rynku jest dobrze, sprzedaż komponentów zwykle idzie znakomicie, gdy w gospodarce jest dekoniunktura, w omawianej branży wzrosty zwykle maleją do zera lub wchodzą nieco pod kreskę. Wysoka konkurencja na rynku, presja na ceny i codzienna walka o zamówienia powodują, że większe firmy mogą mieć wyniki zależne od pojedynczych kontraktów.

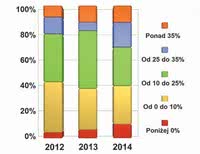

Takie zależności widać na rysunku 3, gdzie zilustrowane zostały wzrosty i spadki obrotów dla firm dystrybucyjnych w latach 2012-2014. Patrząc na górę wykresu, można odnieść wrażenie, że sytuacja się poprawia, bo pola odpowiedzialne za największe wzrosty stają się coraz większe. Dół wykresu sugeruje natomiast coś odwrotnego. Wniosek może być taki, że nie ma jednej uniwersalnej reguły opisującej koniunkturę na rynku dystrybucji i wyniki poszczególnych firm mogą się sporo różnić.

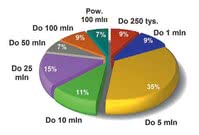

Obroty firm dystrybucyjnych zależą oczywiście od wielkości firmy, ale zgodnie z rysunkiem 4 najwięcej dostawców ma je w przedziale od 1 do 5 mln zł rocznie. Obroty powyżej 100 mln to już domena największych firm, takich które zaopatrują duże firmy kontraktowe i największych producentów elektroniki w Polsce.

Jak na warunki krajowe, pokazane na wykresie liczby są relatywnie duże i dowodzą, że branża dystrybucyjna to duży biznes. Niestety w naszych ankietach pytanie o obroty (a dokładniej o przedział obrotów osiąganych przez firmę) to trudny temat i niestety zauważalna część odpowiadających unikała odpowiedzi. Skutek jest taki, że dane z rysunku 4 są raczej zaniżone, bo niestety brak odpowiedzi to domena dużych firm.

Faktem jest, że nie wszyscy też przysłali do reakcji wypełnione ankiety. Mimo naszych wysiłków i 15 lat pracy związanej z ankietowaniem, nadal tematyka obrotów lub liczby realizowanych zamówień jest tabu. Dla wielu przedsiębiorców (tych małych) nawet to, ile zatrudniają osób i ile zamówień realizują rocznie, jest informacją poufną - widać to w tabelach z przeglądem ofert, które mają puste miejsca.

Rozwój - kto, gdzie, kiedy i jak?

Rys. 5. Podsumowanie, jakie plany rozwojowe na kolejne miesiące mają krajowi dystrybutorzy komponentów

Naturalny rozwój rynku dystrybucyjnego postępuje poprzez zwiększanie liczby reprezentowanych producentów i liczby pozycji produktowych w ofercie. Firmy dążą do tego, aby w danej dziedzinie, w której się specjalizują, mieć możliwie kompleksowe portfolio produktów pozwalające dobierać im rozwiązania najbardziej optymalne dla danej aplikacji lub potrzeb klienta.

Kompleksowe portfolio to także szansa na to, że klient kupi jak najwięcej w jednym miejscu, a więc np. mikrokontroler, wyświetlacze, przetwornik, czujnik, układ komunikacyjny, złącze, obudowę itd. Dzięki temu rosną szanse na to, aby sprzedać także droższe elementy. Firmy też starają się zdywersyfikować działalność, łącząc komponenty elektroniczne z tymi z obszaru automatyki, a dokładniej standardowe komponenty automatyki, takie jak sterowniki, sprzęt sieciowy i komunikacyjny, napędy silników, komputery, regulatory, czujniki, wyłączniki i podobne.

Dotyczy to też energetyki. Ważne są nowe otwarcia, których przykładem dawniej były LED-y i M2M, smart metering, platformy komputerowe takie jak Raspberry Pi i zestawy projektowe (ewaluacyjne). Relatywnie powoli idzie też rozwój na rynkach zagranicznych. Takie działania podejmuje niewiele firm, tempo inwestycji również nie zaskakuje dynamiką.

Rys. 6. Najbardziej znane marki dystrybucyjne na rynku krajowym (dla podzespołów). Im większa czcionka, tym dana nazwa firmy była częściej wymieniana w ankiecie - zatem zestawienie jest wyłącznie zbiorem opinii zebranych na rynku i nie ma przełożenia na potencjał biznesowy

Powodem są ograniczenia wynikające z umów z producentami, które limitują autoryzację do naszego kraju, to, że rynek krajowy jest stosunkowo duży i cały czas daje szansę rozwoju oraz że obsługa rynków zagranicznych wcale nie jest łatwa, a korzyści nie są gwarantowane. Za naszą wschodnią granicą sytuacja cały czas jest niestabilna, co też nie przyspiesza decyzji.

Rysunek 5 ilustruje omawiany proces dokładniej. Pokazane tam zostały najczęściej pojawiające się w ankietach opinie na temat planów na kolejne lata. Za najważniejsze kryterium uznano zwiększanie asortymentu, liczby reprezentowanych producentów.

Poza omówionymi czynnikami zauważyć trzeba chęć rozbudowy serwisu internetowego oraz plany ekspansji zagranicznej. Co do koncepcji trudno uznać je za złą lub chybioną i należy życzyć, aby była wprowadzana w życie.

|

Przegląd profili dystrybutorów w tabelach

Z uwagi na dużą wielkość opisywanej branży zestawienie w tabelach jest tym razem dość rozległe i obejmuje kilka dużych tabel zawierających ponad 60 profili firm dystrybucyjnych. Przybliżają one potencjał poszczególnych przedsiębiorstw, taki jak wielkość zatrudnienia, magazyn, usługi dodatkowe, zakres geograficzny działania itd. W kolejnej tabeli podajemy dane kontaktowe do wymienionych firm.

Oddzielne zestawienie tabelaryczne gromadzi sklepy internetowe sprzedające przez Internet komponenty (typu B2C) i platformy internetowe B2B przeznaczone do obsługi firm produkcyjnych i odbiorców działających w większej skali.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród dystrybutorów komponentów elektronicznych w Polsce.

Marcin Blancard

Marcin Blancard