Potencjał rynku elementów przełączających

Rys. 10. Konkurencja na rynku przełączników przycisków i klawiatur oceniana jest głównie jako bardzo silna

Rynek podzespołów elektromechanicznych, czyli oprócz omawianych obecnie przełączników i klawiatur także przekaźników i złączy, zwykle opisywany jest jako wartościowy dla biznesu i często stopy wzrostu dla tego sektora przekraczają to, co można zaobserwować w innych grupach towarowych.

Niemniej co do trendów o długofalowym charakterze sytuacja na rynku elementów przełączających jest podobna do tego, co dzieje się na całym rynku dystrybucyjnym w zakresie podzespołów elektronicznych. Elementy te są integralną częścią nowych urządzeń i instalacji, a tym samym wrażliwe na aktualną koniunkturę.

W ogromnej większości są one bezpośrednio powiązane z nowo projektowanymi urządzeniami, czyli tym, co będzie niedługo wchodziło na rynek. Dlatego w naturalny sposób obroty tego sektora rynku muszą być powiązane z bieżącą sytuacją w gospodarce.

W orientacji na temat kondycji branży może być pomocne zestawienie wzrostów i spadków sprzedaży dla firm uczestniczących w niniejszym raporcie w ostatnich trzech latach pokazane na rysunku 4. Niewątpliwie najistotniejsze jest to, że każdy kolejny rok, począwszy od słabego 2009, jest już lepszy.

W 2009 roku co piąta firma borykała się ze spadkami w sprzedaży, dwa lata później takich firm było już czterokrotnie mniej. Przybyło za to wyraźnie przedsiębiorstw, których sprzedaż rosła w tempie nawet przekraczającym 25% rok do roku. Z pewnością jest to dowód na to, że sytuacja w krajowej elektronice w tym okresie się nieustannie poprawiała.

Podobny nastrój panował w omawianym biznesie przez pierwszą połowę 2012 roku. Zgodnie z opiniami ankietowanych specjalistów, sytuacja na rynku była bardzo dobra (25% wskazań) lub dość dobra - tego zdania było 34% pytanych (rys. 5). W stosunku do 2011 roku pierwsza połowa obecnego wydaje się lepsza, niemniej wielką niewiadomą jest to, co będzie się działo po wakacjach.

Piłkarskie emocje już mamy za sobą i niestety okres ten może się okazać wyrwą w obrotach dostawców, bo wiele osób oglądało mecze, zamiast siedzieć w pracy nad projektami. Ale gdyby druga połowa roku była taka sama jak pierwsza, byłoby po prostu super. Struktura obrotów dostawców przełączników i klawiatur pokazana została na rysunku 6.

Trudno znaleźć na tym wykresie jakąś dominującą prawidłowość, bo 25% firm ma niewielką sprzedaż, do 100 tys. złotych rocznie, ale taka sama grupa może wykazać się obrotami z przedziału 1-5 mln. Lecz 32% przedsiębiorstw sprzedaje omawianych produktów za ponad 1 mln zł rocznie, co jest sygnałem, że omawiany rynek raczej jest wartościowy, zwłaszcza w porównaniu do innych popularnych podzespołów elektronicznych.

Rys. 11. Zestawienie ocen, jaki wpływ na relacje na krajowym rynku przełączników i klawiatur mają producenci dalekowschodni

Spora zasługa w tym z pewnością elementów przeznaczonych do zastosowań w przemyśle i wersji specjalistycznych, które ciągną sprzedaż w górę od strony wartościowej. Na rysunku 7 przedstawiony został rozkład procentowy ilustrujący, jaką część obrotów firmy uzyskują ze sprzedaży omawianych w raporcie produktów.

Dla połowy dostawców to działalność drobna, dająca nie więcej niż 10% obrotów, co sygnalizuje, że duża część rynku ma charakter rozproszony, czyli jest niewielkim dodatkiem do znacznie większego biznesu, jedną z wielu równoważnych pozycji w szerokiej ofercie, na przykład u dostawców katalogowych.

Niemniej dla 16% dostawców jest to rdzeń biznesu i główna część aktywności. W grupie tej zawierają się w większości wyspecjalizowani producenci klawiatur i przełączników, ale w naszych krajowych realiach każdy potencjał produkcyjny w zakresie podzespołów dla elektroniki wart jest zauważenia, bo ogólnie rynek ma charakter importowy.

Sektor klawiatur

Rys. 12. Zestawienie obrazujące, które czynniki oferty handlowej są w największym stopniu brane pod uwagę przez klientów przy wyborze dostawcy podzespołów elektromechanicznych

Potencjał krajowych producentów klawiatur i doskonałe dopasowanie ich potencjału produkcyjnego i oferty do potrzeb rynku można ocenić, analizując dane na temat znaczenia rynkowego klawiatur wykonywanych na zamówienie, takich, które są indywidualnie tworzone do projektów urządzeń.

Te produkty są podstawą ich biznesu i jeśli znaczenie tych wyrobów ocieniane jest wysoko, tak że wyroby te postrzegane są jako znamienne, można przypuszczać, że podobnie jest z pozycją rynkową firm zajmujących się produkcją. Taką ocenę pokazujemy na rysunku 8.

Tylko 25% głosujących jest zdania, że produkcja klawiatur na zamówienie jest domeną firm krajowych, znacznie więcej odpowiedzi (43%) padło na to, że w tym obszarze coraz silniejsza staje się konkurencja ze strony producentów dalekowschodnich. Jest to dość spora zmiana w porównaniu do podobnego badania przeprowadzonego przez nas trzy lata temu.

Wówczas 50% głosujących, a więc dwukrotnie więcej, było zdania, że pozycja krajowych producentów w klawiaturach jest silna, a tylko 23% osób (20% mniej niż teraz) oceniło potencjał firm chińskich jako wpływający na rynek.

Różnice są za duże, aby przypisać je statystyce i raczej trzeba traktować je jako symptom zmian na rynku, który jeszcze bardziej ukierunkowuje pozycję naszych firm produkcyjnych, jak Qwerty, LC, Horizon, na specjalistyczne obszary i nisze.

Konkurencja na rynku

Niepokojące wyniki oceny pozycji krajowych producentów klawiatur zachęcają do głębszego spojrzenia na to, jak kształtuje się konkurencja na rynku elementów przełączających. Liczba dostawców tych produktów rośnie, tak uważa 57% specjalistów (rys. 9), co może sygnalizować, że konkurencja się zaostrza.

W poprzedniej edycji raportu wypełnione ankiety nadesłało 36 firm, w tym mamy 47 odpowiedzi, co także sygnalizuje, że rynek się poszerza. Zdaniem ankietowanych specjalistów konkurencja na omawianym rynku jest bardzo silna (38% wskazań) lub silna (32% odpowiedzi), tylko 3% oceniło ją jako niewielką (rys. 10).

Można domniemywać, że sprzedaż elementów przełączających i klawiatur nie jest łatwym w prowadzeniu biznesem, obojętnie czy chodzi o elementy dla elektroniki, przemysłu, wyroby standardowe czy produkowane na zamówienie. Każdy z tych filarów ma silną reprezentację po stronie dostawców, z którą trzeba się zmierzyć.

Ostatni wykres z rysunku 11 uzupełnia zestawienie na temat klawiatur na zamówienie z rysunku 8, rozciągając je na wszystkie elementy przełączające, nie tylko na klawiatury wykonywane na zamówienie. Zgodnie z uzyskanymi danymi, wpływ producentów chińskich na krajowy rynek klawiatur i przełączników blisko dwie trzecie osób oceniło jako duży.

Rys. 14. Wykres chmurkowy najpopularniejszych marek zagranicznych w zakresie przycisków i przełączników

Tylko 16% ankietowanych uważało, że oddziaływanie to jest słabe lub że go po prostu nie ma. Wymienione trzy wykresy oddają dość dobrze dziejące się zjawiska rynkowe, w ramach których producenci chińscy dysponują z roku na rok coraz lepszą ofertą, i pod względem asortymentu i jakości, no i oczywiście cen.

Krótkie spojrzenie na rysunek 12, gdzie prezentujemy ocenę, które z kryteriów składających się na ofertę handlową ma większe, a które mniejsze znaczenie dla klientów, uświadamia, że skoro głównie liczy się cena oraz jakość i parametry techniczne, pole do manewru dla konkurencyjnych dostawców jest całkiem szerokie.

Trzy lata temu w analogicznym zestawieniu cena była na drugim miejscu i z tego wynika, że teraz zdaje się mieć większe znaczenie. Coraz większe znaczenie ceny w handlu elementami przełączającymi można też odczytywać jako znak, że na rynku nie ma wyrobów jednoznacznie złych lub też nieprzeciętnie wybijających się ponad rynkową średnią, a ogromna większość producentów trzyma niezły poziom jakościowy. W takiej sytuacji klienci wybierają głównie te wyroby, które są tańsze.

Dostawcy

38 firm, dla których przegląd ofert pokazujemy w tabelach 1 i 2, można podzielić na kilka kategorii. Pierwszą grupę tworzą dostawcy przycisków i przełączników dla układów automatyki i przemysłu oraz dla energoelektroniki i innych podobnych zastosowań profesjonalnych.

Takimi firmami są na przykład Automatech, AB Micro, RA Controls, Dacpol, Abikom i Encon - dostawcy Siemensa, Eltron, oferujący wyroby Schneidera i Moellera, Novimex dostarczający przyciski sterownicze przemysłowe firmy Schlegel. W tym zakresie lokują się także krajowe przedstawicielstwa producentów niemieckich, tacy jak np. Steute.

Ofertę elementów przełączających dla przemysłu oraz energoelektroniki mają również krajowi producenci, tacy jak spółdzielnia Pokój, wytwarzająca przyciski, przełączniki, manipulatory, lampki, Promet, zajmujący się produkcją przycisków sterowniczych oraz Spamel, który jest producentem przycisków sterowniczych i kaset.

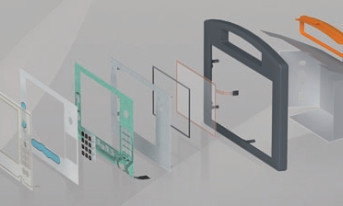

Drugą wyraźną grupę firm w raporcie stanowią krajowi producenci klawiatur. Jest to łódzka Qwerty, zajmująca się projektowaniem i produkcją klawiatur, elewacji i tabliczek foliowych. Podobny profil ma warszawski LC Elektronik, który poza klawiaturami jest także dostawcą obudów dla elektroniki.

Klawiatury i płyty czołowe produkują również Horizontech, Satori, Utech, Irga i Jagon. Oferta wymienionych firm prawie wyłącznie obejmuje wersje nastawione na indywidualne wzornictwo. Kolejny obszar aktywności tworzą firmy dystrybucyjne o szerokim profilu, dla których przełączniki i przyciski to jedna z wielu pozycji w katalogu.

Przykładem może być TME, Farnell, Elfa, Micros, Elhurt oraz dostawcy bardziej wyspecjalizowani jak Microdis, Maritex, JM Elektronik, Semicon oraz Ledex. Dostawcą przełączników i przycisków, których sprzedaż jest istotną częścią biznesu, są także Eltronika i Elproma.

Obie firmy oferują komponenty przeznaczone dla elektroniki pochodzące od wielu markowych w tej tematyce producentów, jak np. Apem, MEC oraz także produkty odporne na dewastację. Na rysunku 13 pokazujemy wykres chmurkowy, grupujący krajowych dostawców przycisków i przełączników.

W takim zestawieniu wielkość czcionki, jaką napisana jest nazwa firmy, jest proporcjonalna do liczby wystąpień w redakcyjnych ankietach. W efekcie większy napis towarzyszy firmom, które przez rynek kojarzone są z tytułową tematyką, dzięki czemu zestawienie może być postrzegane jako ranking marek dystrybucyjnych w tym obszarze.

Oczywiście taka chmurka nie ma związku z wynikami finansowymi, ale może być odzwierciedleniem i przybliżeniem pozycji rynkowej. Na czołowych miejscach znalazły się Spamel, Promet i Pokój - producenci przełączników do zastosowań w przemyśle, automatyce i energetyce, a po stronie produktów dla elektroniki Maritex, TME, Micros i Elproma.

Zgodnie z analogicznym rysunkiem 14 znane marki zagraniczne to Schneider, Moeller (marka firmy Eaton Electric) i Schurter, a w dalszej kolejności EAO i Apem. Ponownie więc czołówka należy do firm zorientowanych na zastosowania przemysłowe.

Podobne zestawienie obejmujące znanych na rynku krajowych dostawców klawiatur pokazane zostało na rysunku 15. Zdecydowanie wybijają się na nim dwie firmy: LC Elektronik i Qwerty, które od lat są filarami tego rynku.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w

badaniu ankietowym przeprowadzonym wśród krajowych dostawców przycisków, przełączników i klawiatur.