Sprzęt bezprzewodowy

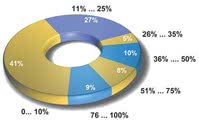

Rys. 5. Udział obrotów ze sprzedaży sprzętu sieciowego w całkowitych przychodach przedsiębiorstw dla blisko połowy firm nie wykracza ponad 10%. Tylko co dziesiąta firma ma z tych urządzeń główne źródło przychodów

W zastosowaniach przemysłowych komunikacja bezprzewodowa to głównie WLAN, czyli IEEE 802.11, którą we fragmencie uzupełniają sieci ZigBee, Bluetooth, sieci komórkowe 3G i radiomodemy. W omawianej grupie szczególne miejsce zajmuje IEEE802.11, czyli Wi-Fi, pozwalający na proste przedłużenie Ethernetu przez kanały radiowe w paśmie ISM. Obecnie produkty te praktycznie zdominowały rynek konsumencki i profesjonalny, jeżeli chodzi o bezprzewodową transmisję danych w lokalnych sieciach informatycznych.

Ich główną zaletą jest duża przepustowość - obecnie najpopularniejszy rodzaj standardu, 802.11g, pozwala na transmisję do 54 Mb/s. Na rynku dostępne są też urządzenia zgodne ze standardem 802.11n, który wykorzystuje pasma 2,4 i 5 GHz i pozwala na jeszcze szybszą transmisję. Sprzęt bezprzewodowy to przede wszystkim punkty dostępowe, łączący część przewodową sieci (najczęściej w standardzie Ethernet) oraz część bezprzewodową (standard 802.11).

Funkcjonalnie jest to odpowiednik switcha po stronie przewodowej. Poza nimi są to routery spinające sieć lokalną z inną siecią lub z WAN oraz serwery portów. Sprzęt tej kategorii przeznaczony dla przemysłu odróżnia się od wersji popularnych wykonaniem mechanicznym (obudowa) i szerokim zakresem temperatur pracy. Z uwagi na pracę w paśmie ISM i chęć uzyskania przez producentów najlepszej szybkości wiele nowych konstrukcji ma radio typu dual-band pracujące jednocześnie na 2,4 i 5 GHz, co umożliwia szybkie przełączenie na drugą częstotliwość w przypadku wystąpienia zakłóceń elektromagnetycznych. Urządzenia takie są zasilane napięciem stałym z instalacji na obiekcie lub też przez kabel ethernetowy (PoE).

Zjawiska negatywne

Rys. 6. Klienci zaopatrujący się w urządzenia sieciowe wywodzą się przede wszystkim z sektora przemysłowego i energetyki. Sporo wskazań padło także na branżę ochrony mienia i monitoringu obiektów (security)

Mimo wielu wymienionych pozytywnych czynników rynek sieciowych urządzeń komunikacyjnych boryka się też z problemami. Poza czynnikami kryzysowymi i o charakterze gospodarczym związanym z wyhamowaniem inwestycji lub też zastojem w dużych programach infrastrukturalnych, wymienić należy dwa dodatkowe problemy charakterystyczne dla ostatnich miesięcy.

Ponieważ jest to rynek rosnący i z dalszymi perspektywami wzrostu, w roku 2013 pojawiło się na nim wielu nowych producentów, oferujących znacznie tańsze rozwiązania, którzy skutecznie zaczęli odbierać część udziałów głównym graczom. Wadą nowych producentów jest model działania polegający na oferowaniu rozwiązań tanich, niższej jakości oraz na kopiowaniu rozwiązań stosowanych przez liderów, przez co rynek nie jest dalej rozwijany o nowe zastosowania. Trudno też określić jakość tych produktów, bo ich producentom brakuje stażu rynkowego.

O ile wiele podstawowych urządzeń sieciowych działa praktycznie od włączenia zasilania, o tyle wykorzystanie możliwości bardziej zaawansowanego sprzętu wymaga od użytkowników wiedzy na tematy sieciowe, z czym często nie jest najlepiej. Szczegóły i niuanse na temat funkcjonalności to nierzadko tematy znane wyłącznie garstce specjalistów, dlatego dystrybutorom trudno promować nowe technologie i muszą oni z konieczności w części swojej pracy skupiać się na edukacji i przekazywaniu wiedzy na temat technologii.

Rynek komponentów sieciowych w liczbach

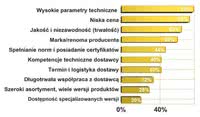

Rys. 7. Zestawienie najważniejszych cech oferty handlowej wskazuje wyraźnie, że klienci poszukują przede wszystkim urządzeń o wysokiej funkcjonalności i jakości. Zaskakująco, cena nie okazała się najważniejsza w przeprowadzonym badaniu ankietowym

Atrakcyjność biznesowa komunikacyjnego sprzętu sieciowego może być oceniana przez pryzmat uśrednionej zmiany w sprzedaży tych urządzeń w ostatnich trzech latach, co było przedmiotem redakcyjnego badania ankietowego i zostało zilustrowane na rysunku 1. Pomijając skrajne przypadki, widać, że sprzedaż omawianych produktów rośnie w tempie wynoszącym nawet kilkadziesiąt procent w skali roku. Co więcej, każdy kolejny rok zobrazowany na wykresie wydaje się zauważalnie lepszy od poprzedniego, co jest z pewnością budujące.

Dobry nastrój panujący w branży widać też na kolejnych wykresach na rysunkach 2 i 3, gdzie zilustrowano w zbiorczej formie opinie na temat sytuacji na rynku w ostatnich miesiącach i na początku 2014 roku, a także tendencje w koniunkturze oraz ocenę stopnia konkurencji na rynku. Zdaniem ponad dwóch trzecich ankietowanych specjalistów sytuacja na rynku na początku 2014 roku jest też lepsza niż w poprzednich miesiącach, a tendencje w koniunkturze wskazywane są jako lepsze lub takie same jak dawniej. Oby takie warunki biznesowe utrzymały się jak najdłużej.

Spory potencjał omawianej branży widać nawet w dość licznej reprezentacji dystrybutorów, którzy rdzeń biznesu mają w innych obszarach rynku, jak na przykład Harting, Turck lub Weidmüller. Ich zaangażowanie w omawianej tematyce można także traktować jako dowód rynkowej atrakcyjności komponentów do sieci przemysłowych.

Średnie obroty ze sprzedaży komponentów sieci przemysłowych uzyskiwane przez dostawców są wyższe niż dla wielu innych komponentów automatyki i elektroniki omawianych w naszych zestawieniach, ale w części jest to skutek tego, że po prostu ceny jednostkowe tych urządzeń są relatywnie wyższe.

Czynnik ten zmienia nieco proporcje na wykresie, przesuwając środek w stronę wyższych kwot, ale nadal aż 41% dostawców, czyli prawie co druga firma, nie ma sprzedaży większej niż 250 tys. zł rocznie (rys. 4). Odsetek tych, którzy przekraczają milion rocznie, to ok. 22%, czyli innymi słowy tylko dla co piątej firmy jest to biznes znaczący, a nie dodatek do wielu innych rzeczy. Takie same wnioski wysnuć można z wykresu na rysunku 5, gdzie pytaliśmy o to, jaką część sprzedaży przynoszą firmom wymienionym w tabeli 1 tytułowe produkty.

Ponownie, aż dla 41% sprzęt sieciowy tworzy nie więcej niż 10% obrotów, a dostawców wyspecjalizowanych wyłącznie na tę tematykę mamy w kraju ok. 9%, czyli mniej więcej jest to co dziesiąta firma. Bazując na tych danych, można nawet pokusić się o dokonanie zgrubnych szacunków, ile może wynosić wartość całego rynku tych produktów w Polsce. Zakładając, że wypełnione ankiety przysłała połowa z wszystkich firm zajmujących się tą tematyką i sumując poszczególne przedziały z wykresu, otrzymuje się wartość około 50 mln zł.

|

Struktura rynku

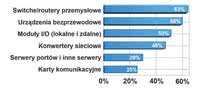

Rys. 8. Potencjał rynkowy poszczególnych typów urządzeń sieciowych. Na czołowych miejscach znalazły się switche i routery przemysłowe oraz sprzęt bezprzewodowy do takich zastosowań

Na rysunku 6 pokazujemy strukturę głównych odbiorców dla opisywanego sprzętu sieciowego. Bez wątpienia podana tam lista została zdominowana przez producentów związanych z przemysłem i energetyką, niemniej sporo wskazań padło również na branżę IT, kolej, monitoring oraz ochronę mienia. Sprzęt sieciowy wykorzystywany jest tam do tworzenia systemów komunikacyjnych na liniach technologicznych, sieci w maszynach oraz generalnie jako rozwiązania służące do kontroli pracy i przesyłania danych z obszaru hali produkcyjnej do systemów zarządzania.

Oprócz tego ich zastosowania obejmują aplikacje w różnych innych sektorach gospodarki. Podzespoły te używane są w systemach tworzonych na potrzeby branży ochrony środowiska (np. w obiektach wodno-kanalizacyjnych), w szeroko rozumianej energetyce (w tym odnawialnej), automatyce budynkowej oraz w zastosowaniach infrastrukturalnych i transporcie.

Warto zauważyć, że awans branży security na wysoką pozycję w rankingu odbiorców dokonał się wraz z odejściem od techniki analogowej i przejściu takich systemów na transmisję wideo po sieci IP i zasilanie przez PoE. Systemy alarmowe i kontroli dostępu zostały też włączone w infrastrukturę teleinformatyczną zakładów i znacznie się rozrosły w porównaniu z tym, czym były dawniej. Duże znaczenie kolei, czyli pośrednio ogólnie transportu, to natomiast wynik trwających inwestycji, modernizacji taboru i infrastruktury w tym obszarze, które kolejarze, wspierając się środkami unijnymi realizują od kilku lat.

Patrząc na omawiany rynek od strony handlowej, widzimy że klienci poszukują przede wszystkim sprzętu o wysokiej jakości i o dużej funkcjonalności oraz zaawansowanych możliwościach technicznych (rys. 7). Niska cena nie jest najważniejszym kryterium selekcji i jest to fakt wart zauważenia, bo w obecnych czasach cena na pierwszym miejscu takiego zestawienia występuje praktycznie zawsze. Co więcej, można też powiedzieć, że ułożenie kryteriów selekcji produktu pokazane na rysunku 7 jest charakterystyczne dla dojrzałych rynków, takich gdzie świadomość klientów co do roli i znaczenia tych produktów jest wysoka.

Jeśli chodzi o potencjał rynkowy poszczególnych grup sprzętu sieciowego, to zgodnie z wynikami redakcyjnej ankiety pokazanymi na rysunku 8, najbardziej atrakcyjną pozycją w ofertach są switche i routery, urządzenia bezprzewodowe oraz moduły we-wy. Z pewnością wynika to z funkcji, jakie pełnią swiche w sieci, będąc głównym elementem jej infrastruktury oraz stopnia złożoności urządzeń bezprzewodowych, które są dość drogie.

Moduły we-wy uznawane są też przez polskich dostawców za jedne z lepszych produktów pod względem możliwości zarobienia. Sprzedają się one w relatywnie dużych ilościach, do tego cechują dobrymi marżami, przez co znaleźć je można zarówno u dostawców urządzeń sieciowych, jak też producentów i dystrybutorów urządzeń automatyki i sterowania.

Dostawcy modułów komunikacyjnych

Rys. 9. Chmurka producentów sieciowych urządzeń komunikacyjnych, którzy zdaniem ankietowanych specjalistów są najbardziej znani w kraju. Im dana nazwa częściej była wymieniana w ankietach, tym większą czcionką jest pisana

Firmy zajmujące się sprzedażą urządzeń sieciowych można podzielić na kilka zbliżonych do siebie grup. Główną są lokalne oddziały producentów zagranicznych oraz polscy dystrybutorzy specjalizujący się w omawianej tematyce. Do tych pierwszych zaliczyć można w większości większe firmy i koncerny międzynarodowe działające na rynku przemysłowym takie jak: Antaira, Balluff , Murrelektronik, National Instruments, Phoenix Contact, Siemens oraz Turck. Oferują oni często duży asortyment urządzeń sieciowych, w tym moduły we-wy i różne produkty związane z sieciami (np. złącza, testery, oprogramowanie).

Drugą grupą są lokalni dystrybutorzy, którzy specjalizują się w tematyce sieci przemysłowych albo dostarczanie tytułowych komponentów i rozwiązań stanowi dla nich jeden w ważniejszych obszarów działalności. Do tej grupy firm zaliczyć można m.in.: Acte, CSI, Elmark Automatyka, JM elektronik, NaviNet, RAControls. Przedsiębiorstwa te działają w różnych obszarach rynku - np. specjalizują się w sieciach bezprzewodowych (Acte), dostarczają komputery przemysłowe i podobne rozwiązania (CSI, Elmark Automatyka, JM elektronik) lub po prostu oferują szeroką gamę urządzeń i rozwiązań automatyki i sterowania.

Trzecią grupę firm działających na rynku stanowią tzw. dystrybutorzy katalogowi oraz podmioty, które dostarczają komponenty sieciowe, jednak te ostatnie nie są dla nich osią oferty, a jedynie jej uzupełnieniem. Takimi firmami są m.in. Dacpol, Gamma, Sitaniec Technology, TME, RS Components i Farnell element14.

W Polsce działają też lokalni producenci sprzętu sieciowego, m.in.: Bitstream, Inveo, Lab-El, Lumel. A jako dodatkową grupę dostawców należy wymienić producentów i dystrybutorów okablowania, złączy i podobnych produktów - m.in. Harting Polska i Weidmüller.

Wiodące marki zagraniczne

Stałym elementem opracowywanych przez redakcję raportów są zestawienia najbardziej rozpoznawalnych w branży marek produktów. W przypadku urządzeń sieciowych wyniki takiej ankiety zamieszczono na rysunku 9. Wykres ten przedstawia najpopularniejsze zdaniem dystrybutorów i lokalnych producentów marki podzespołów sieciowych sprzedawanych w Polsce. Czołową pozycję na wykresie zajęła firma Moxa - tajwański producent szerokiej gamy urządzeń sieciowych, w tym przełączników, konwerterów, kart i różnych modułów, które w Polsce dostarczane są m.in. przez firmę Elmark Automatyka oraz różnych dystrybutorów katalogowych.

Kolejne miejsca zajęły Advantech - tajwański producent komputerów przemysłowych i szerokiej gamy pokrewnych urządzeń, Hirschmann/Belden - niemiecki producent infrastruktury sieciowej oraz Siemens i Cisco. Mimo że na wykresie zilustrowano wiele marek, w praktyce rynek jest jeszcze bardziej różnorodny, bo wiele firm oferuje własne moduły I/O i różne specjalizowane podzespoły sieciowe. Obserwując dane przedstawione na rysunku 9, należy mieć na uwadze, że wyniki tam prezentowane odzwierciedlają opinie przedstawicieli firm biorących udział w raporcie i nie należy ich utożsamiać z wartościami sprzedaży lub udziałem danych firm w rynku.

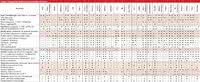

Pełną listę dostawców wraz z dystrybuowanymi przez nie markami zagranicznymi podajemy w tabeli 2. W tabeli 1 pokazujemy przegląd ofert dla wszystkich firm, które nadesłały do nas wypełnione ankiety. Zestawienie to podzielone zostało na kilka części poświęconych poszczególnym kategoriom urządzeń spotykanych na rynku i pokazuje ono główne cechy i dostępność poszczególnych typów, wykonań i funkcji, bez wchodzenia w szczegóły. Zebraliśmy blisko 30 dostawców, na pewno tworzących razem większą i reprezentatywną grupę.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym wśród producentów, dystrybutorów i innych firm działających w branży urządzeń komunikacji sieciowej w Polsce.

Marek Juchimiuk

Marek Juchimiuk