Przegląd profili dystrybutorów w tabelach

Tradycyjnie w tabelach zamieszczamy przegląd dystrybutorów. Z uwagi na dużą wielkość opisywanej branży, zestawienie to jest tym razem dość rozległe i obejmuje trzy duże tabele zawierające blisko 80 profili.

Tabelki nie koncentrują się na ofercie handlowej, bo tego w elektronice nie da się ująć w takiej formie, tylko starają się przybliżyć potencjał poszczególnych przedsiębiorstw, taki jak wielkość zatrudnienia, magazyn, usługi dodatkowe, zakres geograficzny działania itd. Podajemy tam dane kontaktowe do wymienionych firm wraz z najważniejszymi liniami dystrybucyjnymi, jakimi się zajmują.

Rynek komponentów okiem klienta

Mówiąc o rynku dystrybucji, często analizuje się potrzeby klientów, ich oczekiwania i preferencje, starając się dopasować profil firmy oraz jej usługi do tego, czego oni oczekują. Jest to bardzo ważny proces, zmieniający oblicze wielu omawianych dostawców. Nierzadko przedstawiciele dystrybutorów mówią otwarcie, że uważnie słuchają swoich klientów i starają się zaspokoić ich potrzeby.

Opinie klientów są też zalążkiem wielu inwestycji i decyzji o rozszerzeniu działalności w konkretną stronę. Głos ten jest postrzegany jako bardzo ważny, stąd w tym opracowaniu postanowiliśmy zapytać dużą grupę specjalistów elektroników o szczegóły związane z kupowaniem podzespołów.

Jest to szansa, aby poznać lepiej czytelników "Elektronika" i ocenić, na ile przypuszczenia i opinie wynikające z ankiet kierowanych do specjalistów pracujących w firmach dystrybucyjnych pokrywają się z głosem tej drugiej strony. Pierwsze pytanie dotyczyło wielkości firmy (rys. 7) i stanowiska pracy (rys. 8).

Statystyczny klient firm dystrybucyjnych pracuje bądź w małej firmie zatrudniającej do 5 osób, bądź w sporym przedsiębiorstwie, którego kadra przekracza setkę. Nadal zatem średnia wskazuje na to, że polski rynek elektroniki bazuje głównie na małych przedsiębiorstwach, ale nie dominują one tak jak kiedyś.

W miarę upływu lat firmy się rozwijają i rosną, także pod względem liczby zatrudnionych osób. 15 lat temu oceniano, że nasza branża składa się z 3500 małych firm. Obecnie można zgadywać, że takich firm nadal jest tyle samo, tyle że nie stanowią one większości, ale mniej więcej trochę ponad jedną trzecią.

Dominujące stanowisko pracy ankietowanych osób to inżynier elektronik lub konstruktor, co podkreśla jeszcze bardziej zaangażowanie zawodowe - razem to aż połowa wskazań. Trzecia pozycja przypadła osobom zarządzającym firmami, co nie powinno niepokoić, gdyż w małych firmach właściciel często w nich pracuje i jest osobą decydującą o kontraktach.

71% ankietowanych decyduje o tym, gdzie ich firma kupuje podzespoły, czyli z punktu widzenia dystrybutorów osoby takie stanowią najbardziej istotną grupę zawodową (rys. 9). Jeśli chodzi o kwoty wydawane miesięcznie na komponenty, to najwięcej (37%) odpowiedzi przypadło wartości najniższej - do 500 zł.

To niewiele w skali biznesowej, ale dwie kolejne grupy, na które złożyła się aż połowa odpowiedzi, podbijają ten próg do 5000 zł (rys. 10). Takie zakupy są już charakterystyczne dla firm średnich.

Takie zakupy blisko połowa ankietowanych robi raz na miesiąc, a co trzecia osoba częściej niż raz na tydzień (rys. 11). Wybrana grupa to zatem grono regularnie zaopatrujące się w komponenty, dla którego zakupy to część działalności zawodowej oraz obowiązków zawodowych.

Główne rynki sprzedaży

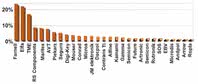

W tak zdefiniowanym profilu kupujących dobrze jest przyjrzeć się, czym zajmują się ich firmy w Polsce. Dzięki temu można wyróżnić sektory niszowe i główne rynki sprzedaży komponentów. Takie zestawienie pokazane zostało na rysunku 12. Zostało ono zdominowane przez elektronikę przemysłową, automatykę i systemy pomiarowe.

Dawniej nazywano ten obszar terminem "PAK - pomiary, automatyka, kontrola", dzisiaj określenie to wyszło trochę z mody, ale jak widać, trzy filary rynku z nim związane trzymają się niezwykle mocno. Najmniej liczne sektory odbiorców to wojsko, AGD, elektronika medyczna oraz motoryzacja.

To z pewnością można zrozumieć, bo ci odbiorcy mają bardzo sformalizowany proces zakupów, realizują zwykle projekty w większej skali, do których komponenty są kupowane poza rynkiem dystrybucji lub też nie kupują ich sami, ale w postaci gotowych modułów i bloków dostarczanych przez kooperantów.

W świetle tych danych rozszerzanie oferty firm dystrybucyjnych o komponenty automatyki wygląda z pewnością na naturalne. Interesująco wygląda też ocena potencjału kryjącego się w usługach dodatkowych. W pytaniu na o to, czy jesteś zainteresowany usługami dodatkowymi związanymi z produkcją elektroniki oferowanymi przez dystrybutora odpowiedzi rozłożyły się po połowie na tak i nie (rys. 13).

Przy tak luźnej i niezobowiązującej deklaracji wynik ten należy niestety ocenić jako słaby dla usług. Być może wynika to stąd, że oferta rynku jest niewielka i cały czas firmy nie są przekonane o korzyściach, jakie można z takiej współpracy odnieść. Innym powodem może być to, że producenci elektroniki mają już swoich wypróbowanych partnerów produkcyjnych i dobrze się im z nimi współpracuje.

Mogą też uważać, że są w stanie korzystnie kupować na rynku elementy elektroniczne i oddanie dystrybutorowi tak wielu obszarów aktywności związanej z produkcją nie ma pokrycia w redukcji kosztów.

W ostatnich latach oferta usług EMS w Polsce znacznie zwiększyła swoją podaż, przy gorszej sytuacji na rynku zapewne nie ma dzisiaj problemu ze znalezieniem firmy kontraktowej, również takiej, która pomoże w projekcie, zamówi płytki i kupi korzystnie komponenty. Tak samo jak dystrybutorzy próbują rozszerzyć swój profil o produkcję, tak producenci kontraktowi z czasem rozszerzają biznes o kupno podzespołów.

Oba te procesy się przenikają i nie da się jednoznacznie wskazać, która z tych dwóch grup ma większe szanse na zagospodarowanie środka. Wykres na rysunku 14 ilustruje, jak zdaniem kupujących komponenty elektroniczne przedstawia się zagrożenie ze strony fałszywych podzespołów; 61% ankietowanych stwierdziło, że nigdy na nie nie trafili, mniej więcej co dziesiąta firma ma takie problemy kilka razy do roku.

Z pewnością nie jest to mało, a problem z fałszywkami przy rynku związanym z przemysłem i automatyką może być poważny, nawet gdy zetknęło się z nimi "jedynie" 40% kupujących. Przy takim wyniku nie da się też twierdzić, że jest to urojony problem lub dotyczący jedynie brokerów i dostawców kompletnie niedbających o źródła zaopatrzenia.

Skoro prawie 40% kupujących trafia co jakiś czas na fałszywki, to znaczy, że pojawiają się one także u markowych dostawców. Inaczej po pierwszym problemie klienci odeszliby od firm obracających wątpliwym towarem.

Seminaria - uczestnictwo z niechęcią

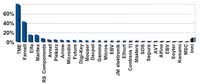

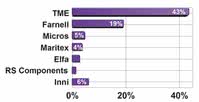

Rys. 20. Twoim zdaniem najlepszy dystrybutor w Polsce to ... ankietowani bez wątpienia mówią, że TME!

Preferowaną formą kontaktu z dystrybutorami podzespołów jest przede wszystkim e-mail, za pomocą którego wysyła się pytania i oferty (rys. 15). Drugi kanał komunikacji tworzą telefon i mechanizmy wbudowane w stronę internetową (formularze lub po prostu samoobsługa w pozyskaniu informacji).

10% klientów preferuje spotkania osobiste, w połączeniu z podobnymi informacjami zebranymi wśród firm z rysunku 4, gdzie kontakt osobisty jest na samej górze, widać, że taka potrzeba jest większa po stronie firm niż u klientów.

Zwykle dostawcy podzespołów mają więcej do powiedzenia klientom niż odwrotnie, czasem strategia sprzedaży opiera się na tym, aby to w spotkaniu przekonać do swojej propozycji, a nie w e-mailu, który może zostać nawet nieprzeczytany. Skąd zatem kupujący elementy elektroniczne czerpią wiedzę na temat nowości i rozwiązań w elektronice?

Zgodnie z rysunkiem 16, najczęściej z informacji podanych na witrynach internetowych, udostępnianych przez wyszukiwarki oraz tradycyjne i internetowe media branżowe. Komentarza wymaga to, że seminaria i warsztaty uznane zostały za najmniej istotne źródło informacji (za wartościowe postrzega je 24% respondentów).

Można to tłumaczyć tak, że organizacja seminariów i warsztatów zawsze jest inicjatywą dystrybutorów i producentów, którzy ściągają na nie inżynierów, a następnie w ciągu godzinnych wykładów przekonują ich do określonych rozwiązań. Takie spotkania najczęściej mają charakter techniczny, ale nierzadko uzupełniany przez przekaz marketingowy.

Z wykresów na rysunkach 4 i 16 widać, że inżynierowie często niechętnie w nich uczestniczą. Wszystko zależy oczywiście od tematyki i prowadzących, ale stąd, że seminaria nierzadko gromadzą jedynie 10 osób, wynika, że przekaz dystrybutorów bywa niestety nieciekawy.

Ranking dystrybutorów i marek zagranicznych

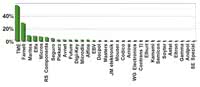

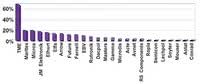

Rys. 21. Branża o branży, czyli popularni dystrybutorzy komponentów, ale tym razem zdaniem specjalistów zatrudnionych w firmach dystrybucyjnych

Ankieta przeprowadzana wśród klientów była także okazją do zapytania o to, u jakich dystrybutorów kupują podzespoły regularnie, okazjonalnie i jakich polecają, a których odradzają. Wyniki tego badania pokazujemy na rysunkach 17-19.

Nietrudno zauważyć, że w zasadzie na wszystkich wykresach czołowe pozycje zajęli dostawcy katalogowi, a im firma bardziej specjalistyczna lub związana z rynkiem hurtowym, tym jej pozycja w rankingu jest słabsza. Takich wyników można się było spodziewać, bo im firmy bardziej związane z rynkiem detalicznym i masową obsługą, tym ich rozpoznawalność w branży jest większa.

Z pewnością dla wielu czytelników ciekawsze byłyby zestawienia, takie jak "kto ma najlepsze ceny?" albo "gdzie kupujesz najwięcej podzespołów", a po stronie firm pytania na temat wielkości sprzedaży w poszczególnych sektorach. Niemniej na takie pytania nikt nie chciałby odpowiadać. Mimo naszych wysiłków i 12 lat pracy związanej z ankietowaniem, nadal tematyka obrotów lub liczby realizowanych zamówień jest tabu.

Dla wielu przedsiębiorców (tych małych) nawet to, ile zatrudniają osób, jest informacją poufną. W efekcie zestawienia ogólnych ocen marek i popularności są jedynymi, które mają szansę pojawić się w druku. Tak samo nie powstało zestawienie "których dystrybutorów nie polecasz" - bo ankietowani w większości pominęli to pytanie.

Zaprezentowane zestawienia są z pewnością dowodem, jak wiele przez ostatnie kilka lat osiągnęła w Polsce firma Farnell i jak wiele znaczy dla tego biznesu, aby być tutaj na miejscu w kraju. Dowodem na to są słabe pozycje innych dostawców katalogowych, jak SOS Electronic ze Słowacji oraz Mouser i Digi-Key z USA.

Wszystkie te firmy sprzedają i wysyłają towar do Polski, mają pośredników, jak kiedyś Farnell w Microdisie lub pojedynczych przedstawicieli, ale jak widać, do przebicia się konieczne jest większe zaangażowanie. Nie wystarczy mieć witrynę ze stroną główną przetłumaczoną na język polski.

Ostatnie zestawienie pokazane na rysunku 20 ilustruje, jaki zdaniem ankietowanych osób jest najlepszy dystrybutor podzespołów elektronicznych w Polsce. Wygrała firma TME, ale tym razem firmy katalogowe w czołówce uzupełniły jeszcze Micros i Maritex, czyli dostawcy hurtowi o szerokiej ofercie.

Podsumowanie

Dzisiejszy rynek podzespołów elektronicznych zasługuje na miano dojrzałego i stabilnego, jeśli chodzi o relacje między firmami handlowymi i klientami oraz producentami, a także cały czas postrzegany jest jako perspektywiczny dla biznesu.

Jest to wartościowa część rynku elektroniki, łącząca w warunkach polskich około 100 firm o różnej wielkości, krajowych i zagranicznych, z których wiele może się pochwalić minimum kilkunastoletnią historią.

Mimo globalnych uwarunkowań gospodarczych i obecności na rynku wielu firm zagranicznych o dużym potencjale, cały czas swoje miejsce mają firmy krajowe, dowodząc, że rynek dystrybucji daje wiele szans i możliwości. Wszystkim.

Robert Magdziak