Łańcuch dostaw w Polsce bazuje głównie na firmach dystrybucyjnych, których łącznie mamy kilkadziesiąt. Są one różnej wielkości i o różnych profilach, od oddziałów największych zagranicznych dostawców tych produktów, przez duże firmy krajowe, po małych dostawców, specjalizujących się w dostawach specjalistycznych elementów.

W porównaniu z dojrzałymi rynkami europejskimi struktura łańcucha dostaw w naszym kraju jest znacznie bardziej różnorodna i zawiera więcej małych firm. Jest to zapewne odbicie relacji panujących w branży elektroniki, które też nie są zdominowane przez wielkie koncerny.

W raporcie przedstawiamy rozbudowane i unikalne w skali kraju i świata opracowanie poświęcone rynkowi podzespołów elektronicznych w Polsce. Mamy nadzieję, że lektura tekstu przybliży nieco specyfikę i zależności panujące w dystrybucji.

Dane do niniejszego opracowania zostały uzyskane w dwóch badaniach ankietowych. Pierwsze zostało przeprowadzone wśród specjalistów pracujących w firmach dystrybucyjnych i zajmujących się tytułową tematyką zawodowo. Kierowane do nich pytania dotyczyły głównie zagadnień związanych z prowadzoną działalnością, m.in. obrotów, zmian w sprzedaży oraz oceny rynku od strony sprzedawców.

Drugie badanie ankietowe zostało przeprowadzone wśród klientów, a więc specjalistów elektroników kupujących podzespoły. Naszym zamierzeniem było, aby ankiety trafiły do maksymalnie dużej liczby osób, z różnych środowisk i sektorów po to, aby uzyskane wyniki miały jak największy poziom statystycznej ufności.

Stąd to badanie ankietowe trwało ponad pół roku i było prowadzone na targach Automaticon oraz na naszym portalu internetowym www.elektronikaB2B.pl. Dzięki rozciągnięciu badania w czasie wypełnionych ankiet otrzymaliśmy aż kilkaset, co jest sporym sukcesem, bo ciężko jest namówić zapracowanych inżynierów do takich poświęceń.

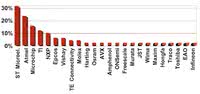

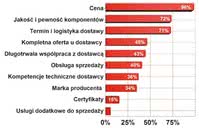

Na podstawie ankiet i formularzy udało się przygotować kilkanaście wykresów związanych z firmami dystrybucyjnymi i kupowaniem komponentów, niemniej, przyglądając się im, trzeba pamiętać, że masowe badania ankietowe zawsze w takim przypadku preferują firmy detaliczne oraz takie, które obsługują wielu klientów.

Zwykle im firma bardziej jest związana z rynkiem hurtowym, działaniem w dużej skali, tym mniej otrzymuje wskazań w rankingach badających popularność i postrzeganie jej marki przez rynek. Jest to oczywiste i naturalne, niemniej warto to podkreślić na początku całych rozważań.

Najlepiej, gdyby ocena potencjału dystrybutorów była dokonywana poprzez analizę obrotów i zysków ze sprzedaży, bo przecież o to chodzi w biznesie. Niemniej wówczas opracowanie to nigdy by nie powstało z powodu braku danych.

Kto jest kim na rynku - firmy duże i zagraniczne

Rynek dystrybucji komponentów w Polsce łączy w ramach branży około 100 firm. Około, gdyż jak to w elektronice bywa granice pomiędzy podzespołami elektronicznymi, czyli elementami półprzewodnikowymi, pasywnymi, elektromechanicznymi, jak złącza i przekaźniki, a komponentami, czyli częściami bardziej złożonymi, takimi jak zasilacze, moduły komunikacyjne, komputery SBC, są dość płynne.

W branży dystrybucyjnej można wyróżnić kilka grup przedsiębiorstw o podobnym profilu. Doskonałym przykładem mogą być dostawcy określani jako katalogowi, mimo że charakterystyczny dla nich opasły katalog papierowy nie ma już tak wielkiego znaczenia jak kiedyś.

Cechami charakterystycznymi tych firm jest bardzo szeroki asortyment dostępnych produktów, przekraczający zwykle 100 tysięcy pozycji, oraz oparcie biznesu na obsłudze zamówień jednostkowych i średniej wielkości. Dostawcy katalogowi to firmy nieprowadzące sklepów stacjonarnych, dla których głównym kanałem kontaktowym jest Internet i telefon.

Największe takie firmy to globalne przedsiębiorstwa zagraniczne, jak Farnell element14, RS Components i Elfa Distrelec. W kraju konkurują one między sobą, a z rodzimych firm z TME i Mariteksem. W miarę upływu lat grono dostawców katalogowych się zwiększa. W ostatnim okresie działalność rozpoczął RS Components, na rynku pojawia się Mouser Electronics poprzez swój oddział zlokalizowany w Czechach i lokalne firmy pośredniczące (Semicon, Maus).

Zapewne kiedyś pojawi się też Digi-Key, który już sprzedaje do Polski poprzez Internet, ale na razie to nie jest działanie regularne i wspierane. Sporą aktywność przejawia też firma Conrad Electronic, która konsekwentnie wykazuje, że nie zajmuje się tylko popularną elektroniką konsumencką i ma znacznie szerszy profil.

Znaczenie biznesu katalogowego w ostatnich latach znacznie wzrosło, częściowo za sprawą szerszej oferty od strony asortymentu i lepszych cen, ale także za sprawą kryzysu w gospodarce. Gorsze czasy na rynku przemodelowały w wielu firmach podejście do zakupów, w stronę ograniczania ryzyka.

Producenci elektroniki w niepewnych czasach, zwłaszcza w naszych realiach rynkowych, w których dominują specjalistyczne aplikacje, wolą kupować na bieżąco komponenty zamiast utrzymywać towar w magazynie. Przy takim podejściu dostawcy, mający w magazynie dużo towaru i zdolni do dostarczenia go nazajutrz, muszą zyskiwać.

Druga grupa firm dystrybucyjnych to dostawcy komponentów obsługujący dużych i średnich producentów elektroniki i specjalizujący się w zamówieniach hurtowych. Naturalnymi odbiorcami są dla nich firmy kontraktowe, producenci, elektroniki profesjonalnej i przemysłowej.

Firmy takie wyróżniają się na rynku tym, że bardzo blisko współpracują ze swoimi klientami, udzielając im wsparcia technicznego, dostarczając próbki, narzędzia projektowe, zapewniając usługi logistyczne i dostawy według ustalonego harmonogramu. Do grona takich firm zaliczają się przedsiębiorstwa działające w skali całego świata, jak Avnet (w postaci dywizji Silica, Memec, Abacus i EBV), Arrow Electronics, Future Electronics, Rutronik i TTI.

Wymienieni dostawcy reprezentują szerokie grono producentów podzespołów, minimum kilkudziesięciu i dzięki temu są w stanie zapewnić kompleksowe dostawy do produkcji. Wymienione grono konkuruje mocno między sobą i w praktyce jest do siebie bardzo podobne od strony biznesowej.

Kto jest kim na rynku - firmy mniejsze i specjalistyczne

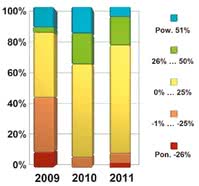

Rys. 5. Zestawienie spadków i wzrostów obrotów dla krajowych firm dystrybucyjnych za ostatnie trzy lata

Odpowiednikiem wymienionej grupy po stronie firm krajowych są przedsiębiorstwa o średniej wielkości biznesu, takie jak Elhurt, Masters, JM elektronik, Gamma oraz Micros. Firmy te oferują szeroki asortyment komponentów półprzewodnikowych, pasywnych oraz często także modułów i komponentów elektromechanicznych i koncentrują się na obsłudze producentów elektroniki.

Wymienieni dostawcy są powiązani umowami o współpracy ze znanymi producentami układów scalonych, swoim klientom zapewniają dobre wsparcie techniczne i z pewnością dobrze znają krajowy rynek. W porównaniu do wcześniej wymienionej grupy dostawców zagranicznych różnią się mniejszą skalą działania i liczbą reprezentowanych producentów.

Im firma krajowa działa w mniejszej skali, tym bardziej stara się o to, aby jej profil był bardziej specjalistyczny i opierał się na reprezentacji producentów wyszukanych i specjalistycznych komponentów. W przypadku tych o bardziej ogólnym przeznaczeniu dostawcy krajowi konkurują wysoką jakością wsparcia technicznego i bliskością relacji z klientami.

Paradoksalnie często mniejsza wielkość biznesu i krótszy linecard w tych aspektach jest korzystny, bo są oni w stanie lepiej poznać oferowane produkty i wiedzą o nich więcej. Kolejna różnica często zawiera się w usługach dodatkowych, takich jak montaż podzespołów na płytce, wyprodukowanie płytki drukowanej, a także usługach projektowych, takich jak projektowanie płytek lub modernizacja starszych projektów poprzez np. ich przerobienie na wersję z elementami SMT.

Kolejną ważną grupą dostawców podzespołów na rynku są dostawcy specjalizowani, koncentrujący się nie na klientach, bo ich grono jest w dużej mierze wspólne dla wszystkich, no może pomijając największych producentów kontraktowych, ale na aplikacjach i określonych sektorach rynku elektroniki.

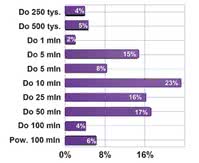

Rys. 6. Struktura obrotów firm handlowych zajmujących się podzespołami elektronicznymi. Najwięcej (23%) ma je w zakresie 5-10 mln zł rocznie

Dostawcy z tego grona mają zwykle portfolio produktów ograniczone do wąskiego zakresu w porównaniu z tymi największymi firmami i celują w produkty złożone, na przykład moduły do komunikacji bezprzewodowej, wyświetlacze, mikrokontrolery, podzespoły dla energoelektroniki i podobne.

Takich firm na rynku jest sporo, można tutaj wymienić przykładowo Acte, Elpromę oraz Macropol, które znaczący wysiłek skierowały na produkty do komunikacji bezprzewodowej, Eltron i Dacpol znane są z komponentów dla energoelektroniki. WG Electronics, MSC, Glyn to z kolei firmy znane z mikrokontrolerów itd.

Przedsiębiorstwa te konkurują z zagranicznymi wysoką operatywnością, dobrą znajomością rynku i elastycznością biznesową. Cechą wspólną omówionego grona jest to, że ich model biznesowy bazuje na ścisłym powiązaniu z producentem i działaniu jako tzw. autoryzowany dystrybutor.

Taki powiązany umową dostawca podzespołów na rynku występuje jako partner wytwórcy, korzystający z jego wsparcia technicznego, materiałów technicznych próbek i podobnych udogodnień. Korzysta też z lepszych cen, informacji o planach, wchodzących do oferty elementach i podobnych zagadnień charakterystycznych dla bliskiej współpracy.

Przeciwwagą dla tego modelu biznesu jest tzw. dostawca niezależny, a więc niepowiązany umową z producentem i kupujący podzespoły na rynku u brokerów, innych dystrybutorów i producentów. W ciągu ostatnich pięciu lat widać, że ten niezależny model biznesu powoli zanika i dzisiaj jest już cechą tylko małych lokalnych dostawców.

Większe firmy dystrybucyjne, jak na przykład Micros i TME, odchodzą od tej formy prowadzenia biznesu i podpisują co chwila nowe umowy o współpracy. Zapewne za tymi decyzjami kryją się lepsze warunki handlowe, ale katalizatorem mogą być także fałszywe podzespoły, które są coraz większym zagrożeniem, zwłaszcza dla elektroniki profesjonalnej.

Na razie najlepszą ochroną jest korzystanie ze sprawdzonych i pewnych źródeł zaopatrzenia. Jeszcze inną grupę przedsiębiorstw dystrybucyjnych w kraju tworzą niewielkie firmy o charakterze niezależnym, często składające się z placówki stacjonarnej obsługującej lokalny rynek oraz sklepu internetowego. Na rynku konkurują najczęściej ceną.

Jest też kilka wyjątków, które trudno dopasować do przedstawionych reguł, jak pojedyncze firmy z Kanady, USA lub Wielkiej Brytanii, które próbują sprzedawać podzespoły w Polsce bezpośrednio z macierzystych oddziałów (np. Kimtronics) lub też tworzą jednoosobowe placówki (Richardson).

Powodzenie ich biznesu w Polsce wydaje się wprost pochodną tego, jak specjalistyczne i unikalne produkty mają w ofercie, bo wszystko, co popularne, można kupić od wielu innych lokalnych firm.